吕梓苇:10.18黄金短线回落是诱空节奏,日内以回落多为主!

周三,美联储9月会议纪要释放出进一步加息的鹰派信号,受实际利率预期上行影响,黄金有所回落;但总体上金价依旧受避险买盘支撑,最终跌幅有限,呈现出震荡走势。9月会议纪要显示,虽然特朗普多次抨击美联储,但截至目前美联储的独立性并未受到影响。全体联储官员仍然认为适合继续渐进加息,多数支持利率暂时超过预计的长期中性水平。此外,更为重要的是官员认为删除“货币政策立场仍宽松”说辞并非改变预期利率路径。这与市场之前预期美联储加息周期即将终结的猜测有出入。

综合来说,黄金目前受实际利率上行与避险支撑的多空因素交织影响,短线若避险情绪不能持久,那么加息对黄金的利空作用将放大,黄金高位调整之后,进一步回落风险加大;不过即将到来的中期选举引发的政治不确定性将对黄金构成短线扰动,或会缓解回调风险。

吕梓苇:10.18——黄金走势分析及参考交易策略:

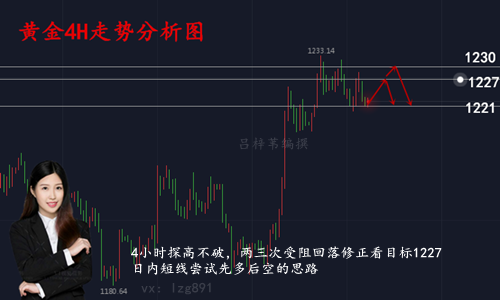

黄金周三再次探高收低,美盘时段反弹触及1229.60日内高点承压。不破周初的高位1233.由于尾盘时段美元强势收高成大阳线,打压金价短线回落收低在1222附近。日图继续收盘小阴线。

日图连续三个交易日探高回落收低,都收出了上影线,短线走得不强,一个阻力连续上探都未能突破,短线有回踩修正的迹象。而美元的日线大阳,也给予金价较大上行阻力,日内短线则仍是震荡思路对待了。点位比趋势更重要。趋势属于震荡中盘底上升,也就是主趋势为多,但短线相对过程比较反复,进高了多单稍有回撤也容易扫损,故日内短线耐心等待回踩后择低位再进场。

4小时探高不破,两第三次受阻回落修正。MACD指标高位向下放缓得到修正。今日回撤会靠近周初1215.60起涨点,强势的话此位不能失守。失守就会去回踩1208.结合昨天的走法,估计还是震荡为主。亚盘看上去弱势,欧盘稍微反弹收复,美盘再重新回落,以此反复走几波就差不多修正到位了。介于日线收得不乐观,美元稍显强势,日内短线尝试先多后空的思路

梓苇参考交易策略:1220/1221做多,损1215,目标看1226/1227 触及1230一线可空

遵循市场规则-避免越亏越多!

每个人,在生活中都有自己的分析问题和处理问题的模式,这些现实生活中形成的分析问题和解决问题的模式,跟现货市场的运行规律有时是正好相反的。也就是说,如果你按照生活中分析问题和解决问题的套路来操作现货,那你正好是亏钱的。现货市场有其自身的规则,只有遵守这些规则,你才不至于早早被淘汰出局。今天吕梓苇给大家就简单讲解一下,我想定对你有所帮助。

规则1:永远轻仓

重仓必死。不是说重仓一次就死,而是说,经常重仓一定死。原因很简单,作现货久了,必然遇到某些极端情况,一次极端行情或突发事件,重仓交易都就可能损失一半以上本金,甚至爆仓。夜路走多了,早晚会遇到鬼。日内在严格控制止损的情况下,偶尔重仓,也许可以接受,但隔夜重仓,绝对是自杀的行为。

规则2:严格止损

下单时,就必须确立好止损的点位,到了止损的位置,必须无条件止损。大的亏损,或者是重仓引起的,或者是不果断止损引起的。经常发生这样的情况,下了单,感觉很有把握,但是,下单后开始亏损了,然后越亏越多,到了止损点位,感觉亏钱太多了,不愿意接受,于是放弃止损。结果亏损越来越大。由小亏变成大亏。

死扛可能解套,但是,如果不解套,那就死定了。亏损是交易的一部分,如果经常有不愿意止损的习惯,那么,只要遇到一次一去不返的行情,也就爆仓了。还是那句话,从概率上来说,必然会遇到一去不返的行情。所以,不严格止损,也是一种自杀的行为。下单同时确定一个不可更改的止损点,到了止损点,无条件止损。设好设不好,是技术的问题,设不设止损点,是生死的问题。

规则3:顺势(顺大势而逆小势)

现货的行情,有人愿意以更高的价来买入,就会涨,有人愿意以更低的价格卖出,就会跌。一个大的趋势形成之后,总是要走到极端不合理的价位。看看08年金融危机前的大豆等商品。再看看危机后这些商品,就会发现,一个大的趋势开成后,总是走向一个极端不合理的价位。一种商品的一个大涨行情,开始经常是慢慢涨,震荡涨,然后开始疯狂涨,最后是极疯狂上涨。下跌时,也是这样。

没有谁的钱是用来打水漂的,请对自己的资金负责!

——笔者吕梓苇,金融分析师经过多年交易形成一套自己的交易系统,采用短线以及中线结合的交易策略。擅长运用K线形态和均线理论以及江恩理论,对进场以及出场点的选择十分考究,对资金管理有独到见解,善于捕捉市场的转折点,遵循趋势交易。

本文由吕梓苇独家编撰,文章内容仅供参考不构成投资建议。投资有风险,投资者据此操作,风险自担,转载请注明出处