A股近30年来首例!深交所决定终止中弘股份上市 27万股东被坑

A股近30年来首只因面值跌破1元而被迫退市股诞生!中弘股份的A股之路走到尽头。由于连续20个交易日股价低于1元,今天深交所作出中弘股份股票终止上市决定。

深交所作出终止中弘股份上市决定

2018年11月8日,根据《股票上市规则》规定以及上市委员会的审核意见,深交所作出中弘股份股票终止上市的决定。中弘股份成为首家因股价连续低于面值而被强制终止上市的公司。深交所坚决落实退市主体责任,依法依规作出终止上市决定,是对市场主体自治行为和投资者市场化选择的尊重和保护,是进一步健全资本市场基础功能、提升资本市场有效性、强化理性价值投资理念的体现。

深交所称,2018年以来,中弘股份陆续披露业绩大额亏损、多项债务逾期、主要项目停工等重大风险事项,投资者通过市场化行为表达对公司投资价值的判断。2018年8月15日,公司股票收盘价首次低于面值(1元)。2018年9月13日至2018年10月18日,公司股票连续二十个交易日每日收盘价均低于股票面值(1元),属于《股票上市规则》第14.4.1条规定的终止上市情形。依据《股票上市规则》第14.4.11条的规定,公司股票于10月19日起停牌。

深交所在作出公司股票终止上市决定前,依法依规履行听证程序,充分保障上市公司申辩权利。10月23日,深交所向中弘股份发出《事先告知书》告知其有权申请听证,同日公司提出听证申请。11月6日,深交所上市委员会召开中弘股份终止上市听证会,充分听取公司现场陈述及申辩意见,获取更全面审核信息,同时向当事人明确揭示作出终止上市决定所依据的事实及规则条款,确保退市审核程序合法合规,市场主体的参与权、知情权得到有效保障。同日,上市委员会召开工作会议,对中弘股份终止上市事项进行审议。根据上市委员会的意见,标准客观、事实清晰、依据明确,深交所作出中弘股份股票终止上市的决定。

终止上市公司风险高 退市整理期切莫随意买入

根据《股票上市规则》第14.4.23条的规定,公司股票将自2018年11月16日起进入退市整理期,交易期限为30个交易日,证券简称将变更为“中弘退”,股票价格的日涨跌幅限制为10%。退市整理期届满的次一交易日,深交所将对公司股票予以摘牌。

退市整理期是为退市公司投资者在公司股票摘牌前提供的最后交易机会,目的是释放风险,投资者要认真阅读公司发布的相关公告和《深圳证券交易所退市整理期业务特别规定》,高度关注即将摘牌公司的投资风险。

机构投资者亏损26亿 27万股东人均亏损近4万

中弘股份退市“坑杀”一众机构投资者和27万股民。

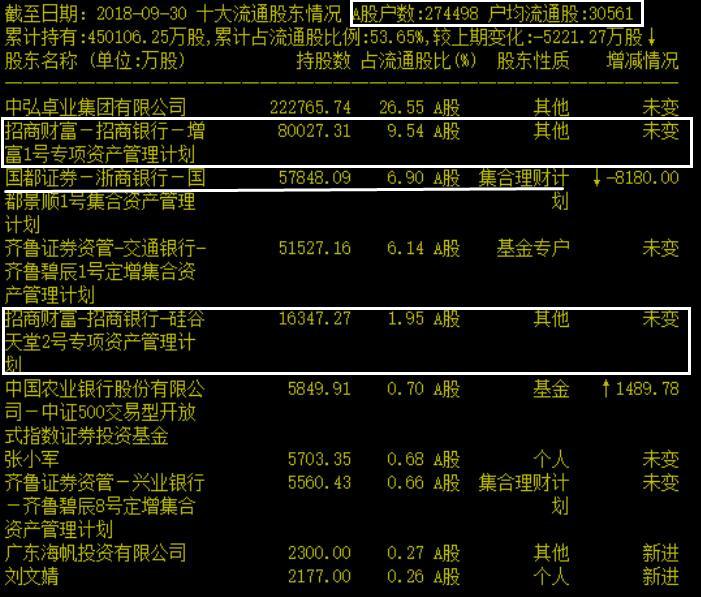

据三季报显示,截至2018年9月30日,中弘股份股东人数为274498人,相较于中报246586人还增加了近3万股民,除了控股股东中弘卓业集团、1家投资公司、两名自然人外,中弘股份的前十大股东中,其他6家全部为公募基金、券商资管计划,合计持股比例高达25.88%。即使按2017年底收盘价1.94元/股算,目前人均亏损近4万,6家机构亏损或达26亿。

▲三季报显示,6家机构位列前十大股东,持股占比25.88%。

据数据显示,6家持有中弘股份的机构中,招商财富-招商银行-增富1号专项资管(下称增富1号)持股最多,9月底持有8亿股,持股比例为9.54%。此外,招商财富-招商银行-硅谷天堂2号专项资管计划还持有1.63亿股,占比1.95%。

其次则为国都证券-浙商银行-国都景顺1号资管计划。截至9月底,该资管计划持有中弘股份5.78亿股,持股比例为6.89%;齐鲁证券资管-兴业银行-齐鲁碧辰8号资管计划、齐鲁碧辰1号资管计划,分别持有5560万股、5.15亿股,持股比例分别为0.66%、6.14%。合计占比6.8%。此外,农业银行-中证500交易型开放式指数基金,也持有中弘股份5849万股,占比0.7%。

9月27日,中弘股份曾公告称,增富1号拟在告知日起15个交易日后的六个月内,通过集中竞价交易、大宗交易,减持中弘股份合计不超过总股2%和4%的股份。按照上述时间推算,停牌前增幅1号并无机会脱身。

纵深>>>

这些个股或将步中弘股份后尘?

事实上,进入2018年以来,A股退市进度骤然加速,据统计,剔除因为上市公司被吸收合并而退市的个股,近三年(2015年至2017年),总共有8只,其中有三只个股是2018年退市股,分别是:烯碳退、退市吉恩以及退市昆机。

中弘股份的退市也给部分低价股敲响了警钟。在当前行情低迷的格局之下,部分上市公司须明白“打铁还需自身硬”的道理,才不会被市场抛弃。

据统计,截至11月8日股价低于1元的个股,除了中弘股份之外,还有暂停上市的*ST海润、连续停牌的金亚科技。剔除处于停牌状态的永泰能源,截至11月8日处于正常交易状态的非ST股“准仙股”(注:准仙股股价在1元至1.99元之间)数达到32只。

声音>>>

A股市场步入“大浪淘沙”新时代

证券时报10月13日在头版发表评论文章《不可让垃圾股钻了退市制度的空子》称,若A股出现因触发“1元退市制度”而摘牌的个股,将具有巨大的标杆和示范意义:将退市决定权直接交由投资者,理性投资被真正激活,投资者走向成熟,不再博弈退市制度、炒作垃圾股,保壳、炒壳失去市场,股市交易活力与资源配置效率将会得到极大提升。

而武汉科技大学金融证券研究所所长董登新也表示,这个意义是巨大的,表明投资者对这类垃圾股用脚投票,它不需要满足任何财务指标要求,也不需要任何理由和借口,投资者“用脚投票”将它打入‘一元退市’通道。加上IPO常态化,必然导致垃圾股身价大跌,回归地板,到时候买壳、借壳、炒壳、赌壳的游戏将无人喝彩,无人买单,主动退市与强制退市将蔚然成风,A股市场也一定会步入“大浪淘沙”的新时代。

新闻多一点>>>

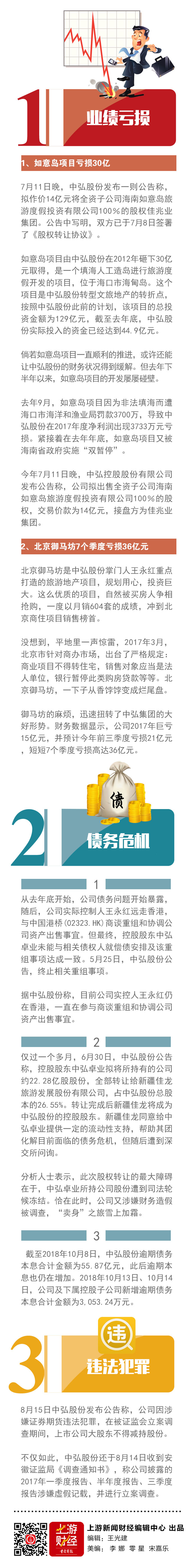

1、中弘股份的“堕落史”

回顾之前的一系列事件,都可以说成压死骆驼的最后一根稻草。

2、中弘股份曾努力自救

自8月15日,定增终止、在建项目停工、业绩现巨额亏损、债务危机隐现的中弘股份跌入“1元”时代以来,股价始终徘徊在1元上下,其在频频收到深交所关注函的同时,也展开了2次名副其实的自救。

8月27日,中弘股份公告称,加多宝、深圳前海银谊资本与中弘股份、中弘卓业集团有限公司签署了《债务重组及经营托管协议》,一致同意对中弘股份及中弘卓业进行债务重组,解决公司流动性困难以及经营困难问题。

受该利好消息影响,中弘股份甚至在8月28日开盘涨停。不过,此次事件遭到“重组方”加多宝火速否认,演变成一场重组罗生门。

不过,很显然地,这一场闹剧激起了股民的关注度,似乎给中弘股份带来了好运气。该公司股票于8月15日至9月4日期间,已连续15个交易日收盘价格均低于1元,中弘股份于9月5日收盘价卡在了1元整,于是打破“连续性”,股价进入暂时的“安全区”。

但是这份好运气似乎并未延续,中弘股份自9月6日起停牌,复盘之日9月13日该公司股价又一次陷入“1元”的生死时速。

于是乎,挥别加多宝的中弘股份再次展开自救,找来了国资和资本大佬联合托管。

10月9日,中弘股份发布多份公告称,公司及中弘集团与加多宝集团及银谊资本签署协议,各方同意终止一切形式的合作。

近期,在与港桥、新疆佳龙、加多宝的重组均告失败后,中弘股份生产经营已由国厚资产联合中泰创展两方托管经营,委托期限为36个月。其中,上市公司的生产经营交由国厚资产托管,中泰创展则酌情提供流动性支持。

按照国厚资产的计划安排,11月16日,中弘股份将召开债权人大会,审议组建公司债权人委员会相关事宜,并商讨解决公司逾期债务等问题。目前,国厚资产联合中泰创展已经初步落实商业地产和债务处置等领域的专业团队,组成托管工作组并正在酝酿债务化解方案,待中弘股东大会审议经营托管协议通过后,工作组将以债权人大会为契机,与各类债权人沟通债务化解方案,促成中弘股份整体债务危机的最终解决。

上游新闻记者 王光建