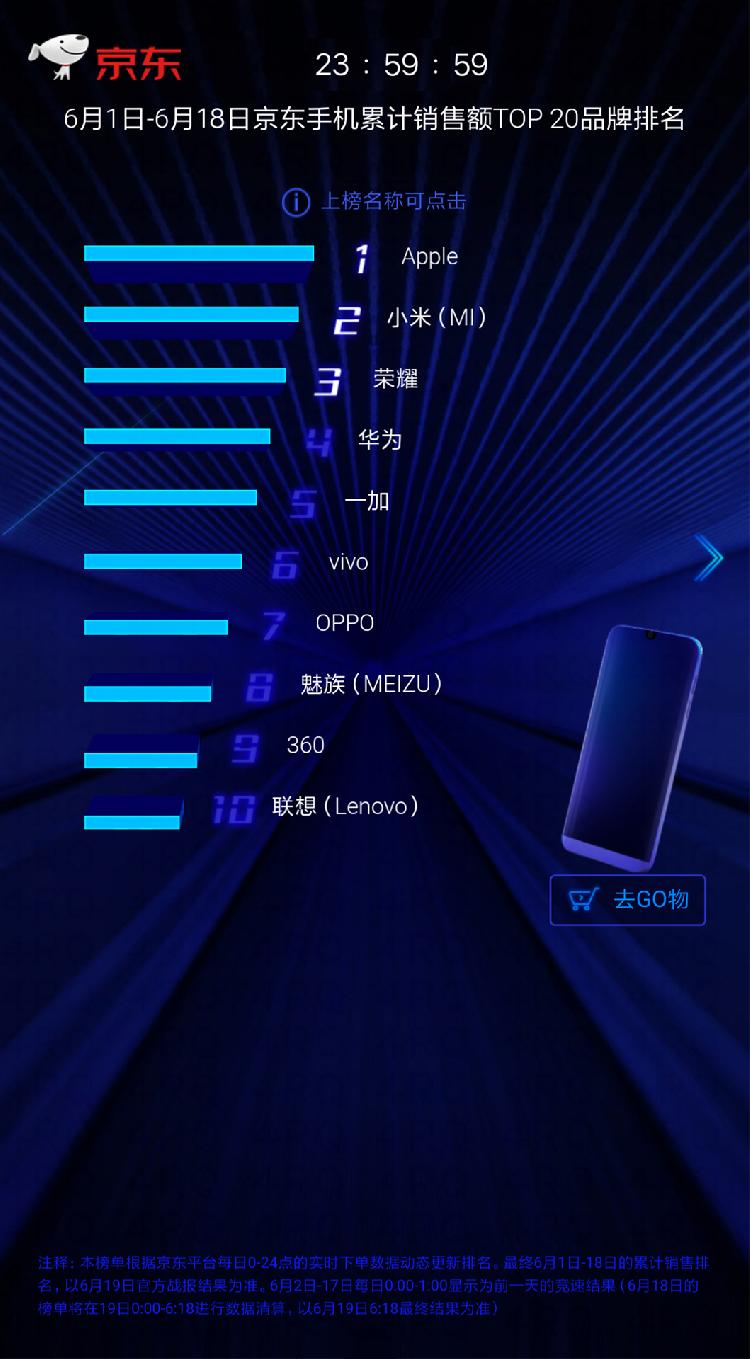

澎湃新闻消息,中国智能手机制造商小米集团IPO的底牌揭开。

6月25日,小米在港交所更新的招股书显示,小米这次香港IPO全球发售股份数目为21.8亿股,每股价格为17-22港元,在香港的公开发售时间为6月25日至6月28日,股票代码1810。

按发行中间价19.5港元/股,小米这次将净募集275.6亿港元,预计在港交所的上市时间为7月9日。

小米这次IPO也是港交所历史上首次允许“同股不同权”的公司上市发行。

关于CDR(中国存托凭证)发行,小米称,目前尚不能提供发行A股CDR的精确预算或时间表。如果6个月内发行CDR,将向港交所申请相关规则豁免。

作为国内首单CDR的发行企业,按照中国证监会此前发布的公告,小米集团公开发行CDR事项定于6月19日审核,外界普遍认为小米将在当天成功过会。

不过,让外界错愕的是, 6月19日早间,小米集团通过官方微博表示,经过反复慎重研究,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。为此,公司向中国证监会发起申请,推迟召开发行审核委员会会议审核其CDR发行申请。

对此,中国证监会很快发布公告称,尊重小米集团的选择,决定取消发审委会议对该公司发行申报文件的审核。

两天前的6月23日,小米在香港召开的发布会上,关于为何突然取消CDR(中国存托凭证)发行的问题,小米CFO(首席财务官)周受资称,过去几个月,小米做了很多工作,来确保CDR发行成功。最终决定先在香港上市,然后再发行CDR,这得到了中国证监会的认可和支持。

至于什么是合适的发行时机,周受资表示,“目前没有计划。”

原标题:小米香港IPO发行价上限22港元,募资中间值275亿港元

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。