12月20日,史上最贵新股禾迈股份上市首秀刚完成,当日晚间就发布公告称,在保证不影响募集资金投资项目实施、募集资金安全的前提下,拟使用最高不超过人民币45亿元的暂时闲置募集资金进行现金管理。

有网友为公司算了一笔账。按照3%的年化利率简单计算,其一年的理财收益可达1.35亿元,超过公司2020年的净利润。

今年以来,约六成IPO项目实现超募,据财联社记者统计,460家沪深两市已上市IPO企业中,266家预计募资合计2357.19亿元,超募规模合计937.4亿元,超募总规模占预计募资总规模的比重为40%。

超募之后,“闲钱”怎么投?躺在公司账上吃理财利息,显然是资源浪费,如何才是最优处置?

史上最贵新股宣布理财计划

利息可超去年利润

史上最贵新股上市首日引起市场的两度热议。

先是禾迈股份上市首日的大涨。作为目前A股史上最贵新股,此前市场一度对其股价会否破发较为关注。不过,禾迈股份不仅没破发,反而实现大涨,最高涨至824元,一签可赚13.31万元,其包销券商包销部分账面浮盈最高达1.73亿元。

其次则是禾迈股份20日晚间的一份公告,公告显示,禾迈股份拟将超募的资金用于购买理财产品。在保证不影响募集资金投资项目实施、募集资金安全的前提下,拟使用最高不超过人民币45亿元的暂时闲置募集资金进行现金管理。

本次现金管理方式是购买安全性高、流动性好、有保本约定的投资产品(包括但不限于保本型理财产品、结构性存款、通知存款、定期存款、大额存单、协定存款等)。

公司表示,该类投资产品受货币政策等宏观经济的影响,公司将根据经济形势以及金融市场的变化适时、适量地介入,但不排除收益将受到市场波动的影响。投资目的是为提高募集资金的使用效率,合理利用闲置募集资金,增加公司现金资产收益,保障公司股东的利益。

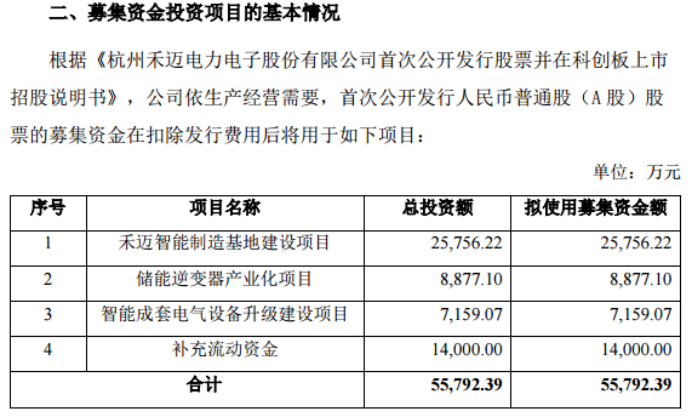

实际上,公司此前计划项目募资为5.58亿元,募集资金的用途主要用于禾迈智能制造基地建设项目2.58亿元、储能逆变器产业化项目8877万元、智能成套电气设备升级建设项目7159万元和补充流动资金1.4亿元。

但实际募资总额却达到55.78亿元,是计划募资金额的10倍,超募金额达50.2亿元,这也就有了12月20日晚间,禾迈股份公告拟将45亿元用于理财的一幕。

超募50亿是什么概念?2020年公司的净利润为1.04亿元,此次超募的资金等于是其净利润的48倍。

在发布现金理财公告后,有网友为公司算了一笔账。按照3%的年化利率简单计算,其一年的理财收益可达1.35亿元,超过公司2020年的净利润;如果按照利润稍微高点的理财产品约5%的年化利率计算,一年的收益可达2.25亿元,是2020年净利润的两倍有余。

对此,不少网友对公司购买理财产品的行为不太理解,认为公司募集的资金本应该用于投资实体产业,结果却将大量资金用来购买理财产品,且收益还能超过公司一年的净利润。

但也有网友对公司购买理财产品比较支持,在购买理财产品后,公司的业绩将明显改善,有助于提升公司的估值。

约六成IPO项目实现超额募资

超募比重达40%

星矿数据显示,截至12月17日,今年已有504家上市公司IPO“冲A”成功(含北交所上市公司),其中沪深两市已上市超460家,募资总额达5225.90亿元,两项数据均创下历史纪录。12月20日,两只新股上市,分别为创业板百诚医药和科创板禾迈股份。

今年以来,约六成的IPO项目实现超额募资。根据星矿数据,截至12月20日,460家沪深两地上市公司中,266家IPO项目超额募资,超募项目数占比约58%;191家上市公司IPO募不足。

总的来看,这266家IPO项目预计募集资金合计2357.19亿元,实际募资合计3294.59亿元,超募规模合计937.4亿元。超募总规模占预计募资总规模的比重为40%。换言之,每计划募资10亿元资金,将至少产生超额募资4亿元。

上述266家IPO企业的超额募资占计划募资规模的比重区间在0.08%-900%,中位数为16.74%。

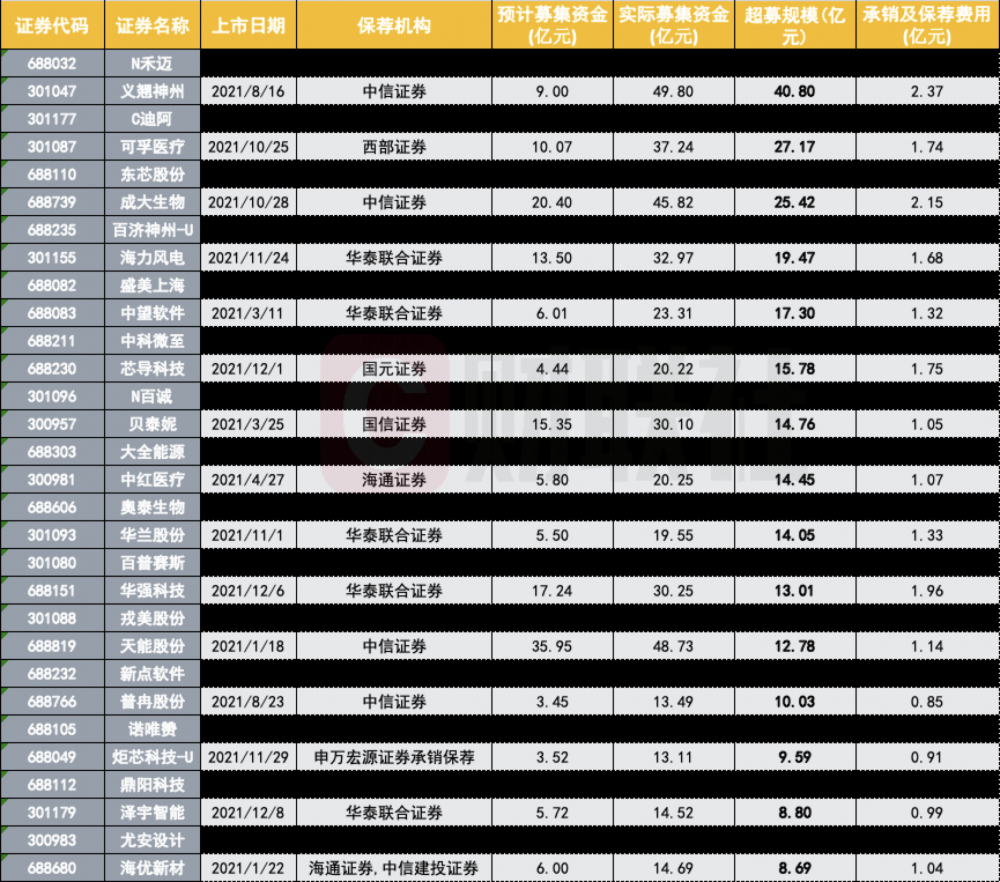

具体来看,共有24家企业超募规模超过10亿元,超额募资中位数为25.64亿元。其中,一签缴款28万的“A股最贵新股”禾迈股份超募50.2亿元,登顶今年超募规模榜首,超募规模占计划募资规模的比重高达9倍;而创新药龙头百济神州预计募资200亿元,超募规模21.6亿元,超募规模占比为10.8%。

“闲钱”怎么投?

行业人士支招

超募之后,“闲钱”怎么投?禾迈股份的方案引起一片讨论声。

大量资金的闲置并不合理,躺在公司账上吃理财利息,显然是资源浪费,如何才是最优处置?

在资深投行人士王骥跃看来,一是允许公司用超募资金回购股票。这是因为IPO时要求发行新股不低于25%,但上市后只要求社会公众股不低于25%,而社会公众股包含一部分尚在锁定期内的非实控人或董监高持股,因此大部分公司会有些回购空间;另外可以扩股到4亿股以上,这样社会公众股的比例可以从25%降到10%以上,有了足够的回购空间。

二是允许公司用超募资金认购公募的网下战略配售基金,用于其他公司IPO。网下战略配售基金风险相对较小,上市公司可以在风险较小的情况下获得较高收益,资金也可以再度回到市场去支持其他公司的IPO发行,也算是资金支持实体经济发展了。

上游新闻综合自财联社、证券时报

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。