上海证券报消息,在一则利空消息影响下,周二“药明系”股票重挫,持有该股的基金浮亏不小。据统计,截至去年底,共有97家基金公司、659只基金重仓药明康德A股,持股总量为53799.92万股。昨日该股收报94.06元,大跌9.99%,持仓基金单日浮亏逾56亿元。

多位明星基金经理“踩雷”

财报数据显示,2020年,药明康德全年营业收入和净利润分别达到165.35亿元、29.6亿元,分别是2014年的4倍和6倍。

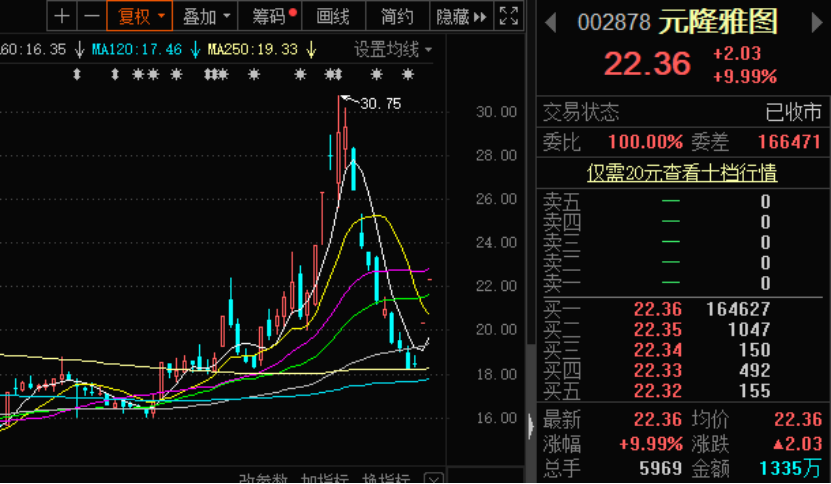

业绩快速增长助推股价节节攀升。2018年上市之初,药明康德A股股价最低仅10元左右(前复权,下同);到了2021年7月,其股价一度创下172.49元的历史新高,短短3年时间内股价涨幅一度超过15倍。

在此过程中,“药茅”药明康德也持续获得公募基金青睐。Wind数据显示,截至2021年12月31日,共有97家基金公司、659只基金重仓药明康德A股,持股总量为53799.92万股,持股占流通股比例为21.12%。以2月8日94.06元收盘价计算,相较于2月7日收盘价104.5元,基金浮亏逾56亿元。

值得注意的是,中欧基金葛兰、景顺长城刘彦春、银华基金李晓星等多位“顶流”基金经理均重仓持有该股。具体来看,中欧基金旗下8只产品合计持有8231.19万股,葛兰管理的4只产品合计持有8131.17万股,其中,中欧医疗健康混合基金持有6571.6万股,是持有药明康德A股数量最多的基金。根据最新披露的基金四季报显示,该基金在去年四季度还加仓了2480.7万股药明康德A股。

此外,景顺长城基金16只产品合计持有药明康德A股5572.14万股,其中,刘彦春管理的5只产品合计持有5023.57万股,詹成管理的7只产品合计持有352.48万股;银华基金38只产品持有药明康德A股5277.62万股,其中,李晓星管理的6只产品合计持有2349.55万股,焦巍管理的3只产品合计持有1750.65万股。

截至去年四季度末,药明康德港股和药明生物也被多只基金重仓持有。以广发沪港深新机遇股票为例,该基金分别持有81.86万股药明康德港股和82万股药明生物,为其第三大和第七大重仓股;工银沪港深股票A持有250.3万股药明生物和98万股港股药明康德,为其第四大和第十大重仓股。

CXO景气度或面临分化

去年三季度以来,CXO板块持续调整,近期再次遭遇重挫,CXO板块后续是否还有投资机会?记者随即采访了多家基金公司,整体来看,多数机构认为,CXO板块仍有较大的配置价值,但需要仔细甄别,挑选其中高景气细分赛道。

德邦基金权益研究总监袁之渿表示,CXO板块作为高端制造业的一个重要组成部分,赛道整体景气度较高。从行业调研来看,规模以上企业的订单排期很满,需要不断通过建设新产能甚至收、并购新产能来消化订单,从中期维度来看,赛道业务端无碍。从估值端来看,自2021年三季度以来,CXO赛道大部分标的估值水平逐步调整到1 PEG左右。作为一个业务端确定性较高的行业,恐慌性下跌结束并企稳后,CXO板块仍将是医药行业的必配赛道。

在诺德基金医药研究员朱明睿看来,对于大分子CXO企业,由于其过滤器等耗材仍然对美国具有一定依赖性,如果短期无法顺利被移出清单,可能对其后续展业会有一定影响。对于小分子CXO企业,本次下跌其实对基本面没有什么影响,因为小分子采用本土供应商产品的比例更高,可能会是一个比较好的买入时点。另外,本次事件也在一定程度上利好药机赛道,昨日药机赛道相关标的也有着不错的表现。

恒越基金态度则较为谨慎。其认为,当前CXO行业景气度面临分化,短期面临估值消化过程。基于下游需求考量,可重点关注服务于新技术的特色CXO公司和相对低估值公司,以及港股的稀缺CXO标的。

原标题:659只基金单日浮亏逾56亿元

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。