周三晚间公布的数据显示,美国6月CPI同比增长9.1%,超过市场预期的8.8%,增幅创1981年以来最高。进一步巩固了美联储将激进加息以抑制通胀的市场预期,同时也加重了投资者对美国经济衰退的担忧。美债收益率飙升,国债收益率倒挂幅度放大。

受此影响,美股开盘再度暴挫,三大股指均跌超1%,道指开盘跌1.2%,标普500跌1.4%,纳指跌1.7%。

9.1%!通胀爆表

7月13日,美国劳工部公布数据显示,美国6月CPI同比9.1%,预期8.8%,前值8.6%。扣除波动性较大的食品与能源价格不计,美国6月核心CPI同比增长5.9%,预期5.7%,前值6%。

此次CPI环比增长1.3%,创2005年来最高纪录,同比增长9.1%,创1981年底以来最大涨幅。

在高于预期的CPI公布后,美元短线走强,原油与黄金价格下挫。美国国债大跌、收益率飙升。

整个美国的货物价格普遍上涨,汽油价格比上个月上涨11.2%,远远超过其他类别,尽管最近几周汽油价格一直在下跌。包括电力和天然气在内的能源服务价格上涨3.5%,是2006年以来的最大涨幅。

劳工部还表示,住房和食品价格上涨也是通货膨胀的主要因素。食品成本同比上涨10.4%,是自1981年以来的最大涨幅。主要住宅租金较5月上涨0.8%,是自1986年以来的最大月度涨幅。

然而,实际工资却连续第15个月下降。

或迎来更快加息

分析师指出,强劲的CPI数据显示美联储将进一步激进收紧货币政策。美联储或在本月晚些时候再次大幅加息,7月加息75基点已是“基本设定”,市场现在认为加息100基点的概率也达到30%。

分析师Chris Anstey指出,无论从整体数据还是核心数据的环比涨幅来看,这都是一个显著的涨幅。这了巩固美联储在7月会议上加息75个基点的预期。

美联储观察工具显示,美国联邦基金利率期货显示美联储在9月再次加息75个基点的可能性高达80%。

通胀数据再次证明,价格压力在整个经济中普遍存在,并继续削弱购买力和信心。这将使美联储官员继续采取政策方针来控制需求,并给美国总统拜登和国会民主党人增加压力,他们的支持率在中期选举前已经大幅下滑。

尽管许多经济学家认为这一数据将是当前通胀周期的峰值,但住房、汽油等几个因素将使价格压力在更长时间内保持高位。

IMF再度下调美国经济增长预期

国际货币基金组织(IMF)12日将2022年和2023年美国经济增长预期分别下调至2.3%和1%。这是今年6月以来IMF第二次下调美国经济增长预期,凸显美联储加息应对高通胀背景下美国经济增长前景恶化。

6月下旬,IMF将美国2022年经济增长预期由4月份预计的3.7%下调至2.9%,2023年增长预期从4月份预计的2.3%下调至1.7%。

IMF执行董事会此前发表声明说,由于前所未有的货币和财政政策支持,美国经济已从新冠疫情冲击中“迅速恢复”,但快速反弹伴随着“广泛的通胀飙升”,对美国和全球经济构成“系统性风险”。

上游新闻综合

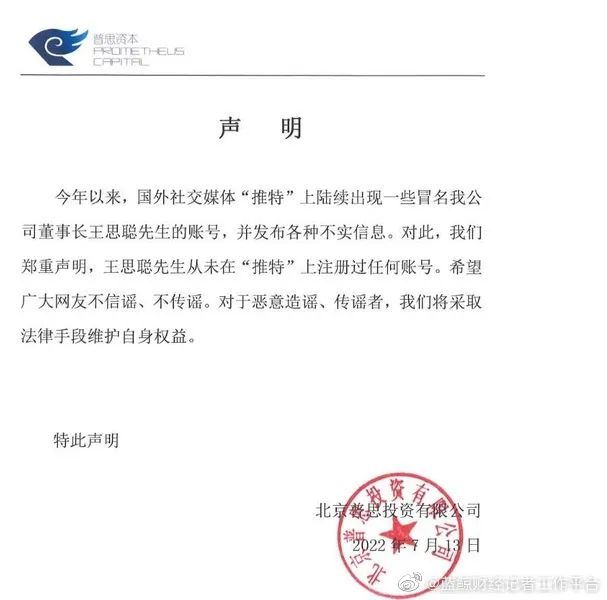

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。