腾讯组织架构调整方案于近日正式公布。新架构在原有七大事业群的基础上进行重组整合,保留CDG、IEG、WXG、TEG四大事业群的同时,新成立云与智慧产业事业群(CSIG)和平台与内容事业群(PCG)。这次调整被定义为腾讯由消费互联网向产业互联网时代的进化,而新成立CSIG将承担起腾讯全面发力产业互联网的重任。

事实上,腾讯在产业互联网上的布局并非刚刚开始。在此之前,CSIG中的核心业务腾讯云便作为腾讯科技的平台对外输出优势技术能力,助力各行各业在产业互联网时代进行数字化转型升级探索。

多年深耕细作中,腾讯云不仅在游戏、视频等领域常年坐稳头把交椅,在金融领域也牢牢占据了市场领先地位。截至目前,已经有超过6000家的金融机构选择腾讯云,包括150多家银行,40多家保险公司,20多家证券公司,以及几千家互联网金融公司。其中,大中型银行如中国银行、建设银行、招商银行、平安银行、浦发银行、华夏银行等更是密集与腾讯云进行合作,成为了腾讯云助力产业互联网的标杆范本。

金融业拥抱云端,大中型银行密集牵手腾讯云

金融业一直都是最喜欢拥抱新兴技术的行业之一。早在3000多年前,人类就用当时最先进的铸铜技术铸造钱币;20世纪起,最前沿的IT技术又被广泛地引进金融体系。如今,伴随云计算、大数据以及人工智能等技术发展,金融业再次迎来了变革浪潮。

第三方数据显示,银行、证券、保险等金融机构已经在广泛接入金融云服务,其中银行需求占比高达80%。银监会在2016年的《中国银行业信息科技“十三五”发展规划监管指导意见》中强调,到“十三五”末期,银行旗下的互联网业务信息系统需要全部转入云端,传统业务的信息系统转入比例也不低于60%。

2017年6月,中国银行与腾讯云在内蒙古正式挂牌成立“中国银行-腾讯金融科技联合实验室”,双方重点基于云计算、大数据和人工智能等全面开展深度合作。随后的一年的时间里,双方从满足客户需求和风险管控两个领域展开合作探索。目前,腾讯云为中国银行提供的全行大数据平台以及事中风控解决方案帮助中行更好的构建风险视图,大幅提升欺诈数据的查准率和查全率,助其实现了控风险、升体验、降成本、促发展的目标。

在腾讯云与华夏银行的合作中,双方持续探索深化大数据和人工智能技术在金融服务领域的应用。今年6月,腾讯云助力华夏银行孵化的纯线上小微企业融资产品“华夏龙商贷”,依托腾讯云计算、大数据精准营销等金融科技能力的创新,通过大数据反欺诈为风控平台有效提升贷款的审批效率,整个线上申请和放款过程最快5分钟即可实现,有效满足中小微企业主的融资需求。

此外,腾讯云还陆续与建设银行、浦发银行、平安银行、招商银行、中信银行、杭州银行、江苏长江商业银行、金谷农商行等多家大中型银行建立合作,领域内超过80%的新筹保险公司也选择采用腾讯云构建业务,香港交易所在国内的交易中心也成为了腾讯云的客户。一系列密集合作的背后,既反映出银行等金融机构对于业务接入云端科技能力的大量需求,也反映出腾讯云在金融领域的头部客户中标杆效应非常明显。

打造智慧金融,腾讯云提供全方位助力

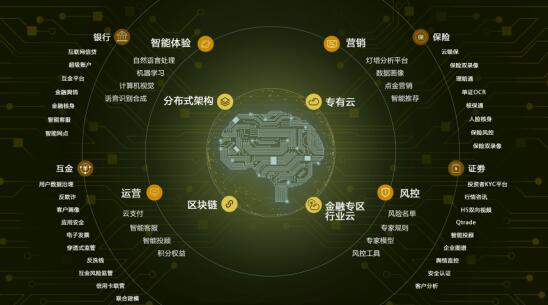

金融行业发展正面临着获客成本高、业务风险大、服务效率低以及技术支撑难等方面的挑战,依托与金融行业共建的金融超级大脑,腾讯云能够为金融客户提供安全合规量身定制的金融云服务,助力金融行业实现智慧金融转型。

在基础设施层级,腾讯云以公有云、私有云、金融专区等,覆盖全模式场景,并以最核心和最具特色的金融数据库TDSQL和分布式服务框架TSF为核心构建云计算分布式架构,对业务IT需求分而治之,使支撑变得简单、弹性,从而帮助金融机构轻松面对业务挑战。这套基础设施架构在腾讯投资的前海微众银行中经过金融业务场景的严格锤炼,支撑了微众银行的业务高速增长。

在此之上,腾讯云还提供了一系列智能营销、智能风控、智能运营、智能体验等优势解决方案,为金融行业的智慧化转型提供全流程科技助力。

在营销方面,腾讯金融云基于腾讯生态中积累的营销大数据进行精准的用户画像和标签,并采用自研的优势广告算法建模,通过腾讯生态平台进行营销投放,能够帮助金融机构打造出闭环的一站式营销能力。

在风控方面,基于腾讯发展过程中积累的业务安全大数据,通过与第三方资信以及央行等权威机构数据做结合,依托云计算和大数据AI技术优势,建立智慧金融风控平台,能够为金融机构提供一系列风险控制工具。

在事前和事中阶段,腾讯云天御反欺诈向业界提供金融级身份认证、金融反欺诈、交易反欺诈、定制化专家模型等反欺诈服务。截止目前,天御反欺诈服务为金融客户累计识别高恶意金融行为超过4000万次,累计挽回客户损失超过1000亿元。贷后环节的催收机器人,则运用心理学的原理和最佳实践进行深度学习,在最合适的时间进行恰当的话术进行催收,有效降低不良率。

在运营和体验方面,腾讯云基于机器学习平台提供语音、机器视觉、文字识别等各类基础的AI能力,也极力结合金融业务场景,以产品化的形式将AI能力嵌入到金融服务的整个流程当中。目前,腾讯云智能语音、智能客服、图像识别技术已经在银行、保险、互联网金融等领域实现了广泛的应用。而基于机器视觉能力的OCR技术,在票据、银行卡等识别中也有较多应用。

做好金融数字化助手,以C2B的方式不断强化优势

“CSIG不仅仅是To B的事业群,我们要充分理解用户对不同产业服务的需求,以独特的C2B方式连接智能产业,服务产业、也服务于人;我们也不仅仅是一个云的事业群,我们的目标是要做好产业的‘数字化助手’,以AI、云、大数据、安全等技术能力,助力各行各业的数字化升级,构建智能产业新生态。” 在成立CSIG的内部信中,腾讯高级执行副总裁、云与智慧产业事业群总裁汤道生表示。

在外界看来,腾讯除了在传统意义上的企业级市场积累了大量的技术和能力,更为得天独厚的优势是,腾讯的微信和QQ两大社交产品拥有广泛的用户基础,从而成为连接消费者与商业服务的桥梁。在金融行业中,这种得天独厚的优势更容易受到金融机构的青睐。

此前,在谈及为何与腾讯合作如此紧密时,中国银行总行网络金融部总经理郭为民也表示,“腾讯是中国市场最贴近用户的企业,它对用户需求理解最深刻,和客户黏性最强,这也意味着腾讯的技术发展必然是最快的。在这种情况下,尤其自己去做,不如找业内的领先者一起来合作,所以这也是我们跟腾讯签订全面战略合作伙伴一个非常重要的原因,中国银行看重腾讯的未来。”

“出于规避业务风险的考虑,腾讯云的社交大数据积淀能够给长江商业银行提供相关的风控基础,这是其它云服务商未必具备的。”一位主打小微客户金融服务的银行高管这样表示。

如今,随着腾讯组织架构进化的正式完成,腾讯云也将在腾讯新的架构体系中,与内部优势力量更好协同,做好金融行业的数字化助手,为腾讯的产业互联网布局继续打造优势标杆。

原文链接:https://www.bjctw.cn/hlw/q/2018102958.htm