黄峥放大招了,拼多多要上市!6月29日,第三方移动电商平台“拼多多”在创立三年后,即向美国证券交易委员会(SEC)提交了IPO(首次公开招股)申请书,可望创下电商平台创立到上市最短周期。

拼多多计划以此筹资10亿美元,拟在纳斯达克全球市场或纽约证券交易所挂牌。

募集的资金主要用于扩大运营、研发以及一般企业用途和运营资本,包括潜在的战略投资和收购。但是,值得注意的是,拼多多暂未确定发行价、发行量,更引人议论的是“多多为何如此拼命着急上市?”。

成立三年拼多多步子跨得大

中国的电商经历了近20年的高速发展,以阿里巴巴、京东为代表的零售电商生态日臻完善,很多人认为,不可能再有新形式的电商平台出现,而拼多多正是在这一背景下产生的“新电商”平台。

成立于2015年9月的拼多多,是主打“拼团”的社交电商平台,用户可通过发起和朋友、家人、邻居的拼团,以更低廉的价格买到商品。2016年9月拼多多与现任CEO黄峥创办的“拼好货”合并,组建成为目前的拼多多公司。

据招股书披露,拼多多2016年、2017年全年和2018年Q1收入分别为5.05亿元人民币(下同)、17.44亿元和13.85亿元,2018年Q1收入同比增长37倍。

拼多多成立近三年,2017年一年就做到了1412亿元人民币GMV,相比之下,京东2014年年初GMV才达到这一数字,这也相当于阿里2009年中的GMV水平。

拼多多的快速崛起,也引发其他电商巨头的纷纷效仿。2018年上半年,淘宝推出了一款名为“淘宝特价版”的App,被认为是直接对标拼多多的拼团模式。而在3月,京东推出类似拼团“京东拼购”,并开放独立招商入驻。

拼多多三年连续亏损

招股书显示,拼多多的收入主要包括在线市场服务收入和商品销售收入两部分,拼多多平台的收入主要来自在线广告和交易佣金,与目前其他电商平台在商业模式上具有一致性。

虽然拼多多收入增速迅猛,但依然处于亏损状态。招股书显示,2017年拼多多收入为17.44亿元,2016年为5.05亿元,同比增速达245%。今年第一季度更是接近去年全年,收入为13.8亿元。但亏损额居高不下,2017年和2016年净亏损分别为5.25亿元和2.92亿元,今年第一季度的净亏损额就已达2.01亿元。

创业三年来拼多多含期权共亏损13.12亿元,对于未来能否盈利,拼多多的信心并不足。在招股书中称:“由于过去我们净利润处于亏损状态,未来可能还会继续亏损。”

长期关注社交电商行业的电子商务研究中心主任的曹磊表示,经过了前期的快速发展,面临巨头的夹击,提供相对低价的商品同时保证质量、避免被贴上“低廉质量差”的标签,是拼多多今后营业收入高增长的一大挑战。

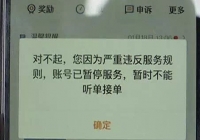

确实,在此之前,拼多多一直负面新闻缠身,假货、骗局、质量差、平台经销商维权等,曾在业界引起较大影响。如果拼多多不着手整改,消除负面影响,未来堪忧。

从拼多多自身层面看,目前其面临着激烈的电商竞争环境,淘宝特价版上线,京东拼购在发力。除此之外,还有一众社交电商创业公司在蚕食拼多多的市场份额,例如厂多多、V小客、环球捕手、好衣库、西柚集、 SEE 小电铺、有好东西、爱库存、思埠等,他们今年以来均获得了千万元以上的融资。

“峥”相上市为多多筹资?

今年以来,垂直型各类社交电商也纷纷启动融资与IPO。4月23日,分销型社交电商“云集”宣布已完成B轮融资1.2亿美金融资,4月19日,工具性社交电商“有赞”借壳中国创新支付公司在港交所上市;加上4月12日,导购型社交平台“什么值得买”再次向证监会递交《招股书申报稿》,冲击“导购电商第一股”。

曹磊指出,移动社交电商一时暗流涌动,成了群雄逐鹿、巨头纷争、资本重兵布局的最热门电商领域。

在电商领域,上一家快速IPO的是聚美优品,用时4年。而拼多多成立仅3年就启动IPO,可以说将创造新纪录。曹磊表示,这么快启动IPO,背后起推动作用的应该是资本。

招股书中披露了截至本次发行股份前的持股情况,个人方面,拼多多创始人、CEO黄铮持股50.7%、绝对控股;机构股东方面,腾讯持股18.5%、为第二大股东,高榕资本持股10.1%,红杉中国持股7.4%。

在拼多多表现出的迫切上市需求,有外界声音解读为:拼多多着急上市的核心原因是投资机构有退出的迫切要求。“如果一个公司知道自己未来会越来越赚钱,一般不会着急上市。相反如果觉得未来表现没有现在好,通常就会更急于上市,寻求新的发展机会。”

不过,也有声音认为着急上市是创始人嫌CEO黄峥本人的意思。

新闻多一点:

“钱荒”蔓延推动新一轮IPO浪潮

成熟型创业公司“独角兽”借助资本市场实现“二次发展”,在当下普遍存在。

最近包括小米、美团点评、齐家网、宝宝树、拼多多、找钢网、优信二手车(已上市)、有赞(已借壳上市)、同程艺龙、什么值得买等电商平台、品牌都有纷纷披露招股说明书或成功IPO,此外还有沪江网、51信用卡、微贷网、猎聘网等互联网公司也冲刺IPO。

此外,一大波互联网创业公司和“独角兽”也宣布启动海内外资本市场IPO进程。

分析认为,当前一级市场的融资环境并不好。从大环境层面看,钱荒已经在创投圈蔓延,过去创业公司可以靠投资机构输血,而今年他们想要获得融资是难上加难。

“新一轮上市潮”的形成,是因为凛冬将至,如果不上市,可能会熬不过冬天。

对此,电商、互联网公司“现象级”IPO浪潮,电子商务研究中心主任曹磊预测:互联网中概股IPO “第四次浪潮”已经开启,而有别于以往任何一次,最显著的特征就是以小米、美团点评、拼多多等为代表的“新电商”成为引领这股上市热潮的“主力军”,这也意味着一个“新电商时代”正在开启。

上游新闻记者 杨野

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。