每日经济新闻消息,2022年,房地产市场迎来了比2021年更为复杂的开局。

一年前,深圳“万人抢房”、上海杭州“刚需客手握现金买不到房”的热度犹在,但2021年1月却错失开门红,在一片冷清中迎来一个没有返乡置业的春节。

延续了2021年底的低温态势,重点城市市场活跃度继续回落,买房人的预期悲观,叠加部分房企2021年“爆雷”,令购房行为愈发保守,缓慢推进的销售,给急于回款的房企再添一份压力。在资金压力面前,房企投资力度同比大幅下降,拿地规模同比大幅萎缩。

1月20日,全国住房和城乡建设工作会议继续强调,要增强调控政策协调性、精准性,继续稳妥实施房地产长效机制,坚决有力处置个别头部房企项目逾期交付风险,持续整治规范房地产市场秩序。

总体而言,1月各地政策暖风频吹,全国银行间同业拆借中心公布5年期以上LPR为4.6%,较上期下调5个基点;多地陆续出台住房公积金新政,部分城市楼市新政聚焦购房补贴及人才购房或开放落户限制等。

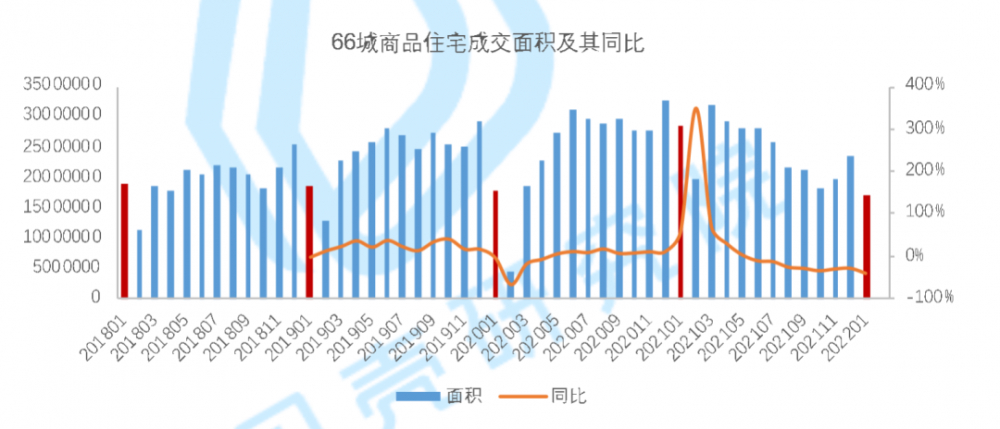

新房成交面积同比降3成

尽管近期信贷等政策总体较为宽松,但传导至购房领域依然需要时间。

1月新建住宅方面,重点城市整体推盘量有所回落,除上海新房市场成交规模有所回升外,多数城市市场表现较为冷清。

据中指研究院监测,1月50城商品住宅成交面积在2426万平方米左右,同比下降34.1%,降幅扩大。

由于多地疫情有所反复,各地倡导就地过年,但返乡人员相比于前两年仍有大幅增加。尽管如此,2022年春节楼市“不打烊”仍然没能激活中小城市返乡置业的热情,而大城市在“就地过年”之下,购房者置业亦不活跃,成交规模继续回落。

事实上,1月底至虎年春节期间,全国重点监测城市成交面积较去年春节期间均下降,仅上海等个别城市例外。中指研究院数据显示,2022年春节期间,上海新房成交10.3万平方米,同比上涨646%。

贝壳研究院认为,从较长周期来看,2022年1月成交量的绝对值已经接近2018、2019、2020年同期的平均水平,新房市场开始进入筑底阶段。从调控政策传导路径来看,以往调控往往是先利率,再公积金,进而向商贷方向传导。当前多地已出台公积金调控政策,未来或将向商贷方向传导,并且政策调整将由低能级城市向高能级城市过渡。

同时,多家机构预计,2022年全年商品房销售面积、销售额都将下降10个百分点以内。

1月百城新房成交虽量跌,但价稳。

中指研究院数据显示,1月新建住宅价格环比上涨的城市个数为44个,上涨城市数量较上月增加5个。

中指研究院认为,各地扶持政策发力显效仍需时间,预计短期市场调整态势仍将延续,部分前期调整较早以及需求支撑力度强的城市,随着信贷环境的改善和相关扶持政策陆续落地,市场有望逐渐筑底回升,部分城市3月“小阳春”仍有预期。但对于大多数城市来说,市场调整时间或较长,恢复动力偏弱,短期购房者置业情绪难有明显改观。

二手房成交量环比下降2成

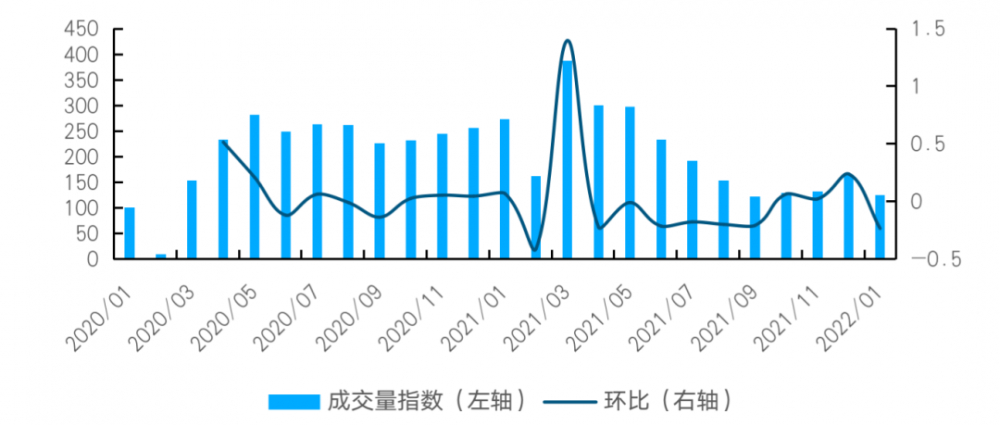

作为晴雨表的二手房市场,虽然整体维持冷淡态势,除杭州、北京二手房成交有所企稳外,多数城市依然维持低位运行。

部分城市二手房价格指数环比涨跌幅对比 来源:贝壳研究院

贝壳研究院数据显示,1月50城二手房成交量环比下降约23%。受到疫情影响的城市是成交量下行主要区域,如西安因疫情封城,1月二手房成交量环比下降超过8成;郑州、天津等1月疫情局部复发,成交量环比降幅超过5成;北京1月下旬疫情也有反复,带动北京链家二手房成交量环比下降12%。

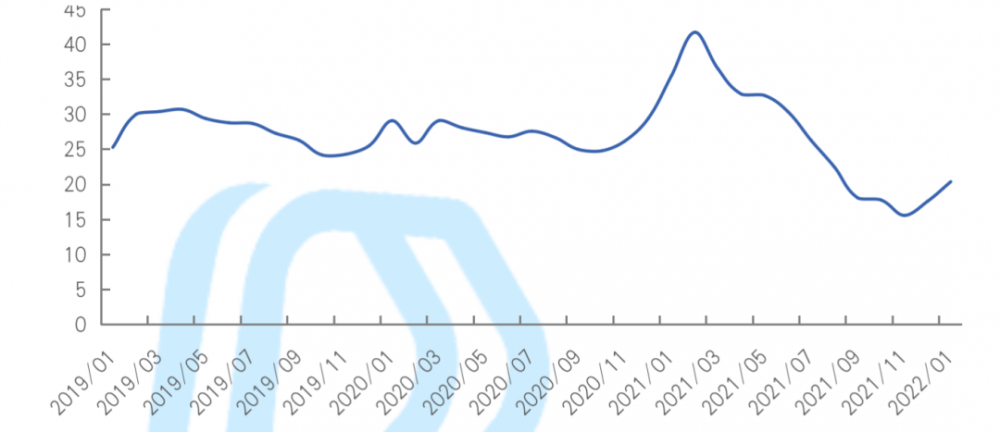

以目前的成交量来看,市场仍处于历史低位,多数三四线城市市场景气度仍在20以内的较冷区间。

根据贝壳研究院报告,该市场景气指数在40以上为市场预期景气,涨价预期强,20至40之间预期相对平稳,20以下为市场预期低迷。

50城二手房景气指数走势 来源:贝壳研究院

但二手房价格环比跌幅收窄令预期有所回升。

贝壳研究院数据显示,1月50城二手房价格指数环比跌幅为0.3%,较上月收窄0.5个百分点。

50城二手房月度成交量走势 来源:贝壳研究院

房价下跌城市个数进一步减少,而房价修复较快的城市主要是一线及基本面较好的二三线城市。

北京、上海、佛山、苏州等城市,贝壳二手房价格指数在上月环比止跌后,1月平稳上涨;泉州、长沙、广州、南京、厦门、无锡、合肥等二手房价格指数止跌趋稳。

百亿房企数量减半

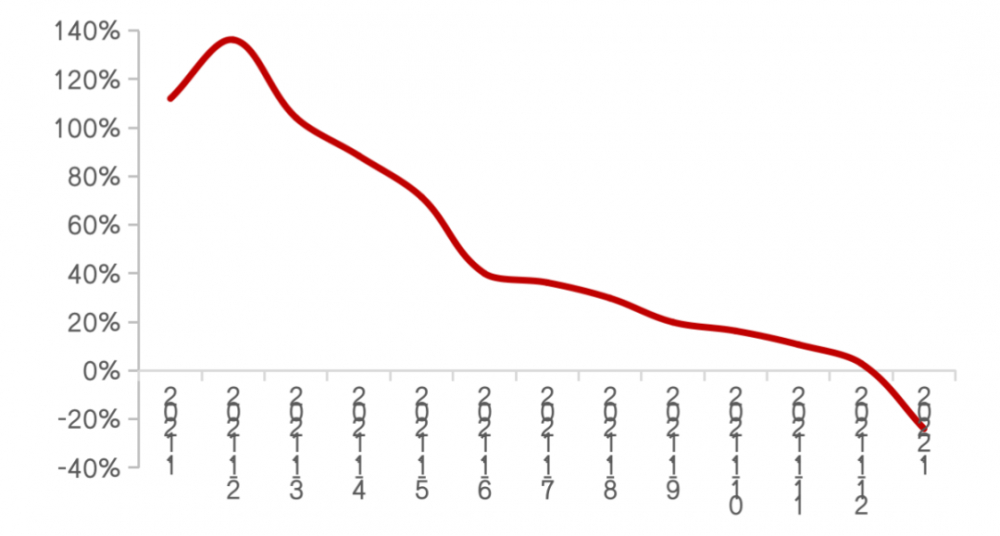

各阵营增长率全部下滑、门槛值次第下滑,百亿房企数量比去年同期减少近一半。

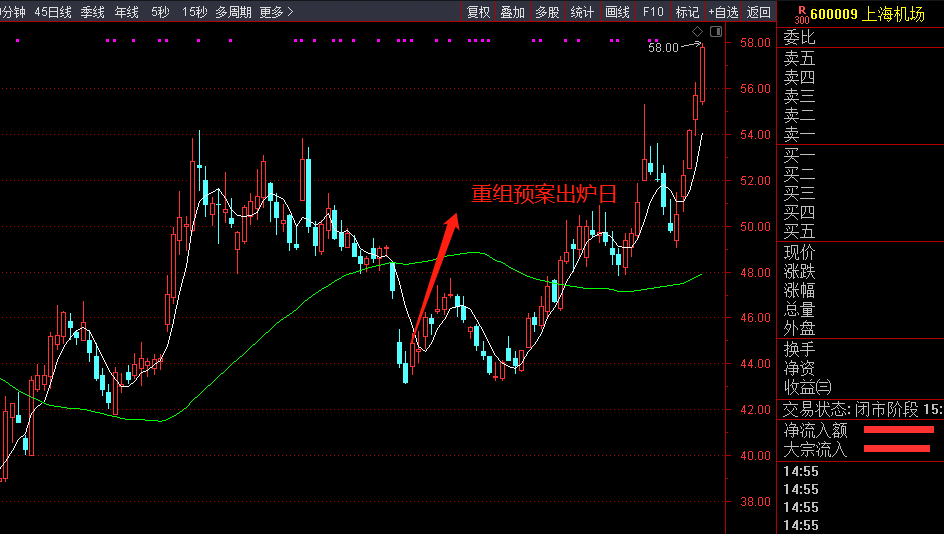

2021年-2022年1月TOP100房企增速情况 来源:中指研究院

中指研究院数据显示,碧桂园、万科、保利发展成为1月销售额前三甲,销售额分别是504亿元、335亿元和279亿元。

1月份销售额达到百亿元的房企仅15家,较去年同期减少14家;超50亿元房企22家,较去年同期减少31家。

百强房企销售额均值同比下降23.1%,为61.8亿元。此外,各阵营出现不同程度下降,其中15家百亿以上阵营销售额平均增长率为-24%;50亿-100亿的第二阵营22家,平均增长率-31.3%;20家30亿-50亿第三阵营房企增长率均值为-33.8%。

1月中国房地产企业销售业绩排行榜前十

值得关注的是,典型上市房企1月份业绩几乎全线下滑。根据克而瑞对45家典型上市房企业绩统计,单月销售金额同比增幅仅建业集团增长42.2%、滨江集团增长7.1%、力高集团增长0.8%外,其余42家房企均出现不同幅度下降,其中绝大多数为两位数下滑甚至腰斩。

另一方面,房企业绩整体下滑令各阵营门槛值下降严重。TOP100门槛值仅11.7亿元,同比下降45.4%。其中,TOP3房企门槛值较上年下降45.6%、TOP10房企下降27.3%、TOP30房企下降28.3%,TOP50及TOP100房企同比分别下降29.1%和45.4%。

1月各房企阵营门槛值

克而瑞认为,不少房企放缓供货节奏,供应低迷一定程度上导致成交大幅下滑。更为主要的是,去年下半年以来市场下行压力加剧,购房者观望情绪愈加浓重。

在此背景下,房企的营销热情开始减退。对比2020年初的房企积极营销,加大推盘,今年1月房企鲜少推出集团性活动,区域联动营销热度也同步减弱。据克而瑞统计,仅有世茂、绿地、融创、荣盛等房企推出了一些节日活动,碧桂园2021年底推出步数打卡,富力借助冬奥契机推出“线上公益跑”打卡活动。

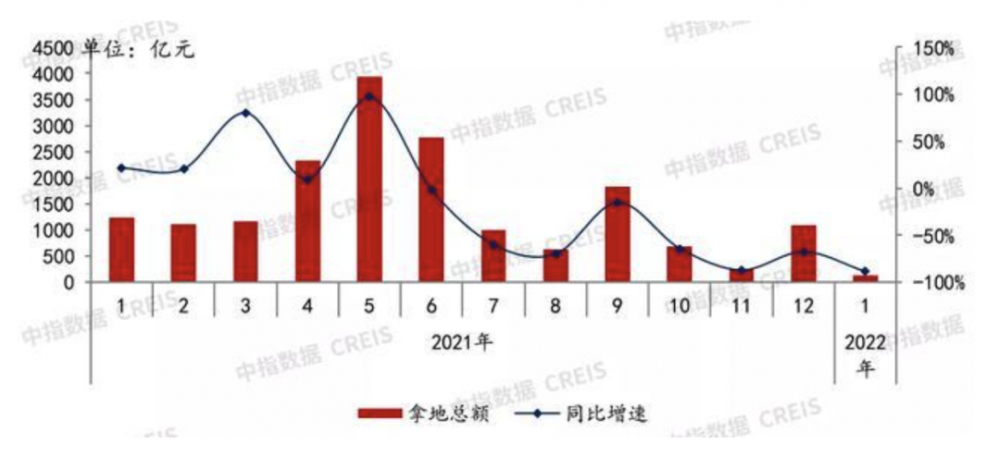

土地市场开局惨淡

1月,宁波进行了第三批次集中土拍,38宗地全部成交,其中5宗地竞价触顶,整体出让金达到252亿元,排名全国第一。

除宁波外,其余城市土地成交均现低迷,成交金额排名靠前的城市均位于长三角地区,如南通、常州、嘉兴、上海。

但从供应成交来看,以往的同环比数据已经无法适应当前的土拍市场结构变化,比如对比2021年1月上海成交450亿元、杭州超400亿元的成绩,集中供地令今年各城市的成交走势充满了不确定性。

2021-2022年50家代表房企每月拿地总额

据中指研究院,1月全国300城推出各类用地规划建筑面积1.3亿平方米,同比下降26.8%;成交1亿平方米 ,同比下降30.2%;供应及成交较去年均有明显下滑。

受供应结构影响,今年1月300城推出住宅用地规划建筑面积4042.4万平方米,同比下降47.56%;成交规划建筑面积2678.6万平方米,同比下降54.08%。

成交楼面均价方面,由于部分一线城市和二线城市没有土地成交,300城的楼面均价为3255元/平方米,同时影响到整体的成交出让金约为872亿元,同环比均有明显下降。

从房企拿地层面来看,1月百强企业拿地总额837亿元,拿地规模同比下降62.6%,绿城中国、华润置地和大家房产占据新增货值榜单前三位。

1月房企拿地金额前十

而50家代表房企拿地总额同比下降88.8%,则更直观反映了土地市场的降温程度。在供应端,受春节和集中供地影响,各地供地节奏放缓;企业端,受各类金融调控政策影响,房企资金承压下拿地意愿和拿地能力降低。

但50家代表企业内部分化显著,部分现金流较稳定企业拿地态度积极,如第一阵营内的华润置地,第二阵营内的新希望地产等,1月拿地同比均有所增长。

从各城市群拿地金额来看,长三角热度不减。1月,长三角TOP10企业拿地金额224亿元,依旧位居三区域首位;中西部TOP10企业拿地金额83亿元,位列第二。拿地面积来看,中西部TOP10企业拿地面积以496万平方米位居三区域首位,继续领跑。

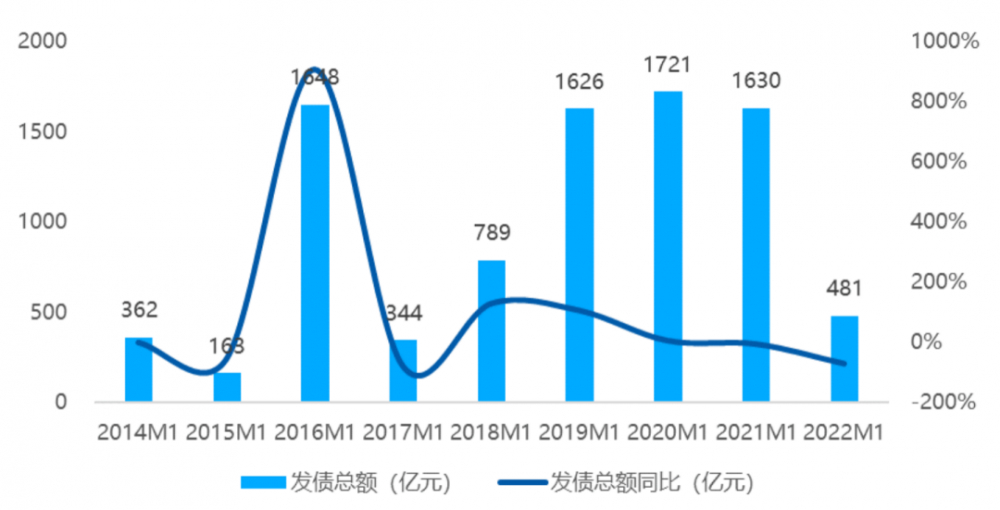

整体融资规模降7成

2022年仍然是房企偿债的高峰之年,年内到期债券总额接近万亿元,其中1月、3月、4月及7月到期债务规模超过千亿元。

据贝壳研究院统计,1月房企到期债务存在570亿元缺口。

具体来看,1月境内外债券融资到期债务规模约1051亿元,较上月大幅增加79.4%,同比下降27.3%,到期债务净额570亿元。根据当前月月均发债500亿元规模计算,房企偿债压力仍较大,房企“借新还旧”的传统模式恐难过难关。

2021年下半年房企风险的集中爆发,令资本市场观望情绪短期难以散去。根据贝壳研究院数据,1月房企境内外债券融资累计约481亿元,同比大幅下降70%。从月度情况来看,1月发债规模保持上年四季度500亿元上下的规模水平,环比下降7%。

2014年1月至2022年1月房企债券融资规模 来源:wind,贝壳研究院整理

与2021年首月抢跑美元债市不同,由于境内信贷适度宽松,2022年开年,房企债券融资仍以境内债为主,境外债券规模占比仅30%,较2021年同期下降24个百分点。

票面利率方面,主要受到发债主体结构性影响,48笔境内债券中41笔由国企发行;1月境内外融资成本结构性下降,平均票面利率3.51%,较上月下降54个基点。

值得注意的是,招商蛇口与建发分别成功发行12.9亿元与10亿元并购债,并明确融资用途。这是对2021年末政策的积极响应,预计2022年会有更多优质房企发行并购债。

境外债券融资平均票面利率则大幅上涨263个基点至8.63%,1月发行主体除了碧桂园、绿城中国等头部房企外,还涉及部分存在负面舆情的房企,因此境外债券利率分化进一步加剧,利率从2.30%到13.50%不等。

1月发债的另一个特点是短债盛行,境内债券融资发行平均期限为3.9年,较上月减少约1.1年,主要是一年内短期债券占比升高至29%,影响整体发债周期表现。

记者手记丨2022楼市怎么走?

同样是新年开局,画风却完全变了。

2021年1月,全国楼市区域热点不断,深圳楼市疯狂打新,上海、杭州刚需族一房难求,热点城市在“高烧”中迎来史无前例的密集调控,从此离婚买房被严查,经营贷、代持等买房擦边球途径被堵死。

而2022年第一个月,新房不好卖了、房企债务压力更大了、抱团取暖的多了。

集中供地进入第二年,原有的土地出让月度走势已无法体现出市场的真实反应,在销售回款低迷的态势下,更多房企或主动或被动减少拿地,未来又添上了更多不确定性。

错过开门红,2022楼市怎么走?

原标题:习惯了“开门红”?对不起,今年1月的地产数据要让整个行业失望了!

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。