第一财经消息,美国总统金融市场工作组(President‘s Working Group on Financial Markets ,PWG)于上周发布了一份报告,称因中国政府未能允许PCAOB(美国公众公司会计监督委员会)注册的审计机构遵守美国证券和投资者保护的要求,而给美国金融市场投资者带来了风险,因此提出几项建议。其中包括提高在美国交易所的上市标准,该标准设置一个过渡期,“卡点”在2022年1月1日,距今还有不到一年半的时间。

受到特朗普“退市威胁”的影响,上周五中概股集体受挫,跟谁学暴跌18.5%,迅雷大跌16.84%,欢聚时代下跌13.72%,趣头条跌8.61%;几大中概股巨头也跌幅较大,其中阿里巴巴跌5.14%,京东跌4.39%,网易跌3.22%,新浪微博跌3.16%。

证监会有关部门负责人日前就美国总统金融市场工作组发布的《关于保护美国投资者防范中国公司重大风险的报告》事宜答记者问,指出中方从未禁止或阻止相关会计师事务所向境外监管机构提供审计工作底稿。中国证券监管机构迄今已向美国证券监管机构提供了多家在美上市中国公司的审计工作底稿。

“我们认为,中国法律法规要求的实质是,审计工作底稿等信息交换应通过监管合作渠道进行,这是符合国际惯例的通行做法。”证监会有关部门负责人表示。

在美中概股IPO律师李依告诉第一财经记者,该消息对已上市和上市准备中的中概股都会有影响,但仍需要等美国证券交易委员会(SEC)制定具体规则,“目前还不能断定具体操作会和报告中完全一致”。

2022监管卡点倒计时

报告提出,任何会计师事务所,无论是在美国还是在国外,根据PCAOB或SEC的要求,编制或发布与美国证券发行人有关的审计意见书时,必须出具与该审计工作相关的审计工作文件。

“某些司法管辖区阻止PCAOB对上市公司的审计进行检查和调查,或者以其他方式不与美国监管机构合作。”报告称,PCAOB未能履行《萨班斯-奥克斯利法案》规定的法定任务,即检查如“非管辖区”(NCJs)内的审计公司,其中包括在中国的审计机构,这可能使美国资本市场的投资者面临重大风险。

该报告称,PWG审查了中国政府未能允许审查给投资者带来的风险,以及来自中国等辖区的公司没有向PCAOB提供足够的权限来履行其法定任务的问题,PWG建议SEC采取措施,比如提高在美国交易所的上市标准,或以通过IPO和继续在二级市场交易为条件,获取主要审计机构的工作文件等。

对此证监会有关部门负责人8日回应称,我们始终认为在资本市场高度全球化的今天,加强上市公司信息披露监管,提升审计师专业操守和执业质量,是保护投资者合法权益的重要手段,也是全球证券监管机构的共同责任,必须通过加强跨境监管合作加以落实。因此,从双方这些共同利益出发,开诚布公地开展对话与合作,才是解决问题的正道。

2013年,中国证监会、财政部和PCAOB签署了“执法合作备忘录”,为各方就提供和交换与两国各自管辖范围内,调查相关的审计文件建立了一个合作的框架。涉及具体执法案件需要调取上市公司审计文件时,经美方提出申请后,中方可为其提供会计底稿。2020年8月4日,中方监管部门根据美方的最新需求和想法向PCAOB发送了更新的方案建议。正如美方报告中提及的,中国证券监管机构迄今已向美国证券监管机构提供了多家在美上市中国公司的审计工作底稿。

从监管到强监管

PCAOB是美国会计行业的自律性组织,也是一家私营的非营利性机构,因萨班斯法案而建立。PCAOB有权制定或采纳职业团体建议的审计与相关鉴证准则、质量控制准则以及职业道德准则等。

早在2002年,美国颁布《萨班斯奥克斯利法案》(Sarbanes-Oxley Act),就要求PCAOB必须要实现审计底稿等信息的取得与日常现场监管的参与。实际上,PCAOB并非第一次对中概股的审计提出更严格的要求,除PCAOB外,近年来SEC也多次发表声明将严查赴美上市公司。

2012年12月,SEC起诉了德勤、普华永道、毕马威、安永这四大国际审计事务所的中国分支机构,称其因拒绝向监管者提供相关的审计资料而违反美国证劵条列。

2018年11月,克莱顿、SEC总会计师Wes Bricker(韦斯·布里克)和PCAOB主席威廉·杜恩克三世曾就《关于审计质量和监管获取审计及其他国际信息的重要作用》发表联合声明,认为在对赴美上市公司信息获取方面的问题依旧存在,而中国公司被着重点名。

一家审计机构的合伙人对第一财经记者表示,SEC和PCAOB都曾多次发表声明严查赴美上市公司,同时表示其对投资者的保护没有发生改变,但基本每次都“换汤不换药”,仅仅是换一些说辞,未涉及到出台新政策。

然而,就在2019年,这种发声似乎出现变化,逐渐被市场解读出些许针对性“劝退”的意味。

2019年10月初,有媒体报道称,白宫正考虑将中概股从美国证券交易所“劝退”,以限制美国投资者对中国企业的投资。随后,纳斯达克迅速做出回应,表示达斯达克对所有符合上市要求的企业提供非歧视和公平准入。

纳斯达克CEO阿德纳·弗里德曼(Adena Friedman)几天后公开表示,特朗普政府收回了那份声明,专门限制中概股的举动是不被考虑的。“保持开放的态度不仅有利于我们的经济利益,也能确保纳斯达克和美国持续成为世界上最富有弹性、最具活力的资本市场。”

中概股压力增大

“重审中概股”事件不断发酵,行至2020年,美国监管机构关于相关意向的发声更为频繁。

准备赴美上市的中概股首先感受到了压力。一位中概股IPO律师对第一财经记者表示,2019年底就明显感受到IPO审核的门槛有所提高,纳斯达克不仅问题问得更细,审核时间也相对延长了。多家有赴美上市想法的中概公司也开始采取观望态度。

2020年4月21日,SEC发布了一份公开声明,直指新兴市场上市公司投资涉及重大披露、财务报告和其他风险,且补救措施受到限制,并重点列出了某些中国公司披露可能“不完整或误导”的风险。提到的主要风险之一,就是PCAOB缺乏检查注册会计师事务所在美国公司审计报告工作方面的权限。

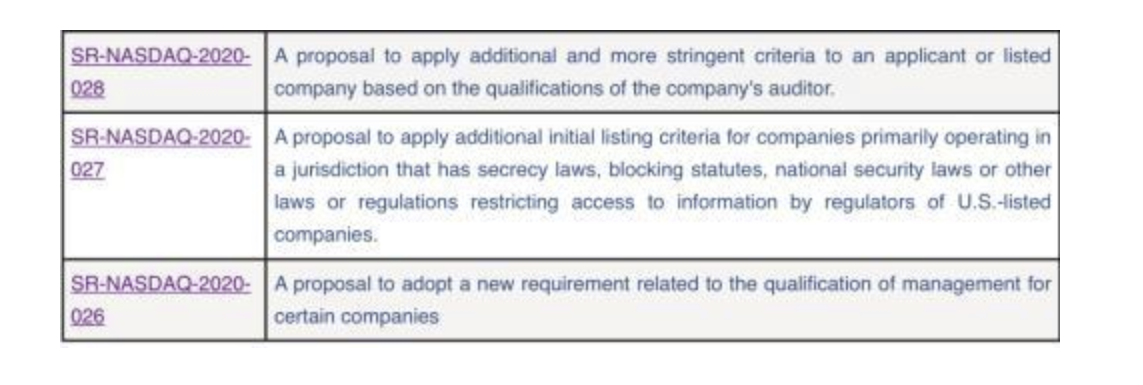

纳斯达克2020年5月18日向SEC提出了针对主要在“限制性市场”中管理的公司的三项新规则。基于公司的审计质量、审计机构资格,纳斯达克提出新的上市要求;其次,对特定区域公司,纳斯达克提出新的上市要求;第三,对特定公司管理层,纳斯达克提出新的特定要求。

(图片来源:纳斯达克网站)

2020年5月20日,美国参议院通过了《控股外国公司负责人法》,以修改2002年《萨班斯-奥克斯利法案》,对外国管辖区的某些公司施加更多要求和限制。

而最近这一次,是美国总统金融市场工作组的表态。

那么,该美国总统金融市场工作组拥有绝对且即时生效的话语权吗?就目前关于在美上市中概股监管政策的变化来看,依旧有缓冲期和小变数。

“总统金融市场工作组发布报告之后还需要和SEC进行讨论,到具体实施还有个过程,最终是SEC决定规则,而不是完全按照总统工作组要求。”李依表示,对于已经上市的中概股公司,目前除了考虑私有化回归,就是等待SEC的具体规则。而即将赴美上市的中国公司,还可以考虑是否接受PCAOB审查的审计师来做审计。

李依表示,按照美国现有的表态,基本把四大会计师事务所的中国分支机构排除在可接受范围之外,换言之,‘四大’没办法单独做中概股IPO项目,除非搭上一家美国事务所做联合审计。

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。