财联社消息,连日来走跌的行情对于新股来说实在不太友好,破发增多直接对券商的科创板跟投业务提出了挑战。

截至今年3月11日,自行情初显疲软的2021年三季度以来,已有93家科创板新股上市,其中25只新股破发,破发率近30%。包括中信证券、华泰证券、中金公司等头部券商在内,共11家券商作为上述25家上市公司的保荐人。

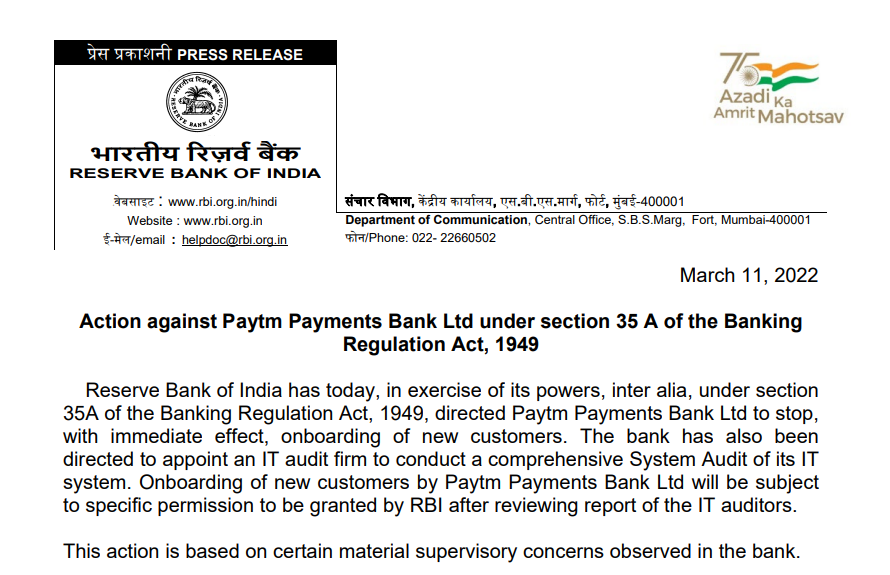

或受破发影响,11家券商通过相关子公司跟投浮亏共计高达8.94亿元,其中,中金公司浮亏最多,达到2.2亿元,海通证券浮亏1.5亿元,中信证券浮亏1.4亿元,高盛高华浮亏1.9亿元,华泰证券浮亏4999万元,民生证券浮亏3910万元,国泰君安浮亏3829万元。

图为证券公司跟投浮亏相关情况

尽管券商跟投的浮盈或浮亏短时间不能定论,但无论对于保荐机构还是二级市场参与者而言,短期内确实 “很受伤”。

11家保荐机构各受伤

在25只已破发新股保荐工作中,中信证券参与5家;海通证券、华泰证券各参与4家;民生证券、中金公司及国泰君安各参与3家;申万宏源参与2家;国金证券、高盛高华、中信建投、国元证券各参与1家。

总体上看,券商因保荐承销赚得盆满锅满。据易懂数据统计,上述破发新股的承销及保荐费用达到39.35亿元,其中,中金公司与高盛高华合作的百济神州承销及保荐费用最高,达到4.71亿元,其次是国泰君安与海通证券合作的天岳先进项目,费用达到3.2亿元。

相应地,头部券商跟投普遍出手较大,中金公司跟投希荻微达到320万股,海通证券跟投迈威生物达到287万股,中信证券跟投亚虹医药达到330万股,华泰证券跟投精进电动达到443万股。11家券商中,过半券商单家跟投数量都在70万至100万股之间。

作为“2021年以来最贵新股”,百济神州是破发新股的代表之一。中金公司作为百济神州A股的保荐机构,同时也是跟投者和包销者,上市首日就浮亏超亿元,同为保荐机构,高盛高华也难逃此劫。

中金公司之所以看好百济神州主要有以下三点原因:一是端到端的国际化新药开发与商业化平台,二是多层次管线全球布局,核心品种进入收获期,三是自建研发体系,早期技术平台储备丰富。

不过当下,百济神州又站在了风口浪尖。3月10日,美国证监会SEC宣布,将5家中概股公司列入《外国公司问责法》的暂定清单,其中就包括百济神州。该清单显示,如果外国上市公司连续三年未能提交美国上市公司会计监督委员会所要求的报告,SEC有权将其从交易所摘牌。受消息影响,百济神州A股、H股于3月11日双双跳水,截至当日收盘,分别跌去4.11%与4.91%。由此,中金公司及高盛高华跟投的浮亏程度再度增加。

中信证券“药”不起

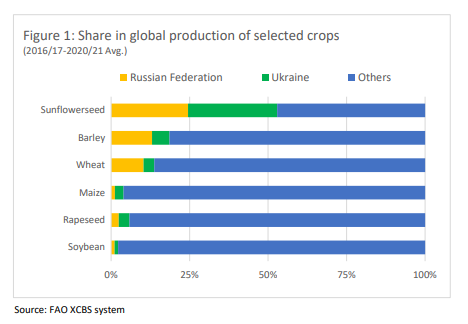

基本面是否足够优秀是决定破发的重要因素,这些破发新股中就有8家存在经营业绩持续下滑的共性,在科创板的舞台上,他们拖着“U”字小尾巴,其中以医药行业最为明显。

图为25只科创板新股业绩部分情况一览

财联社记者注意到,中信证券保荐的5只科创板新股中就有4家业绩出现亏损的药企,他们分别是亚虹医药、迪哲医药、金迪克及成大生物。

成大生物方面,该公司业绩快报显示,该公司2021年实现营业收入20.88亿元,同比增长4.63%,但归属于母公司所有者的净利润同比下降2.80%,实现8.92亿元。成大生物归属于母公司所有者的扣除非经常性损益的净利润8.63亿元,同比增长2.13%。针对这个业绩波动,成大生物表示,主要是公司投资公允价值较上年同比减少所致。

亚虹医药披露的业绩快报显示,该公司2021年营业总收入为0.46万元,上年同期未产生营业收入,归属于母公司股东的净利润亏损2.38亿元。亚虹医药还预计公司未来几年将存在持续大规模的研发投入,研发费用将持续处于较高水平,未盈利状态预计持续存在且累计未弥补亏损可能短期内继续扩大。

迪哲医药2021年营利双降。2021年营业收入约1029万元,同比减少62.95%,归属于上市公司股东的亏损约6.7亿元,基本每股亏损1.86元。兴业证券发布“审慎增持”研报,预测该公司2022年净利润亏损均值为8.46亿元。

金迪克也是营利双降。据该公司业绩快报,2021年,其实现营业收入3.96亿元,同比下降32.85%,实现归属于母公司所有者的净利润8228.63万元,同比下降46.91%,实现归属于母公司所有者的扣除非经常性损益的净利润6622.34万元,同比下降59.09%,基本每股收益1.12元,上年同期为2.35元,同比下降52.34%。

中金公司保荐、跟投的百济神州也不容乐观。据快报,该公司2021年实现营业收入75.89亿元,同比增长257.9%;归母净利润亏损97.48亿元,上年同期为亏损113.84亿元。至此,该公司已连续4年出现亏损。

强化保荐券商的风险共担意识

2019年,中国证监会在《关于在上海证券交易所设立科创板并试点注册制的实施意见》中明确表示,将试行保荐人相关子公司“跟投”制度。该制度设立的出发点之一便是强化保荐券商的风险共担意识。

上交所发布的《上交所科创板股票发行与承销业务指引》显示,规定保荐机构设立另类投资子公司或者实际控制该保荐机构的证券公司依法设立另类投资子公司,以自有资金参与发行人IPO战略配售。认购比例为发行人首次公开发行股票数量2%至5%,锁定期为24个月。

Wind数据显示,科创板开市两年多来,上市公司已达到393家,IPO募集资金总额5152亿元,24家券商参与科创板上市公司的IPO保荐及承销工作。其中,中信证券、华泰证券、海通证券、中金公司、中信建投等5家头部券商参与了至少200家企业的IPO,募集资金规模超过2900亿元。有北京某券商人士表示,由于券商的投行实力悬殊,所以券商跟投市场也出现明显的“马太效应”,出现大券商碾压小券商的现象。

据财联社记者统计,在这393家上市公司中,已有79家公司的最新股价低于首发价格,而整体已有91家科创板公司的券商跟投股份锁定期结束,迎来解禁。某南部券商投行人士告诉财联社记者:“解禁后是否卖出,卖出比例多大,由此产生的盈亏多少,和发行时一级市场定价估值及二级市场大盘走势都有关系。”

粤开证券研究院首席策略分析师陈梦洁向财联社记者表示,作为机构投资者,券商战略配售更偏长线价值投资,考量因素有很多,不仅会考虑解禁后的收益率情况,还会结合自身投研体系对于未来市场以及行业、公司经营等方面的分析判断,综合评估标的公司长期价值。

原标题:11家券商科创板跟投浮亏已近10亿,赚钱逻辑生变?头部券商保荐多亏的也多

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。