核心结论:

①历史复盘:政策底到业绩底是复杂筑底过程,市场底并不一定低于政策底,着眼长期,这期间都是布局期。

②本轮政策底始于去年12月中央经济工作会议,3月中恐慌性下跌时市场底或已出现,业绩底需下半年逐步确认。

③今年基本面和政策面类似12年,稳增长发力推动经济企稳,股市形态类似16年,年初砸坑后逐步填坑。

历史复盘看政策底、市场底、业绩底

去年12月中央经济工作会议后,稳增长政策进一步加码,316金融委会议更极大地提振了市场信心。本轮调整的政策底已经出现,当前不少投资者担心接下来是否会有更低的市场底。本报告我们对比历史,回顾历次调整中政策底、市场底和业绩底之间的关系,并尝试展望本轮调整的市场底和业绩底。

1. 历史复盘:市场底并非一定低于政策底

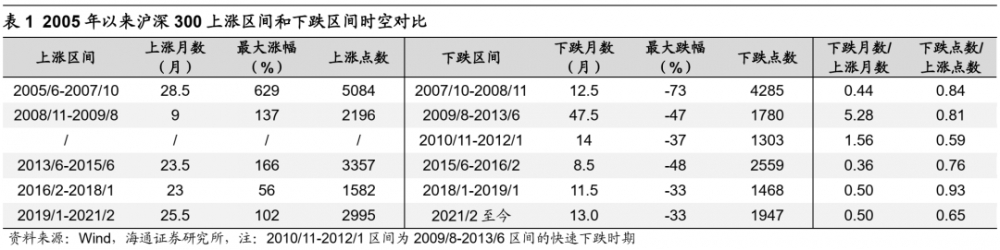

回顾05年以来,历次调整中市场大底多是反复震荡筑底,从时间上看存在政策底、市场底、业绩底依次出现的特征:政策底均会率先出现,而从政策底出现到基本面改善存在一个过程,在这个过程中有政策利好与基本面下行两股力量角力,因此政策底与业绩底之间存在市场底。市场底的高低取决于这两股力量的相对大小,故市场底并非一定低于政策底。

综合来看,我们可以发现从政策底到业绩底是市场复杂的寻底过程。在此过程中,如果政策力度强,市场中枢会缓慢抬升,类似05年、16年、19年,政策第一次转向到业绩底上证综指区间涨跌幅为7.6%、0.6%、15.8%;如果政策力度不够,市场重心略低,类似08年、12年,政策第一次转向到业绩底上证综指区间涨跌幅为-4.3%、-13.3%。因此自政策第一次转向开始,即预示着市场进入了布局期。拉长时间来看,除了16年外,历次调整后市场均进入十分可观的上涨行情,幅度上看后期上涨远大于布局期小幅调整,相对后期收益来说调整幅度其实很低。

2. 本轮政策底、市场底、业绩底分析

3月16日国务院金融委会议研究了当前经济形势和资本市场相关的五大问题,针对稳增长、房地产、平台经济、中概股、港股等问题一一进行了积极正面回应,会议释放了维护资本市场稳定发展的强烈信号,稳定了市场预期、提振了市场信心。许多投资者认为,此次会议类似2018年10月19日,标志着政策底的出现,18年稳增长信号后具体的落实政策于19年才陆续落地,而本次政策转向早已明确,政策宽松早已持续一段时间。

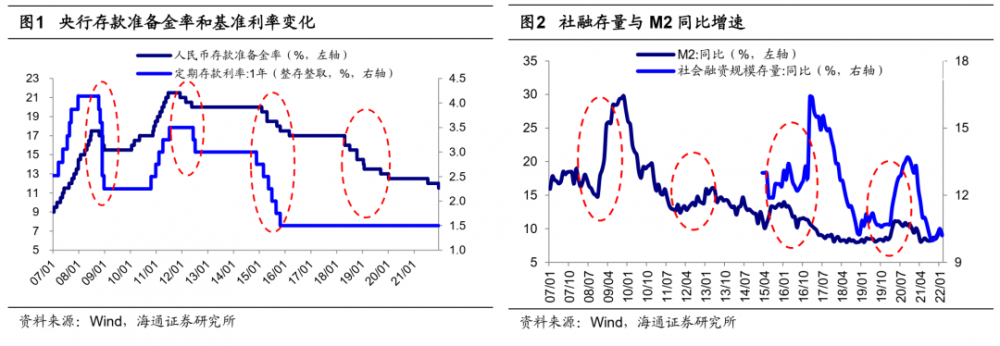

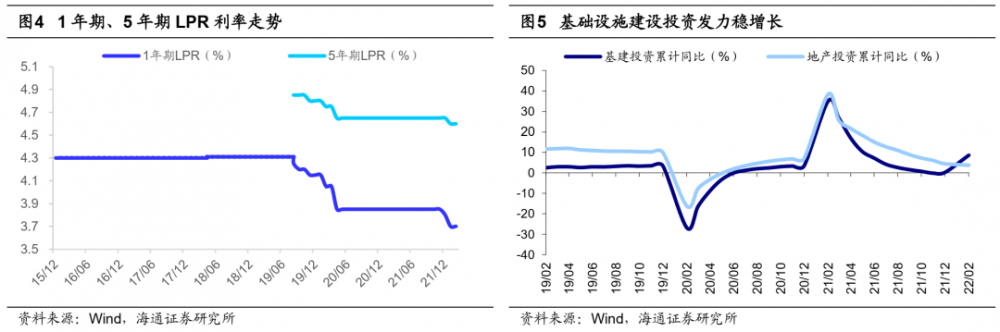

去年12月中央经济工作会议定调全面稳增长,标志政策底已经出现。自去年730政治局会议之后,宏观政策基调开始转向宽松。去年12月10日的中央经济工作会议开始,政策基调全面转向稳增长,这标志着本次调整的政策底已经到来。会议强调经济下行压力加大背景下,22年经济工作要稳字当头、稳中求进。财政政策方面,提出“要保证财政支出强度,加快支出进度”,并且再度强调了“适度超前开展基础设施投资”。货币政策方面,强调“稳健的货币政策要灵活适度,保持流动性合理充裕”。地产的政策面同样出现了积极变化,会议强调“因城施策”、“加强预期引导”、“支持商品房市场更好满足购房者的合理住房需求”,标志着房地产政策端已经出现渐进式调整。从政策效果看,前期的稳增长政策正在显效,宏观数据已经出现部分积极变化。根据统计局数据,我国1-2月固定投资同比增长12.2%,社会消费零售品总额同比增长6.7%,工业增加值同比增长7.5%,投资、消费和生产数据均好于预期。

3月中旬低点是恐慌性下跌,可能已经是市场底。3月上旬,美联储加息影响资金流向、俄乌冲突推升通胀、国内疫情扰动影响经济三个利空因素集中释放,A股恐慌性下挫,3/1-3/15半月外资整体净流出达到645亿元, 3月15日上证综指跌幅达4.95%,16日上证指数盘中触及3023点。从牛熊周期看,这轮下跌时空已经充分,3月中旬的低点大概率就是本轮调整的市场底。

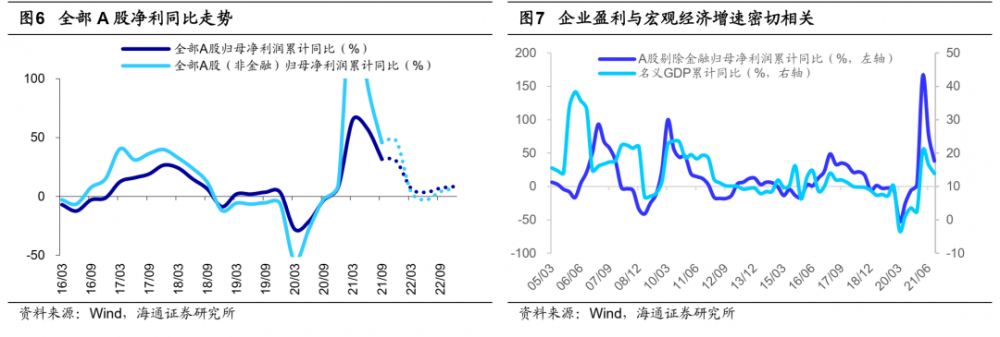

业绩底需等22年下半年逐步确认。当前政策基调已经全面转向稳增长,政府工作报告提出今年GDP增长目标为5.5%左右,参考历史1990年来除了90、98年外,GDP增速目标均会顺利实现。随着稳增长政策发力见效,宏观经济和企业盈利都有望在今年下半年见底回升。宏观经济方面,根据海通宏观组的预测,一季度实际GDP增速为5.0%,二季度将见底4.7%,三、四季度GDP增速或将回升至5.6%、4.9%;而 Wind一致预期数据相对更为乐观,22年实际GDP增速将一路回升,一季度为4.9%,二季度升至5.1%,三、四季度为5.6%、5.8%。企业盈利方面,我们预计A股归母净利累计同比增速将从一季度的7%下滑至二季度的3.5%,随后有望进入回升阶段,三季度归母净利累计同比或回升至7%,四季度继续回升至8.5%,而ROE指标回升相对延迟一些,低点或将于明年出现。

3. 对比历史,今年类似12年、16年

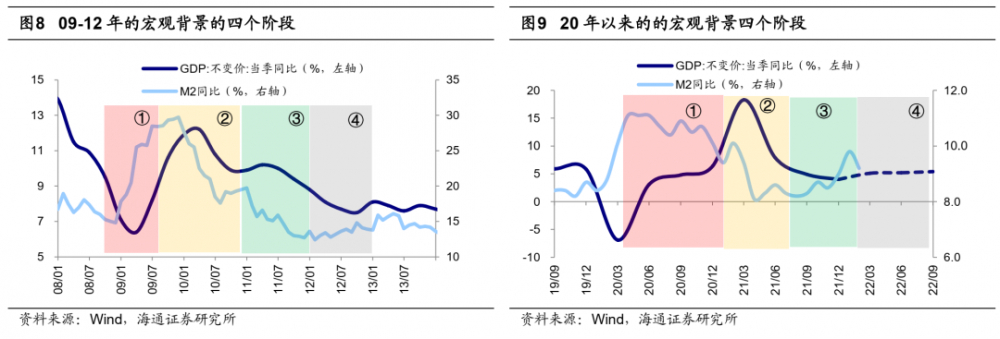

基本面和政策面背景更像12年。从基本面和政策面角度看,今年和12年、16年都比较类似,都是在宏观政策发力之下,经济开始企稳。但我们进一步结合宏观经济周期看来,今年基本面和政策面背景其实更像12年。

具体来看,根据经济数据与政策的组合,可将宏观经济周期划分为四个阶段,分别是①外生冲击下经济数据很差,宏观政策宽松,金融危机冲击后的09年和新冠疫情冲击后的20年正属于这个阶段;②经济数据开始好转,政策开始微变,对应经济增速回升但通胀抬头的10年和21年上半年;③经济增速回落,政策尚未转向或转向力度不大,11年存款准备金率持续上调说明政策转向尚未到来,21年下半年虽然有降准降息,但宽松力度并不大;④经济增速回落进入后期,稳增长政策发力托底经济,12年和今年正处在这个阶段,12年在各项稳增长政策推动下,宏观经济最终企稳回升;今年尽管1-2月经济数据亮眼,但结构型问题仍然存在,金融委会议表明各项稳增长政策在继续稳步推进,我们认为类似12年,稳增长政策将逐步推动经济企稳。

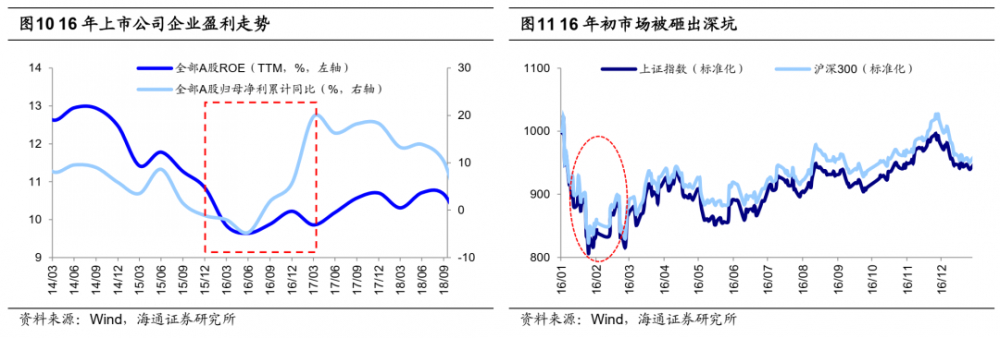

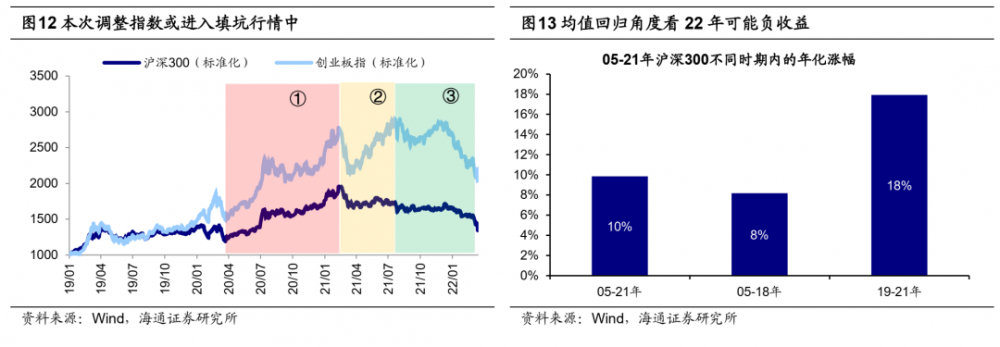

股市形态可能更像16年。从基本面和政策面角度看,今年或类似12年和16年,结合宏观经济周期来看则更像12年。在股市形态方面,如果我们较为粗放的来看,今年市场走势可能同样类似12年和16年,都是震荡市。但如果我们进一步从全年指数走势的高低形态来看,12年市场的年度低点出现在12年12月初,16年市场的年度低点出现在年初,今年可能更像16年,在年初砸出深坑后,磨底填坑逐步展开。

与16年类似,今年年初在美联储加息、俄乌事件冲击、国内疫情扰动三大因素的影响下,市场明显下跌,年初至今上证指数最大跌幅17%、沪深300为21%、创业板指为26%。随着市场负面影响因素逐渐过去,叠加稳增长政策落地见效,我们认为今年股市形态或类似于16年,年初砸坑后市场逐渐进入填坑修复行情。

风险提示:历史表现并不代表未来。

原标题:【海通策略】历史复盘看政策底、市场底、业绩底(荀玉根、吴信坤、杨锦)

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。