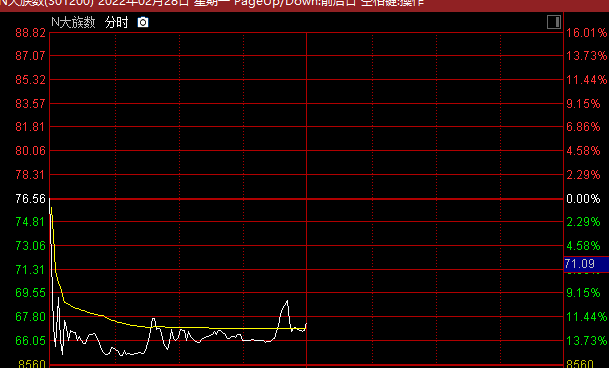

证券时报·e公司消息,大族激光子公司大族数控今日在创业板成功上市,不过大族数控仅以发行价76.56元平开,随后直线跳水,6分钟就跌去15%,截至午间收盘略有反弹,但仍跌11.99%报收67.38元,这是虎年以来首只上市即破发的新股。如以午间收盘价计算,每中一签的投资者亏损近4600元。

大族数控发行市盈率达108.4倍,而中证指数发布的“C35专用设备制造业”最近一个月平均静态市盈率仅有38.88倍。大族数控是年内创业板第二高发行股,仅次于三元生物。此前,大族数控发布的发行结果公告显示,网上投资者弃购金额为3754.63万元。

招股说明书显示,发行前大族激光直接持有公司94.145%的股份,是公司的控股股东。高云峰直接持有大族激光9.03%股份,通过大族控股间接控制大族激光15.17%股份,合计控制大族激光 24.20%股份,为大族激光实际控制人。

在今日大族数控上市的同时,大族激光公布了2021年业绩快报,实现营收163.17亿元,同比增长36.63%,净利润20.02亿元,同比增长104.47%,双双创历史最好水平。大族激光表示,公司2021年度各项主营业务有序开展,下游消费电子、高功率激光加工等领域设备需求旺盛,产品订单较上年度保持稳定增长。通过深化改革,落实公司“基础器件技术领先,行业装备深耕应用”的发展战略,持续加大行业专用设备业务的研发和投入,PCB行业专用设备、新能源动力电池行业专用设备、Miniled专用设备、Led封装设备等业务订单及发货均较上年大幅增长。早盘,大族激光逆势小幅上扬。

大族激光近来在资本市场动作频频,就在大族数控刚完成缴款后,不到一周时间内大族激光又发布了《关于控股子公司增资暨关联交易的公告》,其中涉及的标的正是大族光电。根据该公告及天眼查数据,大族光电成立于2007年,是一家半导体自动化封装技术服务商,集半导体封装设备研发、生产和销售为一体,旗下产品“HANS”系列,包括测试分选机、高速半导体装带机、高速平面固晶机等。

本次增资定价按照大族光电投前估值10亿元确定,入股价格约为9.86元/股,增资总金额约2.82亿元。其中有1.41亿元主要来自大族激光员工持股平台和大族光电员工持股平台。另外,与之前大族数控不同的是,大族光电在增资的同时还引入了外部投资者。天眼查显示,大族数控在IPO之前的融资全部来自大族系内部,而大族光电本次则引入了高瓴裕润、中证投资等外部玩家,这些外部资方的合计投资金额也为1.41亿元。

从公告来看,大族光电或计划以2026年为节点完成上市。公告披露,若大族光电未能于2026年12月31日前实现合格上市,投资者及其他增资方有权要求大族激光回购投资者持有的大族光电全部或部分股份,回购金额为支付的投资款本金。

原标题:突发!中1签亏近5000块,6分钟直线跳水15%!虎年首只上市即破发新股现身;这一板块逆势爆发,概念股集体涨停!

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。