中国基金报消息,28日白天,地产股再掀涨停潮,天保基建走出9连板,阳光城8天7板,中国国贸4天3板、信达地产5天4板!

但28日晚间来了两个大雷,融创出了一个消息,年报暂时出不来!二是阳光城宣布还不起债了,19阳光城PPN001不能按期偿付本息。

来看看到底咋回事。

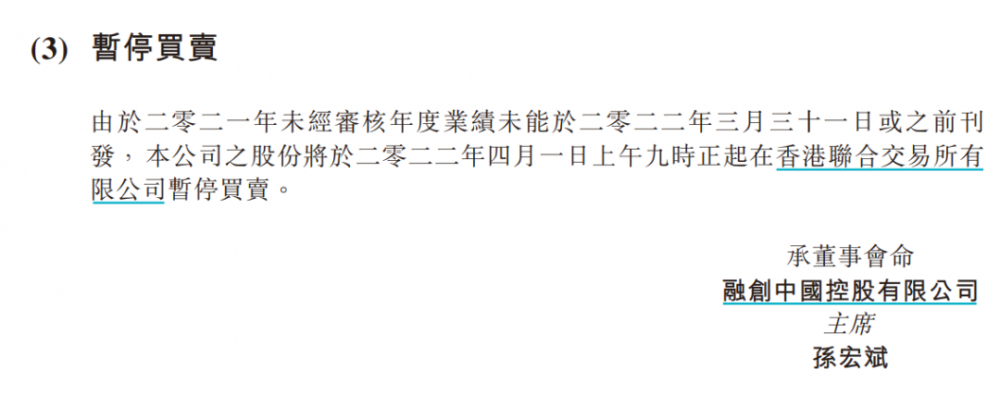

融创无法按期发布2021年年度业绩

3月28日晚间,融创中国在港交所公告,经考虑目前尚未完成的部分财务报表编制工作的预期工作量及所需时间,近期因国际评级机构下调本公司评级引起有关境外贷款的问题,公司正积极与相关债权人沟通解决方案,及融创房地产境内公开债展期事项等对财务报表影响的不确定性,公司预期无法于本月底前完成本集团截至二零二一年度之财务报表的编制,即本公司预期无法于二零二二年三月三十一日或之前刊发二零二一年未经审核年度业绩。本公司会在切实可行情况下尽快刊发本集团二零二一年经审核年度业绩。

此外,公告还表示,由于2021年未经审核年度业绩未能于三月三十一日或之前刊发,公司股份将于四月一日上午九时正起在香港联合交易所有限公司暂停买卖。融创中国最新市值为269亿港元。

此前25日,融创房地产集团在上海证券交易所发布关于公司债券存续期重大事项公告。

在公告中,融创房地产集团坦言,公司近期面临阶段性流动性困难,预计无法按照原先设定的2021年4月1日如期兑付期下债券“20融创01”的本息以及“21融创03”的利息。

“20融创01”是融创房地产集团在2020年4月1日发行的,债券余额40亿元,当期利率4.78%,按照原先的约定应在2022年4月1日兑付回售资金及利息;于2021年4月2日完成发行“融创房地产集团有限公司2021年面向专业投资者公开发行公司债券(第二期)”,债券简称“21融创03”,债券余额20亿元,当期利率7%,将于2022年4月2日进行付息。

目前,由于融创房地产集团面临阶段性的资金压力,预计无法于上述债券兑付日及付息日前筹措到足额兑付兑息资金,拟于近期与债券持有人就上述债券的展期及延期支付事宜进行沟通。公司正在积极拟定相关方案,计划提供融创中国董事会主席孙宏斌的无限连带责任保证担保等作为增信措施。目前债券相关方案尚未最终确定,公司将持续推进资金解决方案,根据实际情况尽快确定方案,并与债券持有人充分做好沟通工作。

融创房地产集团表示,公司绝不会发生“逃废债”的情形,尽最大可能保障债券持有人的权益。

另外,据《中国企业家》从融创内部多位人士处获悉,融创自今年春节后再度开启新一轮人员优化和组织调整,整体裁员比例接近两到三成。其中,融创文化裁员三成,公司搬回集团;文旅板块也有一定的架构调整。在公司整体资金紧张态势下,所有融创员工2021年没有拿到年终奖。

阳光城:未能按照约定筹措足额

偿付19阳光城PPN001本息

3月28日晚间,阳光城公告称,因受宏观经济环境、行业环境、融资环境叠加影响,流动性出现阶段性紧张。公司未能按期支付境外债券“SUNSHI 5.3 01/11/22”本息、“SUNSHI 10.2503/18/22”本息及“SUNSHI 8.25 11/25/23”利息。另外,债券“19阳光城PPN001”应于2022年3月22日支付本息,截至兑付日日终,公司未能按照约定筹措足额偿付资金,本期定向债务融资工具不能按期偿付本息。

阳光城表示,上述事项可能触发境内其他融资工具的相关条款,公司将按照相关规定召开持有人会议,并持续评估上述事项对公司法律、财务及运营的影响。为化解公司债务风险,公司正全力协调各方积极筹措资金,商讨多种方式解决相关问题。

阳光城称,公司将在地方政府的大力支持下,在金融监管机构的积极协调下,制定短中长期综合化解方案,积极解决当前问题。

在此次公告之前,阳光城于今年2月首次公告,两笔境外债券约1.7亿元人民币利息无法兑付。

进入3月以来,阳光城曾于3月18日公告,应未能按期支付境外债券利息,致使公司债务融资工具“17阳光城MTN001”、“ 17阳光城MTN004”、“ 20阳光城MTN001”、“ 20阳光城MTN003”加速到期。截至该公告日,阳光城未能获得对上述加速到期债券交叉保护条款的豁免,即未能足额偿付上述加速到期债券累计本息合计50.28亿元。

而债务违约、高管出走,爆雷的阳光城近期却走出了一波“大牛”。3月28日,阳光城股价再度涨停,8个交易日内录得7个涨停,最新市值达到175.97亿元。

原标题:地产圈两颗雷:融创年报出不来,阳光城又违约

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。