新闻越短,事情越大。

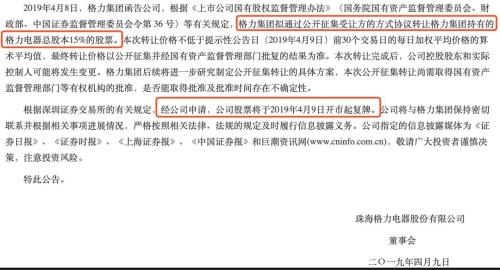

据每日经济新闻报道,格力电器(000651.SZ)4月8日晚公告透露,格力集团拟通过公开征集受让方的方式协议转让格力集团持有的格力电器总股本15%的股票。公司股票于4月9日复牌。

周二早盘,格力电器复牌涨停,报51.93元。

按照格力电器4月1日停牌前收盘价47.21元以及总市值2840.03亿元计算,此次格力集团拟转让的股票价值超过400亿元。

接盘方需支付400亿左右

格力电器在4月8日傍晚对外发布了格力集团拟转让公司控制权的最新消息。格力集团拟协议转让格力电器15%股份。目前公开征集转让的方案制订还没完成,本次公开征集转让也尚需取得国有资产监督管理部门等有权机构的批准,是否能取得批准及批准时间存在不确定性。

15%的股权对应格力电器9.024亿股股票。记者注意到,这部分股权的交易对价尚有待确定。按照停牌前格力电器的收盘价估算,15%股份的市值为426亿元。而在过去30个交易日,格力电器的股价均在42元/股以上,以此粗略推算,格力电器15%股权对应的价格至少需要380亿元。

图片来源:格力电器公告

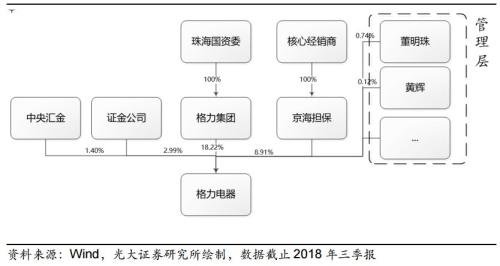

截至去年9月30日,格力电器前五大股东分别为格力集团、河北京海担保投资有限公司(以下简称河北京海)、香港中央结算有限公司、中国证券金融股份有限公司和前海人寿保险股份有限公司-海利年年。格力集团持有格力电器10.96亿股,持股比例为18.22%;河北京海持有格力电器5.36亿股,持股比例为8.91%。这意味着,格力集团此次协议转让一旦顺利完成,其对格力电器的持股比例将下降至3.22%。

图片来源:光大证券

那么,谁将成为格力电器新的第一大股东?外界此前有过不少的猜测。每日经济新闻(微信号:nbdnews)记者发现,外界分析主要有三种可能:

一是广东省国资委接盘;

二是董明珠或格力电器二股东(二股东由格力电器的经销商组建);

三是阿里巴巴、京东等战略投资者。目前,阿里巴巴和京东都相继进行了澄清。

家电分析师刘步尘4月8日晚接受记者采访时表示,目前来看,格力经销商或格力电器董事长董明珠接盘15%股权中的部分,剩下的由其他外部战略投资者接手,这种情况的可能性会大一些。无论如何,格力电器的第一大股东一旦发生变更,格力电器的不确定性会大大增加。

15年前曾阻止格力集团卖掉“格力”

家电分析师刘步尘刘步尘告诉记者,无论如何,在他看来,格力电器的第一大股东一旦发生变化,格力电器的不确定性将会增大,“现在也还没办法去说,到底是会变好还是会变坏。”同时,如果格力集团失去第一大股东的位置,格力集团和格力电器这两个主体都共同使用“格力”这个品牌,马上新问题就又会来,“其中有一个要改名的。”

记者注意到,在此次格力电器宣布停牌前的3月28日,“董明珠自媒体”就曾发布《董明珠:不惧权威,尊重市场,企业就不会很差……》一文,主要内容是董明珠在博鳌亚洲论坛分论坛上的讲话。

董明珠对国企混改谈了很多自己的看法,她表示,格力是属于“国企民企的优势我都不占,我们就是在市场上打拼出来的。”。她还表示:“我更愿意把当下国企混改这个工作,看成怎么样推动国企市场化。在市场化的过程中,无论企业背景怎么样,都能为国家的发展建设起到积极向上的作用,那国企混改就有成果了。”

而在近一段时间,一向高调的董明珠罕见沉默,没有在公开场合露面,也不曾对外发一声。

另据上海证券报报道,在4年前的一次股东大会上,董明珠说,格力电器差点在2004年以“白菜价”被贱卖掉。说到此,她当时义愤填膺,情绪激动。

因为,正是由于她和其他时任管理层的强烈反对和力阻,才未被外人捡了格力电器这个大便宜。

“当时,格力仅能卖9个亿。”2015年6月1日的股东大会上,董明珠透露,2004年,整个中国都做着世界500强企业的梦,每个城市都能为引入一家世界500强企业而感到自豪。珠海市政府也是如此,也准备引一家世界500强的外资企业入股格力。

董明珠称,他们(彼时拟引入的外资方)当时看中了格力电器,那时格力的销售额才是138亿,跟世界500强相比,真的很小,所以(外资品牌想要收购格力),政府就想极力地促成。

“如果格力电器被收购,我可以轻松地拿到8000万年薪。但是我想,即使珠海有了世界500强,但它不是我们中国的,更不是我们自己创造的,所以我就对此事强烈反对。”董明珠回忆道。

董明珠等人的不懈努力和抗争,外资拟入主格力电器一事才不得不终止。

关系50万股民财富命运,格力控制权变更对股民是好事还是坏事?

截至2018年9月30日,格力电器的股东户数为500334户,成为一家股东数逾50万的上市公司。与此同时,从格力电器的前十大股东持股状况分析,却呈现出股权结构比较分散的状态,即使是第一大股东珠海格力集团有限公司,其持股占总股本比例仅有18.22%,而格力电器的控股权一直备受不少大资金的青睐。

知名财经专家郭施亮认为,15%的股份转让,这一个数字颇显深意。为何不是18.22%的股份全部转让,这或许也是格力集团希望保留适度话语权的考虑。至于15%股份转让所牵涉到的资金规模,则有可能超过400亿元的规模,这对于接盘方而言,首要考虑的则是资金的实力问题,再者则考虑是否符合未来格力混改的发展方向,是否有利于未来格力的战略发展。

在投资者看来,董明珠更像是格力电器的灵魂人物,或许只要董明珠仍在格力,投资者对格力的信心还是比较高的。但是,对于这些年持续快速发展的格力来说,也确实存在着一些发展与转型的压力。例如,主营业务比较单一,空调营收占比营收比例高达82.41%,而在主业单一的背景下,董明珠也试图寻求转型的出路,这些年来先后尝试了手机、新能源汽车以及芯片的布局。

值得注意的是,对于近年来格力造芯片的举措,一直引起市场的争议。虽然造芯片有利于企业未来数十年的发展,甚至更有效参与海外市场的竞争环境之中,但是造芯片本身就是一项研发成本高、人才需求旺盛以及时间成本漫长的过程,而且回报周期较长,更考验企业的持续烧钱能力,非一般企业可以承受得起。

格力集团将格力电器15%的股份进行转让,以积极推动格力的混改进程,同时也给了未来格力的发展扫除了障碍。或许,这一次的股份转让事件,还是颇显深意,而最终接盘方也将会从一定程度上影响到未来格力的发展命运。

从造芯片,到全球化的布局等大方向,对格力的发展目标还是比较明确的。若可以顺利落实,将会给格力股东带来更高的投资回报预期,从长期来看,格力控制权变更的战略意义还是颇显积极。但是,经过了前些年的高速发展,格力电器也面临比较重要的发展转型过程,如何打开发展突破口,如何逐渐改变主业单一局面,且如何实现更高的营收目标,这将会直接考验到格力核心管理者的管理智慧,同时也关系到50万股民的财富命运。

上游新闻综合自每日经济新闻、金融界网站、郭施亮微信公众号等

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。