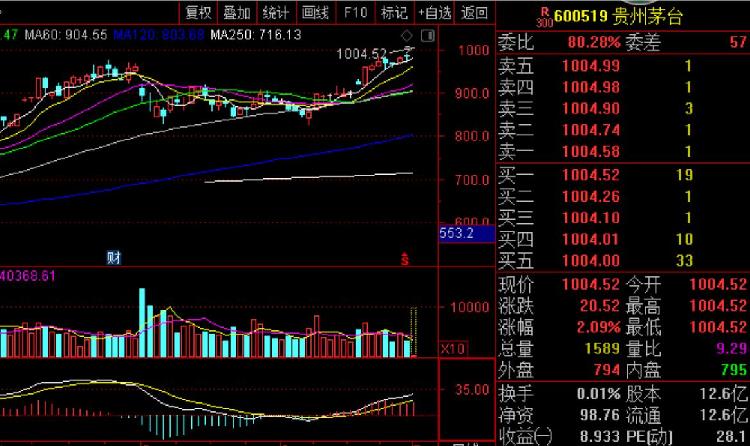

7月1日,受太平洋证券提高贵州茅台目标价到1240元刺激,贵州茅台开盘跳涨逾2%,再次突破1000元,报1004.52元。

太平洋证券:提高贵州茅台目标价到1240元

太平洋证券食品饮料黄付生团队发表研报指出,本轮白酒集体大涨的主要原因包括:长线资金的持续积淀、国内机构的集中抱团、名优白酒的销售淡季不淡、较好的增长预期等。考虑投资结构优化和龙头溢价,我们判断贵州茅台的估值会继续上行,根据2020年EPS给30倍PE,提高目标价到1240元,对应2019年的PE为34.9倍,“买入”评级。

太平洋证券认为,白酒景气周期拉长,受益于消费升级和集中度提升等逻辑,白酒龙头公司继续保持较快的收入利润增速,基本面好,确定性高。市场疲软的背景下,没有其他突出的强势板块,彰显白酒板块的投资配置价值。综合来看,本轮白酒集体大涨的主要原因包括:长线资金的持续积淀、国内机构的集中抱团、名优白酒的销售淡季不淡、较好的增长预期等。

截至最新的收盘价,茅台、五粮液、汾酒、口子窖等公司的股价陆续创新高,而老窖、古井、水井坊、今世缘等公司的股价也逼近年内的股价高点。不难发现,股价能够持续创新高的主要集中在以贵州茅台为首的头部公司,以及基本面扎实、增长预期较好的主流公司。

目前,主流白酒公司的动态PE靠近合理区间上沿。其中,茅台29X,五粮液27X,古井27X,老窖26X,顺鑫30X,汾酒31X,水井坊33X。结合过往周期及其估值中枢来看,当前白酒的估值并未明显泡沫化。

太平洋证券认为,6月中下旬茅台酒加速发货,日均发货量超100吨,上半年总发货量约1.4万吨。此外,继经销商完成个性化产品全年打款后,6月下旬,茅台再启动经销商集中打下半年全部货款。结合表观的收入和预收款,贵州茅台的中报和全年的增长预期较好。下半年茅台酒价格继续向上的趋势不变。五粮液、1573等名优白酒主要看中秋国庆销售旺季的动销情况,如果动销不差,则基本面得以验证,景气延续,市场继续乐观。综合来看,贵州茅台作为龙头的确定性仍是最高,享受龙头高溢价。

太平洋证券认为,投资结构优化,估值中枢上行,向上继续看20%左右空间

从盈利预测来看,综合考虑公司的经营计划和增长逻辑,我们预测公司2019-2021年的收入增速分别为15%、13%、14%,净利润增速分别为27%、16%、16%,对应EPS为35.52、41.32、47.94元。

机构多次调高贵州茅台目标价

事实上,在此之前,机构纷纷调高茅台股价。

今年三月底贵州茅台发布2018年财报的时候,不少机构就看高贵州茅台至1000元高价。

3月28日,贵州茅台披露年报,公司2018年实现营业收入736.39亿元,同比增长26.49%;净利润352.04亿元,同比增长30%。每股收益28.02元。并拟每10股派发现金红利145.39元。

第二天,高盛就调高了贵州茅台的目标价,看高至1016元/股。随后,华创证券、中信建投给出1000元目标价,而太平洋证券给出1030元目标价,华泰证券则看高至1019.4元目标价。

中信建投表示,茅台四季度在营收和归母净利润上同比增长分别为34.12%和47.56%,超市场预期,重拾了高增长的势头。四季度净利率持续提升,预收账款高增,环比增24亿表明经销商打款积极。中信建投还预计未来几年,茅台复合增速达15%左右,参考国外烈酒龙头,蒂亚吉欧,百福门,保乐力佳等,茅台估值仍有望进一步提升,维持买入评级,将目标价定为1000元。

而中信证券也表示,茅台作为白酒行业龙头,已构筑以品牌为核心的坚实竞争壁垒,兼具量价提升逻辑,将持续受益于行业升级和集中度提升,长期来看具有翻倍空间。

另外,4月5日,贵州茅台公布2019年一季度经营数据,称2019年第一季度公司营业总收入同比增长20%左右;净利润同比增长30%左右。随后,4月24日,贵州茅台公布一季度报告,称今年一季度贵州茅台实现营收216.44亿元,同比增长23.92%;净利112.21亿元,同比增长31.91%。

随后,东兴证券给出贵州茅台1052元的目标价,而华创证券也在5月7日发布研报称,维持茅台目标价1000元,“强推”评级。逻辑是公司经销商继续优化,渠道营销平稳转型,一季度如期开门红,极强品牌力和市场应对能力无虞,后续直销加快保驾业绩确定性较快增长。另外,5月8日上午,中金公司发布研报称,由于看好茅台结构升级,上调目标价26.3%至1250元,该目标价创下新高,理由是估值提升和盈利调整,这也是截至目前为止券商给出贵州茅台的最高目标价。

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。