券商中国消息,2月21日,杭州银行发布公告称,中国太平洋人寿保险(文中简称“太保寿险”)或拟清仓所持杭州银行(600926.SH)股份。

过去12个月来,太保寿险已经是连续三次出手(拟)减持杭州银行股份。对此连续减持,中国太保此前曾独家回应券商中国记者,“中国太保高度认可入股以来杭州银行创造的良好业绩。本次减持是根据战略配置的需要,属于常规投资操作。”

从减持时间来看,太保寿险的数次出手,属于“越涨越卖”,过去一年内两次减持套现金额已达约18亿元。券商中国记者估算,太保寿险从2009年参与杭州银行增资扩股、期间数度增持,十二余年间该笔投资浮盈或超过25亿元。

杭州银行2016年登陆上交所,截至2021年9月末,该行总资产为13300.31亿元,较上年末增长13.75%;2021年1-9月,杭州银行的营业收入为223.77亿元、同比增长19.97%;归属于母公司股东的净利润为70.36亿元、同比增长26.16%;期末不良率及拨备覆盖率数据指标均达到了近两年最佳。

最高套现18亿元后,将清仓所持银行股权?

2月21日,杭州银行发布的《5%以下股东减持股份计划公告》显示,杭州银行于2022年2月21日收到股东太平洋人寿发来的《关于减持杭州银行股份计划的函》。太保寿险本次减持数量为不超过117850130股,减持比例为1.99%,竞价交易减持期间为2022年2月25日至2022年8月24日。

截至公告披露日,太保寿险持有杭州银行股份总数117850130股,占杭州银行普通股总股本的1.99%。其中,太保寿险在IPO 前取得60,127,617股;其他方式取得57,722,513股。这也意味着,如果此次减持比例达到1.99%,那么太保寿险将退出杭州银行股东之列。

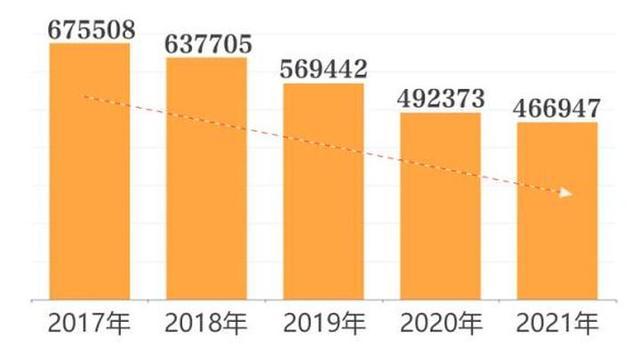

值得一提的是,此次减持也是太保寿险在12个月内第三次减持杭州银行股份。截至2021年末,中国太保还位列杭州银行第7大股东,持股数为2.35亿股,持股比例为3.97%,在去年两次出手卖出,套现约18.42亿。

2021年4月12日至2021年7月28日,太保寿险减持5930万股,减持比例为1%;减持价格区间为11.99~17.38元/股,也就是说,其通过集中竞价方式累计减持了杭州银行5929.997万股,共套现9.14亿元。2021年8月9日至2022年1月27日,太保寿险减持5805万股,减持比例为0.98%;减持价格区间在13.58~15.99元/股,该笔减持合计套现7.88亿元~9.28亿元。

中国太保2021三季报显示,公司主营收入3509.34亿元,同比上升2.64%;归母净利润226.86亿元,同比上升15.46%;其中当季末负债率88.21%,投资收益736.64亿元。

投资12余年浮盈超25亿元

公告也显示,中国太保此次拟减持原因为自身战略安排和资产配置的需要。

对于近一年来连续出手减持,中国太保此前曾独家回应券商中国记者,“中国太保高度认可入股以来杭州银行创造的良好业绩。本次减持是根据战略配置的需要,属于常规投资操作。”

不过,投资杭州银行是太保寿险比较成功的一次股权投资。券商中国记者此前也报道过:

2009年,杭州银行进行第七次增资扩股,以每股13元的价格增发新股3.5亿股;其中,太保寿险耗资13亿元认购1亿股。

2014年,杭州银行进行资本公积转增股本,每10股转增2股,太保寿险持股数量增至1.2亿股。

2016年10月,杭州银行成功登陆A股。紧接着在杭州银行2017年度及2018年度利润分配方案中,太保寿险再由资本公积转增股本取得股份1.152亿股。

保险资金投资银行股权最看重的是其稳定的分红收益。统计显示,几年来太保寿险合计从杭州银行取得现金分红收入约4.2亿元。这意味着,仅通过历年现金分红以及去年4-7月完成的首轮减持套现,太保寿险取得的收入已经覆盖入股成本。

截至2月21日,杭州银行收盘报15.54元/股,如果以此价格粗略估算,太保寿险投资杭州银行浮盈已超过25亿元,12年间投资收益率超165%。

近日在某投资者互动论坛,对于投资者提问如何看待保险公司未来的发展前景?当前公司估值是否偏低?中国太保董秘称,“当前我国保险行业整体处于深度转型期,可能是造成近期保险板块股价表现承压的重要原因。以资本市场估值常用的内含价值倍数(P/EV)指标来看,目前公司的估值水平处于历史低位。”

在其看来,宏观经济发展、居民收入提升、人口结构变化、政府职能转变、社会治理机制创新等,都将为中国保险市场长期发展注入持续动力,新冠疫情的发生进一步激发了公众保险意识和健康服务需求。中国保险市场仍将是世界上最具活力、发展速度最快的市场之一。

杭州银行预计2022年信贷投放稳增长

今年农历春节后,银行板块行情向暖,多家银行股价连日上涨。截至2022年2月21日收盘,杭州银行的股价为15.54元/股,较上一日涨2.44%。

注:截至2021年三季度末,杭州银行前十大股东中的两家险资均有减持举动

杭州银行成立于1996年9月,目前,杭州银行拥有200余家分支机构,立足杭州,网点覆盖长三角、珠三角、环渤海湾等发达经济圈。截至2021年9月末,杭州银行的总资产为13300.31亿元,较去年末增长13.75%。去年1-9月,杭州银行的营业收入为223.77亿元,同比增长19.97%;归属于母公司股东的净利润为70.36亿元,同比增长26.16%;季度末的不良率及拨备覆盖率数据指标均达到了近两年内最佳。

券商中国记者注意到,近日,包括兴业证券、高毅资产、宁泉资产、东方证券资产管理、泰康资产管理、鹏华基金、招商基金、红土创新基金、上投摩根基金、东方阿尔法基金、建信基金、中国人寿、中国人民养老保险、千合资本、上海涌津投资、APS 资产管理、申万宏源证券、国信证券、广发基金、长江证券资管、野村东方国际证券、海通证券资管、平安证券等近三十家机构调研了杭州银行。

调研机构投资者关注了当前信贷供需格局偏弱,稳增长的大背景下,杭州在信贷投放上有哪些投放的抓手和发力点,杭州银行介绍其2022 年信贷投放的计划安排称,预计维持去年增量:从需求端看,一是加强信贷储备,布局重点行业投放,二是提升客户用信率,加快未投业务落地;从供给端看,一是抓住基建风口,立足本土投放;二是强化实体经济服务,践行普惠金融理念;三是聚焦重点客群,满足企业多元化融资需求。

同时,该行预计 2022 年存款付息率保持平稳;在对公行业投放上,根据国家政策导向及自身转型需要,2022 年将稳步加大对制造业、小微企业特别是信用小微等重点领域的支持力度,提升金融支持实体经济高质量发展的水平。

原标题:银行股迎来春天,有股东却要清仓这家银行!投资12年为何这般?此前已套现18亿…

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。