3月18日A股下午开盘后,一则关于“桥水基金爆仓、赎回”的消息在朋友圈传开,A股高开低走,亚太股市跳水。

截至发稿,尽管爆仓、遭遇赎回等信息当前尚未确认,但第一财经记者获悉,桥水旗下的全天候策略基金(All Weather)和纯阿尔法策略基金(Pure Alpha)3月以来跌幅超近10%-20%。

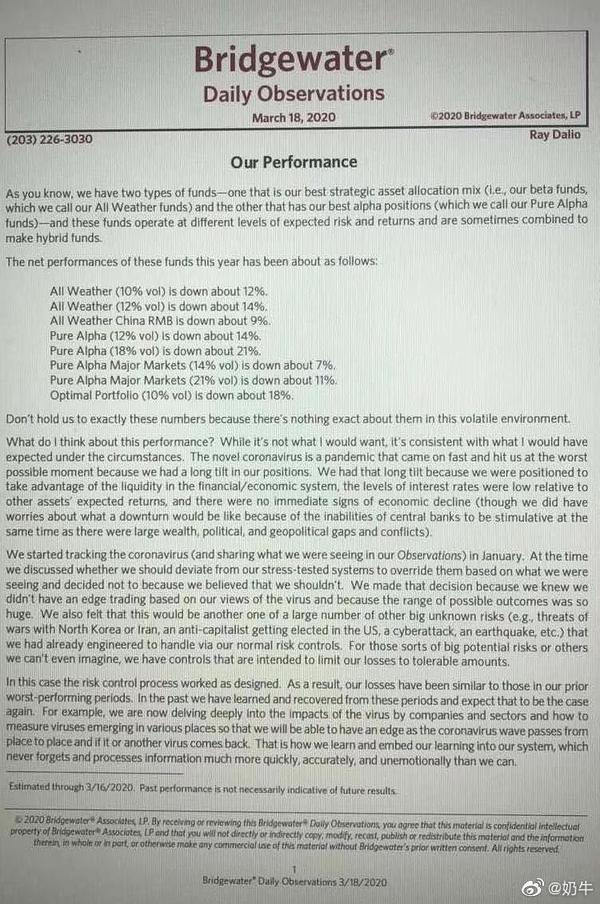

众所周知,桥水旗下有两类基金,一是全天候基金,另外则是Pure Alpha基金。3月18日,桥水在客户信中提及,两类策略的回撤幅度在10%-20%不等。

来源:桥水《每日观察》

据悉,截至上周,今年以来桥水旗舰Pure Alpha对冲基金大跌20%,主因在于疫情发酵导致黄金、股票、债券、商品的逻辑出现惊人逆转。Pure Alpha基金运用传统对冲基金策略,主动交易不同资产的方向,包括股票、债券、商品、货币,预测宏观趋势。

而据中国证券报报道,桥水中国区总裁王沿18日晚回应采访时表示,今天(3月18日)市场关于桥水基金的传言不实。王沿提到,桥水基金在岸的全天候基金2020年至今跌了约3%,市场跌了30%。他表示,桥水基金很安全。桥水基金创始人、联席首席投资官Ray Dalio已经写了一份声明,声明已经发出。

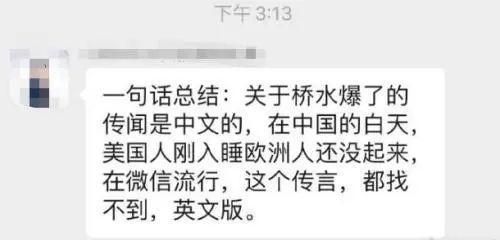

此外,也有分析师对于桥水爆仓的真实性提出了质疑:

随后,一份桥水的3月18日的每日观察也外流,这份观察中,还披露了桥水期间基金今年截至3月18日的表现:

All Weather(10%波动率)下跌约12%。

All Weather(12%波动率)下降了约14%。

All Weather China RMB已经下跌了约9%。

Pure Alpha(12%的波动率)下跌了约14%。

Pure Alpha(18%波动率)下跌了约21%。

Pure Alpha Major Markets(14%的波动率)下跌了约7%。

Pure Alpha Major Markets(21%的波动率)下跌了约11%。

Optimal portfolio(10%的波动性)下跌了约18%。

采用风险平价策略的全天候基金跌了9%-14%不等,完全对冲的中性策略跌了7%-21%不等。

桥水解释道,“新型冠状病毒是一种迅速蔓延并在最糟糕的时刻袭击我们的流行病,因为我们仓位向长期倾斜,以便我们能够利用金融/经济体系的流动性,利率水平相比其它资产的预期回报率偏低,以及没有经济下滑的即刻迹象(虽然我们确实担心经济低迷会是什么样子,因为存在财富、政治和地缘政治差距和冲突,使得央行在此期间缺乏刺激经济的能力)。”

桥水表示,这种回撤程度以前也发生过,而且每次净值也都回来了。“与过去一样,我们一直维持着流动性,这次损失在可承受范围里。”

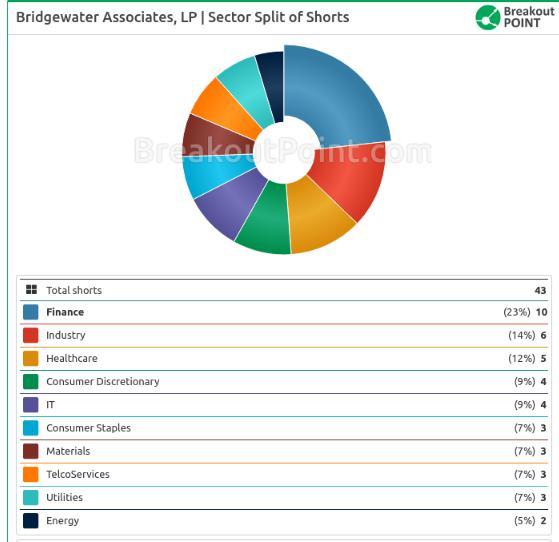

此外,据breakoutpoint官网信息,3月14日,基金桥水已建立140亿欧元(约合美元150亿美元,1081亿元人民币)空头头寸,押注欧洲公司股票因疫情而持续暴跌。

据悉,桥水本周披露了43家欧洲公司的巨额空头,主要押注法国,德国,荷兰,西班牙和意大利的大型公司。

breakoutpoint估计,截至上周五收市价和现有数据为止,这些空头头寸已累积超过140亿欧元。媒体报道说,布里奇沃特的Pure Alpha Fund II今年下跌了约20%。

桥水做空公司中,法国最多有16家,持仓48亿欧元,其次是德国有12家,仓位44亿欧元,荷兰和西班牙各有5家,仓位分别为28亿美元和13亿欧元,意大利3家,仓位8亿欧元。

这些国家都是疫情较为严重的欧洲国家。这些大空头中有7个的估计价值超过5亿欧元,其中最大的两个空头接近10亿欧元大关。

作为全球最大的对冲基金,桥水基金成立于1975年,目前管理资金量超过了1600亿美元,被《福布斯》列为美国第五位的顶级私营公司。同时,桥水为其客户创造了巨大财富,远高于其他任何对冲基金。

在基金圈,达里奥(RayDalio)和他的桥水基金(Bridgewater)堪称典范,被不少投资人所推崇。近几十年来,达里奥多次奇迹般地成功预测出全球经济和市场的巨大变动,最著名的一次,就是成功预测了2008年的金融危机。

上游新闻综合

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。