近两年,对于私募股权投资机构而言并不容易,由于经济大环境以及“资管新规”等管理办法的出台,整个行业面临着募资太难、竞争太大、项目太贵等问题。面对日益严峻的市场环境,机构们也在调整。本周,记者从清科研究中心获悉,此前一直被忽视的投后管理服务成为了机构提高自身实力的重点。

意识增强 专业投后管理团队设置比例提高

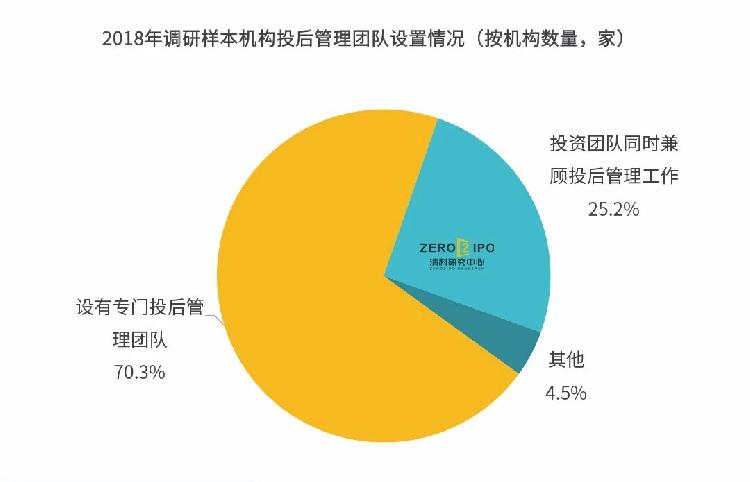

根据清科研究中心的不完全统计,机构的投后管理意识已逐渐加强。2013年投后管理专题调研显示,仅有16.1%的机构设置了专门的投后管理团队,而2018年该数据已达70.3%。

参与本次调研的机构中,投后管理人员占11%——20%的机构占44.0%,比例最高,其次是投后管理人员占总人数21-30%的机构占22.6%,而投后人员占机构总人数的10%以内的机构占16.7%。投后管理人员人数比重的提高,从侧面反映出各个私募股权投资机构对投后管理的重视。

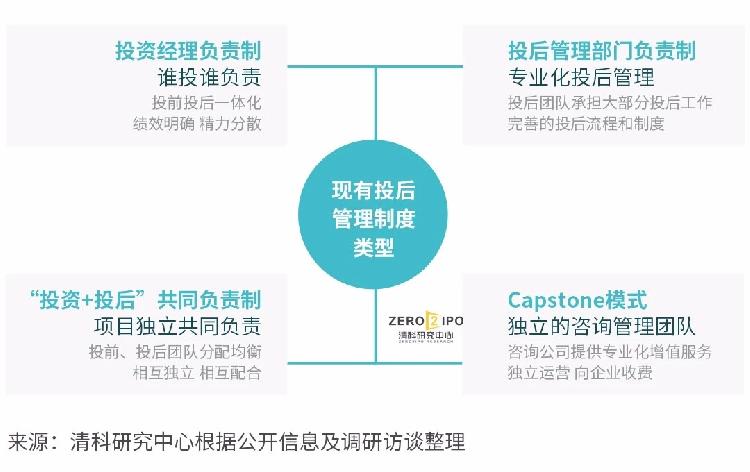

根据公开信息及访谈调研信息,目前投资机构采用的投后管理类型主要有投资经理负责制、“投资+投后”共同负责制、投后管理部门负责制、Capstone模式。投后管理内容主要包括日常管理和监督、风险监控、外派人员管理、提供增值服务四大部分。

老牌机构优势明显,机构各有千秋

根据清科研究中心统计,成立时间较长、进行市场化投资较久的机构,投后管理体系设置、团队建设较完备,并且为被投企业提供的投后管理服务也更全面。目前来看,那些老牌机构优势明显。而新兴的早期、VC、PE的投后管理则是各有千秋。

例如VC投资机构,投后管理体系相较早期投资机构更加完善,有了更加明确的责任人和更完备的管理体系。他们对于人才引进、资源对接、销售拓展等方面更加侧重。

PE投资机构们的投后管理模式最为丰富,内容上也更加全面。关注企业改制、企业增值的PE机构倾向于配备更加专业的投后管理团队,在战略、财务、管理、运营、资源整合、资本运作等各个方面为被投企业提供增值服务。

■分析

机构还需解决四大问题

虽然国内私募股权投资机构们投后管理意识在加强,可就整个市场而言,投资机构投后管理依旧存在四大问题。

“投后管理机制欠缺,机构没有合理有效的投后管理制度,投资和投后管理的职责不清晰,绩效不合理。”清科研究中心指出,还存在“投资后价值发现欠缺”的问题,目前的投后管理以被动管理为主,与企业的联系不够紧密,对企业的实际经营了解逐渐减少,没有深入帮助有潜质的企业挖掘自身潜力,实现价值增值。

专业水平良莠不齐也是投后管理的一大欠缺。清科研究中心认为,为对接企业提供增值服务,要求从业人员不仅要具备金融学、管理学素养,还需对被投企业的技术、行业趋势等有所了解。因此机构需要配备财务、法务、人力、公关、市场等多维度的专业人才,并能够利用关系网络提供外部资源。“目前机构的投后管理人员无严格要求,具备上述综合能力的人员稀缺,增值服务能力受限。”

此外,投资机构们还存在投后管理缺乏连续性的问题。

投后管理应“对症下药”

清科研究中心表示按照一定的标准,将被投企业合理分类,并按照优先级分配资源,对企业实施差异化管理,可以帮助投资机构最大限度的利用投后资源提升被投企业效益。

他们建议,比如按被投企业发展阶段分类。处于早期阶段的企业,创业团队人员结构不够完善,股权架构也尚未清晰,这时,投资机构应加强对人员配置的管控,并优化股权结构。处于成长阶段的企业已经具备了基本的商业模式,在完善商业模式的基础上,企业需要提升实力达到盈利水平,实现良性增长。处于成熟阶段的企业,具备了完善的商业模式和盈利模式,这一阶段,机构的投后服务主要集中在协助完善产业链和资本运作上。

另外也可按被投企业成熟程度、管理完善程度,分为五类进行投后管理。也可以对被投企业进行机构投入程度的划分,对于控股型投资的企业提供更全面的投后管理服务。

上游新闻记者 韦玥

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。