赢商网消息,“谁会是下一个退出中国的快时尚巨头?”2个月前,Old Navy宣布退出中国时,问题底下有条回答扎心:“前方高危,Gap危险。”

现在,Gap距这个"预言",又近了一步。

上周五,美国快时尚服饰集团Gap宣布,由于疫情对线下门店的冲击,预计到下周其银行账户只余7.5亿美元。为了支撑运营,其决定让约8万名店员休假、并不支付因疫情暂闭的北美店铺4月份房租。

Gap表示,为降低集团成本、维持现金流稳定,未来12个月必须采取更多行动,因为现在赚的钱不足以维持运营。为此,Gap还采取了其他一系列措施,例如撤回撤回全年业绩目标、暂停发放股息、寻求贷款发新债、延长商品服务付款期限等。

比上述措施更亮眼的是,目前GAP美国官网上,所有商品都在促销,最高2.5折。

据Gap官方数据,2020年第一财季销售额将损失约1亿美元,今年将在全球范围内关闭约170家门店。

股价与业绩齐跌,自今年2月以来,公司股价一路狂跌。截至4月24日收盘,其市值已缩水近6成。

其实,早在2019财年内,Gap颓势已尽显。虽然销售额只下滑1%,但净利润却同比大跌65%至3.51亿美元。其中第四财季净亏损高达1.84亿美元。

疫情影响之大、周期之长,Gap措手不及,风雨飘摇。

01

Gap 危机前兆

在Gap此次发出现金流告急预警之前,危机早已袭来。其中表现之一是旗下主力子品牌之一Old Navy于3月1日已撤离中国。

作为Gap集团旗下的子品牌,Old Navy于2014年进入中国。以上海南京西路首家中国旗舰店为起点,到首进西部在重庆开出中国最大门店,至今已近6年。

截至去年11月2日,Old Navy在中国大陆地区拥有11家门店,其中,北京6家、重庆2家,武汉、广州和上海各1家。

可闯关中国市场,并未给Old Navy带来理想的业绩增长。

据财报显示,2018财年Old Navy销售额为80亿美元,增幅与上一财年持平,均为6.2%。到了2019财年,业绩出现三连跌。其中第一季度营收同比下降1%,第二季度营收同比下降5%至19.72亿美元,第三季度销售额同比下跌4%录得19.47亿美元。

“专注于北美市场的发展以提高销量,同时致力于在最有机会获取市场份额的地区发展该品牌。”去年11月,Gap集团的官方表态同样透露了Old Navy撤华背后之盈利困境 。

去意已决,去年底开始,Old Navy中国官网和天猫旗舰店自今年初就开始了清仓促销。明确写着:“于2020年2月15日起停止销售产品,商品一经售出不退不换。”

此外,在“肺炎”疫情爆发前,Old Navy 已关闭部分门店。至情人节确定退出中国时,Old Navy天猫旗舰店已经完全下架,而品牌所有线下及线上门店预计于3月1日起停止营业。

疫情阴霾下,Old Navy悻悻而退,而它的母公司Gap同样不好过。

据Business Insider报道,受疫情影响,Gap于1月26日关闭了40家门店,其余门店则根据需要调整营业时间;同时宣布暂时关闭中国总部及工厂。

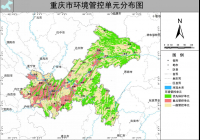

从Gap官网的店铺信息可知,其在中国大陆地区共有67家直营门店,分布在25个城市。以一线城市为主,北京占比最多共11家门店,其次是上海9家、深圳6家、广州5家。在疫情重灾区湖北省,仅武汉有1家门店。

一口气关了约为中国(大陆地区)三分之二的门店数,这对此前已举步维艰的Gap来说,无疑是雪上加霜。

近年来,Gap品牌业绩欠佳。财报显示,截至11月2日的2019年前三季度营收同比下降2.07%到117.09亿美元,盈利同比下降26.41%到5.35亿美元。这也是Gap销售额连续第7个季度下滑。

为防止业绩进一步恶化,Gap在去年年底计划2020年结束之前,在全球永久关闭230家表现不佳或不符合愿景的门店,预计年度收入将减少约6.25亿美元,而成本将节约2.5亿至3亿美元。

随着门店渠道组合的重新改善,Gap预计盈利门店占比将从现在的50%提升至66%。但止损大行动背后,掩不住的是其盈利迷途,特别是中国窘境。

02

Gap迷途,做错了什么?

创立于1996年的Gap是美国最大的服装公司之一,曾在全球拥有4200多家连锁店,年营业额超130亿美元,在2000年巅峰时期市值一度达到了约400亿美元。

但截至2020年2月20日,Gap的市值却只有64.13亿美元,直接缩水了近336亿美元。

作为全球四大快时尚品牌之一、曾经全球最大的服装零售商,Gap 甚至在 2013 年被《福布斯》评为未来最可能消失的五个时装品牌之一。

曾经风靡一时,如今风光不再,这些年Gap到底做错了什么?

踏错扩张节奏,深陷业绩迷局

Gap集团的发展策略以深耕北美市场为主,全球化扩张节奏相对滞后。1987年,成立了近20年的GAP才开始国际化,先是进入英国,后又进入加拿大、法国等国家。

直到1995年,Gap才开始布局亚洲市场,首站选择日本,毕竟当时的日本是亚洲最发达的经济体。

但是Gap在日本直面优衣库,这是其又一重大战略失误。不仅抗衡不了产品价格更具优势的对手,还直接导致GAP错失了在中国发展的机遇。

于2002年、2006年、2007年先后入华的优衣库、ZARA、H&M已在消费者群体中率先建立了较高的品牌认知度,并且具有了一定的门店规模,并掀起了中国第一波快时尚热潮。那时的Gap还在开拓中东和东南亚市场,还推出了第一个网站专营品牌Piperlime。

据公开资料显示,为了寻找新的国际商机以缓解在本土市场的低迷。直到2010年,在日本受挫的GAP才开始转战中国市场,距离其布局亚洲业务已经过了整整23年。那年,Gap在中国只开了4家门店。

本土市场遇挫,海外没有踩准节点,这才有2002-2011年是Gap逐步掉队的10年,收入增长陷于停滞状态。

据公开资料显示,到 2002 年底,Gap的业绩已经连续下降了 29 个月,是历史上最糟的一次,之后也开始走下坡路。2006-2011年,在总营收平均增速为负值的情况下,Gap的亚洲业务增速一直维持在10%左右。

而此次掉队之后,Gap一直在迷途中挣扎了近十年,巅峰时刻早已成了传说。

2019年11月,Gap那位年薪14亿元、工作近15年、2015年上任的CEO Art Peck被突然免职。集团现任非执行董事长Robert J. Fisher将担任集团临时总裁兼首席执行官。

在业界人士看来, Art Peck的离开是为连续下跌的业绩买单。

虽然其亚洲业务自2017年也已出现负增长,2018年增速为-18.2%,2019年增速为-2.4%。但还会继续扩张中国和日本等亚洲市场。

▲ 图注:2019年Gap新增30家门店

据赢商网统计,Gap 2019年度在中国内地新开了30家门店。截至去年8月,Gap集团在大中华地区的门店总数突破200家,创下新高。然而还是躲不过频频关店的局面,2019财年Gap计划关闭全球约130家店。

对手太强,且消费者“眼光”高了

近年来,快时尚品牌在中国竞争愈发激烈,除了被后起之秀Zara、H&M和优衣库超越,Gap还要面对UR等国内崛起的对手。从快速发展到陷入停滞,转变不过在短短几年之间。

走亲民路线的Gap,无论在价格上还是设计上,都不占任何优势。Gap在中国所面临的尴尬:论性价比拼不过优衣库,论时尚度追不上ZARA,只能靠打折揽客进店。Gap这么多年都没有做到像优衣库一样用高性价比提供高质量的产品,显得力不从心。

产品不占优的Gap,却在线上业务上抢了个先。2011年,其入驻了天猫设旗舰店,还于2014年入驻京东开设网上旗舰店(现已关闭)。

至发稿日,Gap天猫设旗舰店粉丝数达到811万。可这数字却远远比不上2014年才入局天猫的ZARA(2012万粉丝),以及2018年入局的H&M(1175万粉丝)。

对手太强,Gap在中国处处遇阻。而其真正的“逆势”,是从失去中国消费者开始。

一方面,时间太晚、扩张速度太慢,错失中国市场扩张的红利期。另一方面,其已经无法90后、00后消费主力军的个性化需求。

Gap多次试图改变,都没有找到正确的方向。Gap的美式设计风格不太适合亚洲人的身材,质量问题也常受到诟病。产品形象老化以及定价较高限制了品牌扩张空间。

产品缺乏亮点,营销方式也不够积极。CEO品牌观察发现,Gap常年打折促销以减轻库存压力,但过度打折方式会降低消费者愿意购买全价商品的意愿。

在国潮强势崛起背景下,快时尚“争宠”不过。Gap陷入了商品滞销到存货积压,再到销售额下滑的死循环态势中。

对此,其首席财务官Teri list-Stoll也坦承,面对艰难的零售大环境,Gap品牌在产品和运营方面还需更加大胆的调整与突破。

很明显,接下来Gap在中国遇到的难题只会越来越多。还能扛多久,取决于其能否在失速前,跳出那个死循环。

毕竟,靠蹭着热播剧《想见你》女主角柯佳嬿、侯明昊Neo等新生代明星的热度,无法根本拯救日益告急的资金库。年轻、有趣是它正在追逐的新形象,可资本留给Gap的时间却不多了。

原标题:钱包空了!GAP这次能撑过去吗?

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。