第一财经消息,债市在5月下旬经历快速去杠杆,多个新发行的银行理财产品跌破净值。上周以来市场回暖,随着市场担忧美国疫情二次爆发,风险偏好下降,债市情绪现复苏迹象。

“我们上周初开始加仓了,尤其是此前回调很深的短端1年、5年利率债品种,但目前看,央行并没有全面宽松的意图,市场密切关注周一MLF(中期借贷便利)一次性续作的情况,”某大行理财子公司债券投资经理对第一财经记者表示,“如果缩量续作,可能会对债市情绪产生一定打击;如果全部续作,甚至‘降息’,市场无疑会持续反弹。不过,还要关注月底缴税因素对资金面的冲击。”

交易员紧盯MLF量价变化

对于6月6日(因周末而顺延至6月8日)到期的5000亿元MLF,央行没有进行续做,但当日央行预告会在6月15日左右对本月到期的MLF进行一次性续做,而具体规模将根据市场需求等情况确定。

“这既是一种安抚市场的态度,但从另一种角度来看,央行还在测试市场。大家知道债市跌得差不多了,但是否能持续反弹,心里还没底。”上述投资经理表示。

今年以来,MLF操作日期趋于固定。据彭博数据整理,在一季度无到期的情况下,1月MLF操作日为15日,2月、3月的15日适逢周末,操作日顺延至周一的2月17日和3月16日;二季度4月和5月的操作日均在15日,利率在2.95%的记录低点。

截至上周五的连续6个交易日,央行持续续作逆回购,对冲到期压力,例如,周四央行开展800亿元7天逆回购,利率2.2%,与上期持平,当日到期700亿元,净回笼100亿元;周五开展1000亿元7天逆回购,利率维持不变,当日到期1500亿元,净回笼500亿元。上周央行共投放逆回购4200亿元,逆回购到期2200亿元,MLF到期5000亿元,净回笼3000亿元。下周将有4200亿元逆回购和2400亿元MLF到期。

因此,续作MLF的量和价变得尤为重要,当前交易员对于央行会否全额续作尚不确定。

“近期,央行延续呵护市场流动性,DR001价格较月初明显回落。央行此前公告15日左右将一次性续作MLF,目前市场对下周MLF操作的量价水平抱有一定期待。在未有新风险因素或政策信号出现前,债市仍将维持区间震荡,二季度突破3.00%上限的可能性较小。”交行金融市场部高级分析师杨一成告诉记者。

也有机构认为,MLF存在“降价”的可能。中信证券固收团队认为,央行可能降息5bp以稳定市场信心,“也不排除10个bp或者维持MLF操作利率不变的可能,信号意义更强。如果MLF操作利率维持不变,市场预期可能会再次陷入纠结,我们认为这种可能性是三者当中相对比较小的。”

经历了这波去杠杆,业内人士并不敢盲目乐观,共识在于通过这波去杠杆,超低的货币市场利率将逐步回升、逼近政策利率(例如MLF、逆回购利率等),央行并不愿看到此前二者相差高达70-80bp的水平,这会导致“降息”等操作难以传导。

“目前,隔夜利率可能从1%以下的超低水平向2%以下的偏低水平回归,”兴业银行研究员郭于玮此前对第一财经记者表示,“关键是看MLF到期后央行如何对冲。如果用降准对冲,流动性会改善;如果用逆回购和MLF展期对冲,短端利率还可能进一步上升。”

银行理财“破净”后回升

5月下旬开始的这波债市调整历经约两周,短短时间内回调幅度之大令债基及银行理财产品出现回撤。截至6月9日收盘,10年期国债收益率从4月初的低点2.5%飙升至2.86%附近,短端回调更为剧烈,1年期国债收益率一度从1.1%的10年新低反弹至2%附近。'

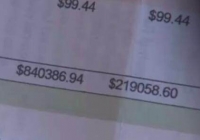

Wind数据显示,截至6月11日,有数据可查的3305只债券基金中,近1个月回报为正向收益或0的仅有239只,超九成债券基金近1月回报为负值。中长期纯债券基金中,部分产品近1个月回报率低于-3%;以“稳健”著称的银行理财产品也出现净值为负,记者发现,近期跌破净值的理财产品多为新成立的产品,票息积累不足,导致债市波动下投资收益亏损。

不过,上周开始债市逐步企稳,5年期国债收益率从最高点的2.508%降至周五的2.4%,部分理财产品净值已经回到了“1”以上,例如某大行理财子公司一只市值计价法的定开类理财产品净值,从周初的0.994元附近回升到周五的1.002元。

“其实冲击比较大的是最近放开的短期产品,赎回压力较大,而那些封闭式、期限较长的理财产品比较容易扛住市场的波动。”一家股份行资管部投资经理告诉记者,“新成立的市值计价法的银行净值型理财产品,每天都会摊票息。但由于新成立,票息积累非常有限,所以更多体现的是债券价格的涨跌幅。随着时间推移,票息积累越多,净值也会有所回升。”

银行理财产品的波动较债基仍十分有限,部分原因在于,银行理财产品有部分比例的非标资产作为“收益垫”,同时部分封闭式产品还会有一定比例的优先股、应收账款资产或FOF/MOM类委外权益类资产等。

“资管新规实行之前,银行不同理财产品之间实行的是池子管理,如果一个产品收益出现亏损,会用另一个的收益或资金池去填补,因此投资者认为理财产品净值是一路向上的。资管新规后,不同产品完全互相独立,产生净值波动很正常。”上述投资经理表示。

交银理财总裁金旗在6月12日对记者表示:“净值化转型是银行理财的大趋势,未来的波动也可能会加大,但这是正常现象,投资者需要理性对待。”

不过,接受记者采访的多数投资经理认为,今年债市虽然上有顶,但下也有底,就全年而言,无需过度担心理财产品大幅亏损的情况,尤其是封闭式产品,鉴于有资产票息和非标资产的收益打底,一般收益不会较预期收益出现太大偏差。

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。