中国基金报消息,A股市场在3400点附近震荡不止,弱市之下,除了基金公司纷纷自购之外,基金经理也掀起了自购潮。

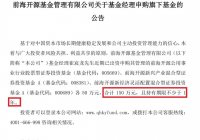

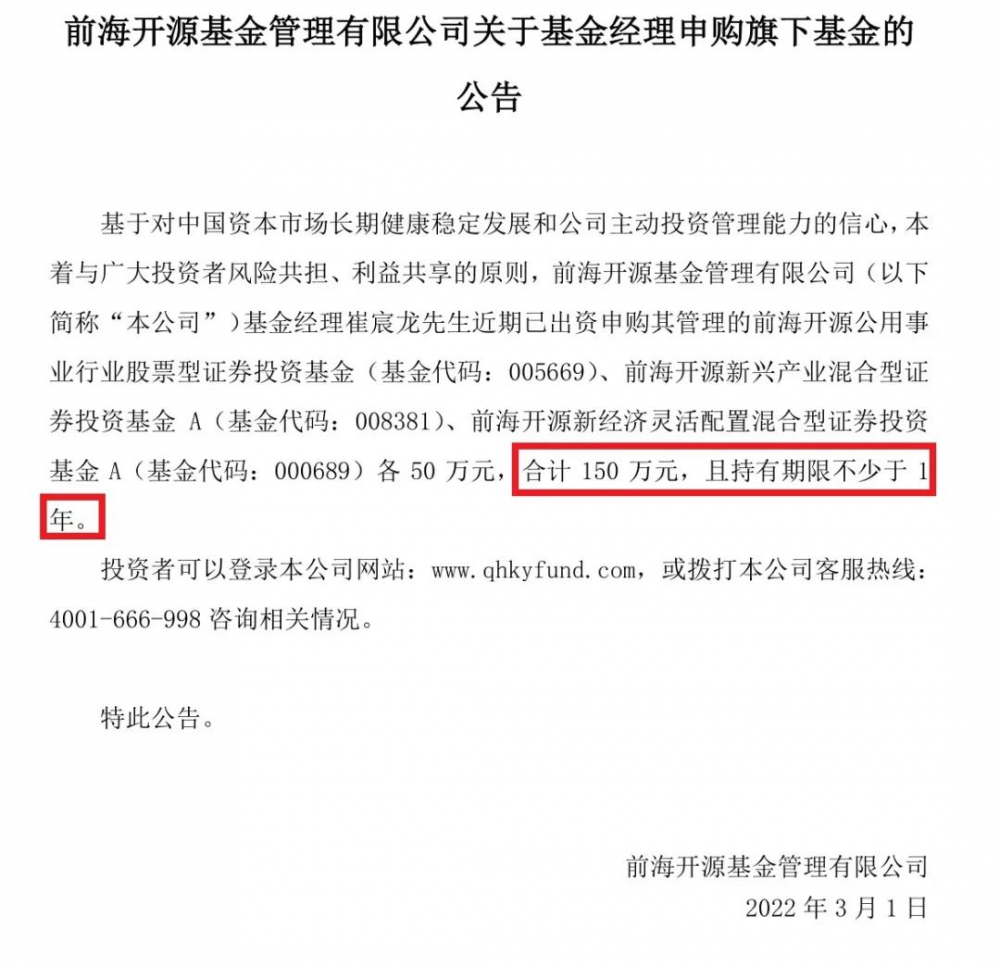

3月1日,前海开源基金公告,去年的股混双料冠军基金经理崔宸龙出资150万元自购所管的前海开源公用事业、前海开源新经济、前海开源新兴产业三只基金,而此前包括葛兰在内的其他顶流基金经理近期也有自购举动。

基金君发现,近期基金经理自购的老基金多数是近期调整幅度较多的新能源、医药等行业基金或是目前距离1元面值跌幅较大的次新基金。

多位业内人士表示,基金经理自购的核心原因还是看好未来几年资本市场的表现,实际能起到的销售渠道安抚作用较为有限。

“冠军”基金经理出手自购

继放宽大额申购上限之后,前海开源明星基金经理崔宸龙又有最新动作。

3月1日,前海开源基金发布《关于基金经理申购旗下基金的公告》称,基于对中国资本市场长期健康稳定发展和公司主动投资管理能力的信心,本着与广大投资者风险共担、利益共享的原则,前海开源基金经理崔宸龙近期已出资申购其管理的前海开源公用事业行业股票、前海开源新兴产业混合、前海开源新经济灵活配置混合A各 50 万元,合计 150 万元,且持有期不少于 1 年。

就在几天前,前海开源刚刚公告,自2022 年 2 月 28 日起,由崔宸龙管理的前海开源公用事业行业股票基金单日每个基金账户累计申购(含定期定额投资和转换转入)该基金份额的最高金额由原来的 3 万元调整为 100 万元。

他管理的另一只基金——前海开源新经济混合也同步放开大额申购上限,最高金额由原来的 5 万元(A、C 类份额合并计算)调整为 100 万元。

对此,前海开源基金表示,限购打开主要是考虑近期新能源回调较多,行业基本面情况优异,短期市场走势与板块基本面背离较大,可能是较好的中长期布局的机遇期。自购则是基于打开限购。

多位顶流基金经理自购

事实上,不止崔宸龙,近期多位顶流基金经理也有自购之举。

2 月 25 日,汇添富基金公告,汇添富数字未来混合于 2021 年 2 月 24 日成立,其基金经理杨瑨基于对中国资本市场长期健康稳定发展和公司主动投资管理能力的信心,本着与广大投资者风险共担、利益共享的原则,出资 100 万元申购该基金。

实际上,1月26日,中欧基金明星基金经理葛兰也出手自购,中欧基金当时发布的公告中提到,基于对中国资本市场长期健康稳定发展和对公司投资管理能力的信心,本着与广大投资者风险共担、利益共享的原则,中欧基金及基金经理将于近期申购并长期持有旗下医疗主题基金,具体安排如下:

中欧基金将于公告之日起 30 个交易日内以自有资金申购中欧医疗健康混合基金、中欧医疗创新股票基金合计 5000 万元,并持有三年以上;基金经理葛兰将于公告之日起 30 个交易日内申购中欧医疗健康混合基金、中欧医疗创新股票基金合计 200 万元,并持有三年以上。

1月19日,汇添富基金另一名基金经理——刘江也自购所管基金。根据当时的公告,刘江基于对中国资本市场长期健康稳定发展和公司主动投资管理能力的信心, 本着与广大投资者风险共担、利益共享的原则,出资120万元申购2020年12月2日成立的汇添富高质量成长精选2年持有混合基金。

值得一提的是,基金君发现,今年众多基金经理自购多是申购自己新发基金,而这几起自购对象是此前老基金。

看好后市、提振信心

成自购主因

究竟什么引发了顶流基金经理的自购行为?多位业内人士指出,基金经理自购更多处于看好未来资本市场走势以及提振投资者信心角度考虑。

一位基金公司投资人士认为,促使基金公司和基金经理自购的原因有几方面,第一是基金持股本身跌幅较大,使得自购行为本身大概率带来投资回报。只有在这样的情况下,理性的人才会投资。

该人士表示,所以回顾历史上的自购潮,普遍出现在市场经历非理性下跌,或者受到短期外部冲击以后(比如这次的乌克兰事件)。同时,自购行为本身所代表的对市场底部的判断会对持有人的信心起到提振作用。“尤其对那些净值跌到1元以下的基金,持有人往往经过比较难熬的等待期,信心可能产生动摇,如果看到基金公司自购,则会好很多,有望避免赎回在低位,造成不必要的损失。”

而另一位投资人士分析,站在基金公司的角度,自购可能是为了,一是帮助新基金的成立。

二是当市场出现恐慌情绪而大幅回调,对基金净值造成影响的时候,同时基金公司也认为目前是值得投资的时点,愿意拿出自己的真金白银来申购旗下的基金,给投资者更多信心。三是基金公司建立了长效的自购机制,选择知根知底的基金经理进行投资。

上述人士表示,站在基金公司内部员工的角度,购买自己公司的基金是会面临半年以上的锁定期的。那么为什么在可能失去一定流动性的情况下,他们仍然选择“自掏腰包”购买自己公司的基金?一来可能是出于对公司新发产品的支持,尤其是在市场较冷、基金发行遭遇困难的时候。二来可能是出于对基金经理的接触和了解,认为“买生不如买熟”,出于信赖选择了自家公司的基金。还有一种情况,是基金经理买入自己管理的基金,通过自己投入真金白银,与持有人的利益站在统一战线。

晨星基金分析师吴雪艳也指出,开年以来市场持续调整和投资者情绪低迷是近期多位基金经理参与自购的直接原因。

“一方面,市场的持续调整有助于资产估值回归合理区间。对于中长期看好资本市场投资机会的基金经理来说,此时自购是低价布局的好时机。另一方面,自购基金体现了基金经理愿意与基民利益捆绑的态度。在市场低迷的时候参与自购可传达基金经理对市场及自身投管能力的信心,从而给投资者传达积极信号、提振市场情绪。”吴雪艳表示。

上海证券基金评价研究中心高级基金分析师池云飞表示,基金经理自购行为能强化自身与投资者的纽带关系,增强投资者持有信心,帮助基金维持甚至扩大份额。当前,很多基金经理认为市场波动是暂时的,未来国内友好的政策环境会对A股形成正面支撑,自购基金有助于稳定投资者情绪,培养长期价值投资习惯,缓解因频繁交易造成的不必要损失。

在上海一位基金公司人士看来,基金经理自购一般分为两种情况:一种是从长期投资视角出发,站在目前时点比较看好未来三年的投资机会;另一种是基金经理管理规模较大,持有人较多,在基金业绩出现调整的过程中投资者积压了不满情绪,希望安抚投资者。

“基金经理自购最主要还是看好后市的投资机会,毕竟投资最核心的逻辑就是逆向投资,优质资产下跌就是买入之时。站在行业角度看,基金经理本身就应该购买自己的产品,如果一个基金经理都不敢买自己的基金,首先说明他对自身投资能力是缺乏自信的。” 北京一位基金公司人士更是直言。

基金净值“缩水”

自购来提振信心

基金行业一直存在“好发不好做、好做不好发”的现象,在这两年也明显出现。

在前两年演绎到极致的结构性行情,给不少公募基金带来较好业绩,好业绩也直接促进基金规模快速膨胀,新基金“爆款”层出不穷,然而遇到市场调整之下,不少基金净值遭遇损失,新基金发行遇到困难。在这一背景下,基金公司及基金经理的自购行为无疑是来提振信心。

基金君用一则数据来看,在2020年12月以来成立规模在50亿以上的权益基金来看,在全部115只基金中,只有26只是正收益,占比仅22.6%。而发行规模在100亿以上(含99亿产品)的权益基金更是只有3只为正收益,占比仅15%。可以说,大部分参与基金新发的投资者,若没有任何操作的话,是处于亏损状态。

具体来看,亏损幅度在“0-10%”、“10-20%”的占据主流。从2020年12月以来成立规模在50亿以上的权益基金中,净值损失在“0-10%”、“10-20%”、“20-30%”的产品达到42只、31只、14只,这三项占比分别为36.5%、26.9%、12.17%。

目前这一自购行为,也是选择和投资者站在一起共同面对市场。

上海一位银行渠道经理表示,去年不少新发基金目前仍处于亏损状态,个别产品亏损幅度并不低,部分基金公司今年的主要任务就是重塑品牌形象,基金经理自购也是负责任的一种表现,毕竟拿出真金白银申购,也会对基金经理形成约束力。

“尽管此次部分新基金业绩出现较大回调,身处一线的销售渠道压力很大,但除非是渠道定制基金,否则很难直接影响到基金经理的自购行为。”上海一位基金公司人士表示。不过,他认为,基金经理自购能在一定程度上提振市场信心,但对于安抚渠道起不到实质性的作用,毕竟客户最在意的还是基金是否赚钱。

基金自购是“抄底信号”么?

很多投资者有疑问:基金公司和基金经理的自购潮意味着什么?是否是“抄底信号”?基金君从业内了解到,自购行为可以视作是机构投资者的一种布局思路,可以看做是一个领先信号,但不意味着可以作为择时指标,投资者仍需要理性对待。

“从本质上说,无论基金经理自购还是基金公司或者投资人加仓申购,都属于资金面的边际变化。通常资金面的变化还不一定和底部重合,有些会提早于底部,有些会滞后于底部,这取决于资金本身的投资风格。”上述基金公司投资人士表示。

他进一步表示,对于专业的基金经理人,通常其申购的时间是早于底部的,因为他们的判断一般是基于未来盈利增长为主,有一定的领先性。而市场上投资人的大规模申购则通常会滞后于底部才出现,甚至在基金已经上涨很多的时候才出现,因为大部分的市场参与者是跟随趋势,追涨杀跌的。所以可以把自购看作一个领先的信号。

晨星基金分析师吴雪艳也认为,基金公司在市场冷清或者市场向好的时候都可能进行自购。在市场调整时,自购可以提升信心、增强投资人购买意愿。而市场向好时,基金公司也会将自购看作增加自有资金额外收益的一种方式。

而在池云飞看来,短期来看,外部地缘政治因素扰动或将持续,国内经济政策红利还未完全见效。虽然公募基金开启自购潮时,市场曾出现过筑底,但也并非每次都是底部。自购行为确实在一定程度上表明一些基金经理对当前估值的认可,但不能直接作为择时指标使用,投资者仍要理性看待这一现象,投资仍要以长期战略配置为主,不要盲目跟风。

上海一位基金公司人士表示,若是一些均衡风格且长期业绩优秀的基金经理自购,比较能够说明他看好未来几年的市场表现,也有一些基金经理自购除了投资层面的考量,还有安抚投资者的因素。因此,投资者对于基金经理的自购行为需要认真分辨。

北京一位基金公司人士更是直言,站在投资者角度看,经过这轮市场调整,大家应该明白投资中没有常胜将军,往往当大家发现某一个基金经理业绩特别好的时候,很可能适合他这类投资风格的资产已经不便宜了。

作为成熟投资者,应该做好大类资产配置、分散投资,切记不要一味追涨,追捧市场上的短期明星,而到了市场相对低位又不敢布局,这样很容易带来不好的投资体验。基金公司、渠道、媒体也要反思过往一两年的“造星”氛围,事实上,能够适应市场所有投资风格的基金经理是不存在的。

原标题:历史罕见!知名基金经理纷纷出手,抄底时刻来了?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。