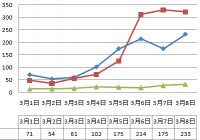

证券时报消息,在伦镍上演“史诗级逼空”行情后,伦敦金属交易所(LME)宣布暂停交易并修改交易规则。但是,“妖镍”之妖,已成为轰动全球国际金融市场的标志性事件。

国内多位期货行业专家在接受证券时报记者采访时表示,近两年来,国内资金在境外金融市场风险事故频发,尤以2020年美国负油价和此次“妖镍”为典型,两次事件中,境外机构利用规则漏洞“合法抢劫”,恶性操作明显。反观我国期货市场,经过30多年发展,形成了完备、成熟的风控监查制度,覆盖事前事中和事后,实施穿透式监管,风控制度属于全球领先。

上述人士进一步呼吁,要继续发挥期货市场在全球资源配置中的高效作用,提高我国期货市场国际化水平,做大做强国内期货市场,吸引更多国内外资金参与,形成与我国经济规模相适应的中国价格影响力,才能切实提高产业链和供应链的安全性、稳定性、竞争力,才能真正有效避免类似事情的重演。

交易制度推波助澜

3月8日晚间,LME紧急宣布,暂停镍交易,且预计在3月11日也就是本周五前,不会重启镍交易。LME还决定取消所有在英国时间2022年3月8日凌晨00:00或之后在场外交易和LME select屏幕交易系统执行的镍交易,并将推迟原定于2022年3月9日交割的所有现货镍合约的交割。

“LME被迫取消异常交易的非常规措施,恰恰说明近期国际镍市场交易的不正常。” 一德期货首席经济学家郭士英认为,特殊时期的罕见行情,为风险处置增添了不少困难。

物产中大期货副总经理景川表示,“此次LME的措施是多次事件中最为积极的一次,也说明国内相关方面主动作为,对于快速化解事件是有效的。”回顾历史,由于LME大户持仓没有限制,导致对手盘利用规则进行逼仓的事件时有发生。此次,青山控股的头寸占比过大、合约过度集中、可交割现货量过小或者无法按照标准仓单交割是被境外机构围猎的主要原因。

景川认为,由于LME做市商制度下,对于大户持仓占比没有相应的限制,近月合约持仓与可交割仓单也没有必要的要求,往往导致一些企业持仓过大、过于集中,造成交割瓶颈。虽然新提出的递延交割对于保值一方组织交割货源有利,但事实上短期内仍然难以实现全部交割,损失难免。

中信建投期货公司有色金属研究员王彦青认为,LME市场的交易制度也成为本次行情的助推因素。在俄罗斯遭到欧美制裁后,实际上相当于伦镍期货的交割范围发生了重大变化,但LME对此并未提前做出充分应对。事后,LME虽然采取因应措施,取消了部分交易,但是已经对于市场本身造成了伤害。

国信期货分析师顾冯达表示,LME的风险控制制度中没有大户报告制度,仅限于对清算会员的管理,而且LME的纠纷解决机制不同于其他商品交易所,是由LME的仲裁委员会根据惯例进行裁决,因此在监管规则和纠纷解决机制上与国内期货交易所有着较为不同的机制。

境外机构“合法抢劫”

景川认为,伦敦镍事件固然反映了国内参与者对国际市场规则不重视和应对不利,但是和美国2020年负油价一样,背后都存在境外机构利用规则进行恶性操作的问题。

两年前的2020年4月20日,纽约商业交易所(NYMEX)的负油价问题,已将欧美资金有意利用市场交易规则漏洞谋取暴利的行径,展现得淋漓尽致。当时,WTI原油期货5月合约于4月21日交割,结果交割地点的油罐已满,无法交割。事后调查报告显示,在4月17日之前,部分投机资金已将交割地油罐装满,导致无法交割。而且美国交易所早就预见了负油价,并修改交易规则,允许原油期货以负价格结算,推波助澜,当年4月5日,正式上线支持负价格的交易系统。

结果,美国WTI原油期货在4月21日的5月合约在交易的最后几个小时内,价格一度跌至-40.32美元/桶,收于-37.63美元/桶,暴跌300%,创下历史首次负值纪录。当时还未完成移仓的中国银行亏损惨重。至今,没有任何机构被提起指控。

在此次伦敦镍逼仓事件中,同样是交割仓库问题,很重要的一点是,境外机构在LME仓库中控制了约八成的镍仓单以及大量近月多头头寸。当前,Pacorini(嘉能可旗下仓储公司)等四家公司运营着505家LME注册仓库,占仓库总数的76%。嘉能可、高盛、摩根大通等机构的交易头寸与各自仓库里的库存和仓单变化有着惊人的配合。从而使得这些国际投行等也成为逼空行情的主要力量。

金瑞期货分析师周维刚表示,当前伦镍市场上演的逼仓就是一场布局已久的逼空行为,而俄乌冲突只是事件的导火索。LME市场作为全球主要的金属交易市场,做市商制度和会员制是其主要特征,由于没有国内期货市场的限仓和涨跌板制度,同时仓单也容易被控制,信息透明度差,部分集聚资源和信息优势的企业已经多次上演逼空或者挤仓行为。

供应链和产业链安全

离不开国内期货市场

“此次青山控股面临的是不符合交割品级品种的交叉套期保值问题,而不是套期保值本身应不应该的问题,中国应该利用中国全球最大原料进口国的地位,加大力气把国内期货市场建设成全球定价中心。”金鹏期货总经理喻猛国认为,只有提高我国期货市场国际化水平,形成与我国经济规模相适应的中国价格影响力,才能切实提高国内产业链和供应链的安全性、稳定性、竞争力,才能避免类似事情的重演。

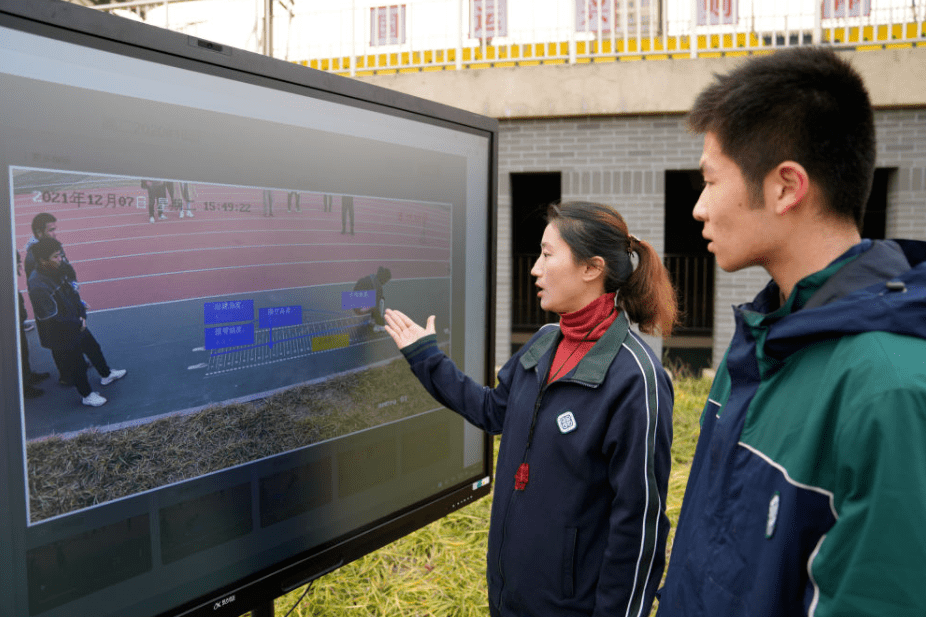

相对于这两年境外金融市场金融风险事故频发,我国期货市场经过30多年发展,形成了完备、成熟的风控监查制度,覆盖事前事中和事后,实施穿透式监管,风控制度可以说是全球领先。

近十年来,国内经历了2008年全球金融危机、2015年股市异常波动以及2016年以来黑色系品种价格剧烈波动等市场震荡,我国商品期货市场一直能够经受住考验,始终保持安全平稳运行,交易、交割、清算等业务没有发生风险事件。

监管方式上,目前国内已经形成了一整套具有中国特色、行之有效的监管理念和方式,建立完善了期货价格涨跌停板调整、交易保证金调整、手续费管理、强行平仓、异常交易监控等风险管理制度和机制,市场监控、风险处置等相关的技术系统不断升级,大幅提升了防范市场运行、交割等风险的能力。

此外,在现有成熟的监管体系下,遇到突发事件、极端行情,国内期货交易所会从维护稳定大局出发,更积极主动地用好风控“工具箱”,坚决抑制过热交易行为,维护市场安全平稳运行。

例如,今年来,上期所先后多次对镍品种实施了调整手续费标准和保证金比例,包括在3月8日,对镍期货部分合约的日内平今仓交易手续费标准从3元/手、15元/手提高至60元/手。大商所则先后对豆粕、玉米、棕榈油、铁矿石、焦煤、焦炭等波动较大的品种采取了提高保证金和手续费标准、实施和收严交易限额等措施,并已处理异常交易行为161起,处理违规交易线索12起,坚决防范、抑制过度投机交易和严厉打击违规违法行为。

景川认为,国内市场对于保值头寸的审批、大户持仓的比例限制以及现货月合约的保证金要求,关联交易的查处等一系列措施,在一定程度上限制了类似恶性逼仓的发生。显然,国内交易所的限制更多,其导向是客观、健康、有序发挥市场功能,境外交易所更多的是提供交易平台,在制度上提倡自由化、客观披露信息的方式实现市场功能。

原标题:伦镍“史诗级逼空”背后:境外机构盯上规则漏洞“抢劫”

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。