上证报消息,3月9日,上期所发布通知称,3月9日晚夜盘交易起,NI2204、NI2205、NI2206、NI2207、NI2209、NI2212、NI2301合约暂停交易一天。

上期所同时表示,NI2204、NI2205、NI2206、NI2207、NI2209、NI2212、NI2301合约连续三天达到涨停板,根据《上海期货交易所风险控制管理办法》第十六条规定,3月9日收盘结算时,NI2204、NI2205、NI2206、NI2207、NI2209、NI2212、NI2301合约的涨跌停板幅度保持为17%、交易保证金比例保持为19%。

“白发多生矣,青山可住乎?”

对青山控股集团(下称“青山控股”)实控人项光达来说,这句诗可能是他过去两天心情的真实写照。

这位已经65岁、有“世界镍王”之誉的实业大佬,最近一直在跟各方协调。两天前,因交割品不足等因素,他一手创办的全球不锈钢龙头、世界500强民企——青山控股突然卷入一场海外资本蓄谋并借助规则漏洞予以精准实施的资本狙击。随后,伦敦金属交易所(LME)宣布取消所有8日凌晨0点后的镍交易,并推迟原定于3月9日交割的所有现货镍合约交割。9日晚间,青山控股回应:已调配到充足现货进行交割。

至此,这场足以载入金融史册的事件渐趋明朗,但事件背后的真相至今仍云遮雾绕,尤其是在历史上已发生中储棉、中航油、国储铜、中联油等多起海外资本狙击事件后,仍有企业踏入同一条河流,个中教训更值得深思。历经两天的采访和现场查看,上海证券报记者尝试还原整个事件的来龙去脉。

漩涡中的巨头情况如何?

记者现场探访

3月9日下午,上海证券报记者来到上海东大名路588号的青山实业大楼。这栋总计8层、正面外立面酷似风帆的独栋建筑,毗邻风景如画的北外滩滨江绿地,与闻名遐迩的外滩万国建筑群及江对面鳞次栉比的陆家嘴金融大厦群在地图上构成一个三角,可谓占尽地利。

公开资料显示,青山控股第一大股东上海鼎信投资(集团)有限公司办公地就在这幢大楼的6层。

在去年7月15日上海虹口区的一次重大项目签约中,作为签约民企代表的青山控股称,因看好北外滩极具潜力的投资价值,故整体收购了这栋办公楼,并将企业总部和董事局落户于此。

如此大手笔显然不是一家普通企业可以办到。资料显示,青山控股2020年的不锈钢粗钢产量达1080万吨,产能超过1000万吨,约占中国市场供应量的35.8%,占全球产量的21%。2021年,青山控股营收超3500亿元,利润达数百亿元。作为实控人的项光达,则在《2021胡润全球富豪榜》上以215亿元的资产,稳坐温州首富位子。

记者看到,这家当下处于暴风眼的不锈钢巨头至少从现场看来仍风平浪静,但安保措施已收紧。借助通体透明的蓝灰色幕墙玻璃,可见到大楼内各楼层有工作人员不时往来走动。但出入大楼的人员和车辆非常稀少,一小时中不超过10人次。

据大楼内一位不愿具名的人士透露,昨天之前,来访者至少还可以抵达大楼的前台,但如今,大楼安保措施已进一步升级,访客在大门口就被直接拦住。仅昨天一天就有数十位无预约的探访人士被拦在门外。

门口的安保人员对记者明确表示:“现在是特殊时期,非预约不能入内。”

记者随后来到位于大楼后门处的一家咖啡店,工作人员同样很警惕,告知记者,没有预约不能通过该咖啡店上楼。偶有楼内工作人员到楼外绿化带抽烟,记者问及是否为青山控股工作人员,对方均以“不知道”三字作答。

种种迹象显示,这家低调多年的实业巨头的确摊上事了。

青山控股如何身陷国际资本“蛛网”?

还原惊魂16小时

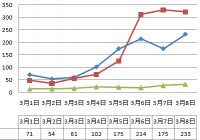

北京时间3月7日16点,伦敦金属交易所(LME)基准镍价(下称“伦镍”)刚开盘不久突然连续拉涨,一度飙涨逾88%,触及55000美元/吨,创历史新高。

当晚,期货圈传出消息,因市场内的外资多头逼空,青山控股20万吨空单岌岌可危,后者正筹钱补足保证金,而伴随镍价大涨,后者浮亏超80亿美元。

一位了解此事内情的期货业人士告诉上海证券报记者,上述传闻部分属实。事情的缘起在于青山控股在LME一直持有20万吨的镍远期空单用作套期保值。如镍价平稳,这20万吨空单不会造成任何问题。如青山控股拥有足够的交割品,那也不会带来太大损失。但恰恰由于俄乌冲突令市场逻辑发生逆转,青山控股这笔大空单和交割品不足的漏洞被国际资本捕捉到。

“期货市场的规则就是到期必须交割,如果没有交割品就只能平仓。”上述人士表示,伦敦交易所的交易规则规定:卖方卖货卖多少都可以,但了结方式有两种,一种是到期给货,卖多少交多少,只是这货必须是注册的符合标准的货,“如果不符合标准或达不到交割数量的话,那么对不起,到期就必须平仓。因为所谓期货就是有日期的,有时间限制,到时间必须平。”

原本,青山控股完全可以通过购买俄镍的方式来完成交割,但不料制裁发生后俄镍无法进入欧洲,也就不能充当交割品。另一方面,LME要求镍交割品的含镍量不低于99.8%,青山控股自己生产的镍产品含镍量又达不到这一标准,难以在LME交割,遂遭遇多头连续拉涨镍价的逼仓行为。

到了北京时间8日,镍主力合约盘中突破10万美元大关,两个交易日累计大涨248%,刷新纪录。至此,短短16个小时,青山控股的空单理论上浮亏已在120亿美元以上。

“这种情况下,另一种了结方式就是主动平仓。如果原先的仓单爆了,必须追加保证金以保证持仓不会被平仓。但随着市场价格不断上涨,浮亏越来越大,需要追加的保证金就越来越多。如果不追加,即使没到期,按照伦敦金属交易所的规则,经纪公司也有权强行把你的持仓平掉。”上述人士说。

芝加哥商品交易所前战略规划总监、国际期货市场资深人士黄劲文告诉上海证券报记者,与上期所镍期货合约相比,LME镍最大的差别是没有涨跌停板限制,其一天涨幅甚至可达100%。交易规则的设计,在当下地缘冲突的背景下更放大了它的冲击力。这是镍暴涨事件发生的重要底层因素。

事实上,多头正是抓到上述这些看似不起眼的漏洞,在市场引发轩然大波。

“对青山控股来说,应对当前局面需要尽量做到两点:一是在价格出现剧烈波动阶段,保证能有足够的保证金,防止被强制平仓被动离场;二是利用交易所这个空档期尽最大力筹集足够多的可交割货,筹集的可交割货越多给对手方造成的压力越大,因为对手方大概率并非以接货为目的。”新湖期货研究所所长李强告诉上证报记者,尽快寻找货源还是当务之急。

能否“留得青山在”?

解决方案已上线

在业内人士看来至关重要的货源,终于在9日晚间有了眉目。

9日晚,青山控股宣布,用旗下高冰镍置换国内金属镍板,已通过多种渠道调配到充足现货进行交割。

一位接近青山控股的人士透露,此次青山控股的操作和仓位其实都没问题。随着LME宣布停止8日0点之后的操作,各方先全部按照49990美元的定价去沟通,这比高位的10万美元价格好很多。此外,青山控股已通过福建和广东两地下属公司开单收定金来回笼资金应对交付。

与此同时,多家与此事件相涉的A股上市公司也纷纷公告澄清。

已连续两天跌停的华友钴业3月9日下午公告称,截至目前公司尚未出现被强制平仓的情况,风险可控。镍期货未来走势存在不确定性,存在可能导致公司套期保值业务出现亏损的风险。公司生产经营情况正常。

有分析机构认为,伦敦方面的镍期货市场多空力量可能发生逆转。

3月9日国内期市夜盘交易时段盘初,沪镍期货2208、2210、2211合约均跌停,跌幅均为17%,2302合约跌近17%,逼近跌停。

“现在不清楚青山控股说的筹集充足现货是指多大规模,如果是20万吨全部筹集齐,可能会给对方极大压力。即便对手方有足够的资金可接货,也意味着行情大幅拉升过程中对手方交割成本也非常大。而即便不足20万吨,达到10万吨级别的量,对手方的压力也很大,因为投机盘的离场及接盘这么大规模的现货需承受高成本和资金的重压。”李强说。

一位研究人士告诉上证报记者,退一步而言,就算青山控股真的亏损80亿美元,以青山控股2021年营收超3500亿元和全球不锈钢粗钢20%以上市占率的龙头地位来看,数百亿元利润,数十年积累,80亿美元最多影响现金流,不至于崩盘。

另一位与青山控股有往来的期货行业人士也对上海证券报记者表示,青山控股因这一事件崩溃的可能性不大。

北京华融启明风险管理技术股份有限公司执行总裁石建华对上海证券报记者表示,此次镍价暴涨事件,与2020年的“负油价事件”相似,都是市场难以预料的风险事件。总体上,企业利用传统的套保工具对冲风险都可能会遭遇逼仓、挤仓行情。这次事件带来的启示是,企业应充分了解市场交易规则,敬畏市场,善于运用多元化的风险对冲工具。

北京华融启明风险管理技术股份有限公司咨询部负责人黄奇文表示,镍价出现历史性大涨,对开展套期保值的镍产业链各个环节企业都有较大影响。企业衍生品套期保值的现金流风险是最显性和直接的风险,套期保值很可能会加剧这种风险。由于基差的影响,期现套保并不能保证完全的对冲效果。同时,现货销售和回款的滞后乃至不畅,可能并不能支持企业在衍生品上追保的需求,这将导致企业暴露现金流风险。

经此一劫,青山控股能否“留得青山在”?

■相关链接

期货套期保值

期货套期保值,是指企业通过持有与其现货市场头寸相反的期货合约,或将期货合约作为其现货市场未来要进行的交易的替代物,以期对冲价格风险的方式。

卖出套期保值,又称空头套期保值,是指套期保值者通过在期货市场建立空头头寸,预期对冲其目前持有的或者将来卖出的商品或资产的价格下跌风险的操作。

买入套期保值,又称多头套期保值,是指套期保值者通过在期货市场建立多头头寸,预期对冲其现货商品或资产空头,或者未来将买入的商品或资产的价格上涨风险的操作。

要实现“风险对冲”,必须具备以下条件:第一,期货品种及合约数量的确定应保证期货与现货头寸的价值变动大体相当。第二,期货头寸应与现货头寸相反,或作为现货市场未来要交易的替代物。第三,期货头寸持有的时间段要与现货市场承担风险的时间段对应起来。

原标题:惊魂16小时!还原青山控股被逼仓事件

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。