财联社消息,央行近日召开数字人民币研发试点工作座谈会,总结前期研发试点工作情况,安排部署下阶段工作。数字人民币再度成为关注焦点。那么数字人民币到底是什么?它与微信和支付宝有哪些区别?数字人民币的发展带动了产业链哪些新的投资机会?

数字人民币试点迎来第三次扩围

央行决定在现有试点地区基础上,增加11座城市作为数字人民币试点地区。新试点地区包括:天津市、重庆市、广东省广州市、福建省福州市和厦门市、浙江省承办亚运会的6个城市(杭州、宁波、温州、湖州、绍兴、金华)。

这是数字人民币试点第三轮扩容。此前,人民银行分两批次在“10+1”个试点地区和场景开展数字人民币试点,包括深圳、苏州、雄安、成都、上海、海南、长沙、西安、青岛、大连以及冬奥场景(北京和张家口),覆盖零售交易、生活缴费、政务服务等多个场景。

什么是数字人民币?

数字人民币,字母缩写按照国际使用惯例暂定为“e-CNY”,是由中国人民银行发行的数字形式的法定货币,主要用于满足国内零售支付需求。

与实物人民币一样,数字人民币都是央行对公众的负债,具有同等法律地位和经济价值,以国家信用为支撑,具有法偿性。

其实可以这样简单理解,数字人民币的功能和属性跟纸钞一样。只不过它的形态是数字化的,是具有价值特征的数字支付工具,并且不需要账户就能实现价值转移。

人民银行数据统计显示,截至2021年12月31日,数字人民币试点场景已超过808.51万个,累计开立个人钱包2.61亿个,交易金额875.65亿元。

数字人民币推广大势所趋

数字人民币作为数字经济时代的支付基础设施,推广大势所趋,而数字经济的持续发展也将带动数字货币市场蓬勃发展。2020年我国数字经济市场规模为39.2万亿元,同比增长9.5%,占GDP比重为38.6%,预计2026年市场规模有望突破95万亿元,数字货币将搭乘“十四五”数字经济时代发展浪潮,为产业链各环节企业带来业务增量。

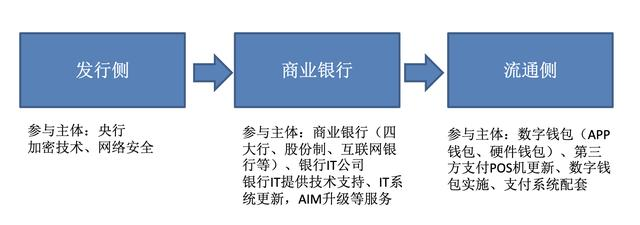

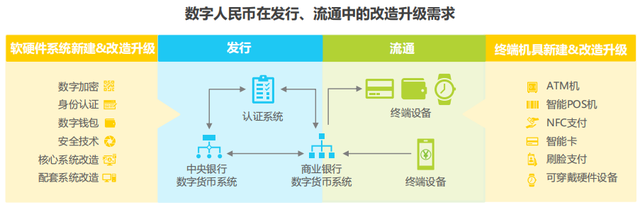

数字人民币的落地在央行发行侧需要加密技术与网络安全,银行侧需要IT系统的升级改造,ATM升级等服务;在流通环节,需要对POS机等软硬件设备升级、对数字钱包应用进行普及。将会为产业链相关企业带来业务增量。

四大行积极布局推广数字人民币

从近日六大行披露的2021年年报数据看,各家均大力进行推广和布局,但“打法”各有侧重。

作为数字人民币运营机构,工行在人民银行指导下稳妥推进试点工作,在智慧民生、数字政务、商事赋能、乡村振兴、同业代理等领域已经成功试点一批应用场景,形成了全面的个人和对公数字人民币钱包产品体系,联合中国移动等合作伙伴在sim卡、5G、智能合约等领域开展业务创新,携手数十家同业共建数字人民币生态体系。

建行年报显示,该行参加多地数字人民币红包活动,组织开展系列惠客活动,邀请客户参与数字人民币试点测试;并与多家股份行、城商行、农商行开展数字人民币领域合作,部署对公数字人民币钱包,实现数字钱包收款、转账及查询服务。

农行在雄安新区设立了金融科技创新中心,开展金融科技前沿领域研究和应用推广。同时,建立数字人民币工程办公室,加强数字人民币研发应用专业力量。

作为北京冬奥会、冬残奥会唯一银行合作伙伴,中行则承担冬奥安保红线内数字人民币试点服务工作,为北京冬奥会短期来华人士提供账户开户、移动支付、本外币现金、数字人民币、境外银行卡境内受理等多项服务。

相比支付宝、微信支付,数字人民币优势明显

当下,很多人习惯使用微信、支付宝等线上支付工具。而数字人民币有啥不一样呢?会带来哪些新体验?

首先,在定位上,数字人民币支付与微信支付、支付宝之间有着本质的区别。数字人民币替代于M0货币的数字人民币,有着高于国内其他任意种数字货币的法定地位,在支付条件允许的情况下,任何人和机构都不能拒收。

在使用体验上,支付宝、微信支付等在线支付方式,首先需要绑定银行卡,然后每一笔交易都需通过银行间系统实现底层账目清算,但数字人民币并不需要这些流程。因为它属于最基础的货币形态,直接存在于国家金融系统内部。

其次,使用数字人民币无需连接网络。现在我们进行线上支付的时候,都必须要事先连接4G/5G网络才能够使用,如果网络不好,是没有办法完成线上支付的。

而数字人民币则不用受到网络的限制,即使没有网络,或者是网络不好的地方,也可以做到快捷支付。

另外,在深圳、苏州、成都、上海、长沙、西安、海南、大连等一二批试点城市,上游新闻记者梳理网友反馈看到,还具有“提现、跨行转账不需要手续费”“实现时秒到账,无需等银行T+1日轧差清算”“更保护隐私,满足匿名支付需求”等等优点。

用户习惯、市场格局或迎重塑,场景应用商业潜力大

数字人民币按照载体分为软钱包和硬钱包。

数字人民币软钱包:作为支付流量入口,应用场景不断丰富,使用体验逐渐接近现行电子支付工具,作为支付流量入口可助力商业银行拓展零售端支付市场份额,商业银行也有望围绕数字人民币支付入口推广更多的增值服务。

数字人民币硬钱包:基于安全芯片等技术实现数字人民币相关功能,依托 IC 卡、手机终端、可穿戴设备、物联网设备等为用户提供服务。

考虑到老年人对手机移动支付使用的学习成本,以及文创内容等个性化要素在卡式硬钱包上的呈现,可以说,数字人民币将是电子支付的一种重要的补充形式。数字人民币硬钱包的商业机遇值得期待,社保卡等“一卡多应用”结合数字人民币硬件钱包功能有望带来投资机遇。

中信证券认为,无论是卡式、手机终端、可穿戴设备还是其他硬钱包形态,均存在重塑用户使用习惯、移动支付市场格局的机遇,相应制造商、服务商均存在动力入局参与以争取把握新的流量入口和运营场景,各类主体的积极参与将为数字人民币的推广和应用带来更多想象空间。

催生哪些新的投资机会?

数字人民币带动的产业非常广泛,数字人民币的落地在央行发行方面,需要加密技术与网络安全,商业银行管理服务方面IT系统需要升级改造,ATM需要升级相关服务;在流通环节,需要对POS机等软硬件设备升级、对数字钱包应用进行普及。

数字人民币银行端支付环节涉及ATM机、开卡机、办证机等机器的更换,原有机器将新增数字人民币功能,对应市场空间约为227亿元。商户端支付环节涉及带有数字人民币功能POS机等机器,市场空间约为307亿元。中游发行环节涉及银行IT解决方案、数字硬钱包等,市场空间约为428亿元。

产业链上游

货币加密是基础。数据安全无论是在央行、商业银行还是用户层面都是构建数字货币体系的重中之重。一方面,加密技术使得数字货币的使用成为可能;另一方面,数字货币的重要特征“双离线支付”依赖于加密技术。

代表性公司有:1.硬件方面:广电运通、御银股份、聚龙股份、新大陆;2.安全方面:卫士通、格尔软件、数字认证。

产业链中游

商业银行受央行委托向公众提供法定数字货币存取等服务,并与中央银行一起参与法定数字货币发行、流通。因此在双层运营体系下,商业银行作为重要组成部分,其系统将迎来大量新建与改造需求。

代表性公司有:科蓝软件、天阳科技、南天信息、高伟达、宇信科技、长亮科技、京北方、恒生电子。

产业链下游

目前,大多数正在使用的 POS 机都不具备离线支付的功能,因此终端支付机更新将会为支付软硬件开发和运维带来一个可观的市场空间。

代表性公司有:拉卡拉、新大陆、飞天诚信、海联金惠。

原标题:数字人民币试点迎来第三次扩围,催生哪些新的投资机会?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。