中国基金报微信公号消息,大家2022年的第一天好哇,基金君先祝大家2022年的投资能够涨不停!

来看看2021年最后一天,财政部跟央行都放了什么大招!

资本家慌了?财政部:持有股票等权益性投资的“这类人”,一律适用查账征收方式计征个人所得税

31日,资本圈被一条财政部的消息刷屏了!

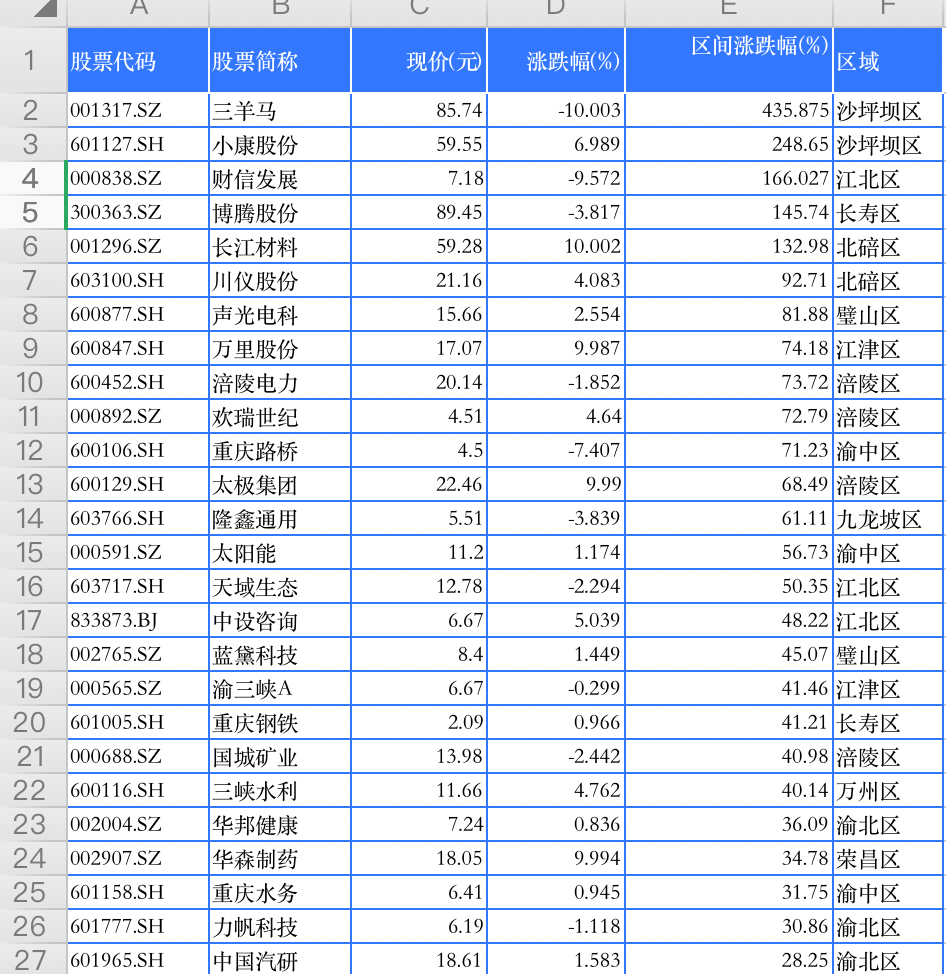

12月31日,财政部、税务总局发布《关于权益性投资经营所得个人所得税征收管理的公告》称,自2022年1月1日起,持有股权、股票、合伙企业财产份额等权益性投资的个人独资企业、合伙企业(以下简称独资合伙企业),一律适用查账征收方式计征个人所得税。

原文如下:

为贯彻落实中央办公厅、国务院办公厅《关于进一步深化税收征管改革的意见》有关要求,深化“放管服”改革,现就权益性投资经营所得个人所得税征收管理有关问题公告如下:

一、持有股权、股票、合伙企业财产份额等权益性投资的个人独资企业、合伙企业(以下简称独资合伙企业),一律适用查账征收方式计征个人所得税。

二、独资合伙企业应自持有上述权益性投资之日起30日内,主动向税务机关报送持有权益性投资的情况;公告实施前独资合伙企业已持有权益性投资的,应当在2022年1月30日前向税务机关报送持有权益性投资的情况。税务机关接到核定征收独资合伙企业报送持有权益性投资情况的,调整其征收方式为查账征收。

三、各级财政、税务部门应做好服务辅导工作,积极引导独资合伙企业建立健全账簿、完善会计核算和财务管理制度、如实申报纳税。独资合伙企业未如实报送持有权益性投资情况的,依据税收征收管理法相关规定处理。

四、本公告自2022年1月1日起施行。

消息出来之后,很多股民吓了一大跳!还以为投资者个人炒股收入要征税了。其实不然,这个跟散户炒股没啥关系。指的是个人独资、合伙企业,不是个人投资者!

有分析认为,部分独资,合伙企业突击入股上市公司然后减持大获其利,这帮人获得的利润确实该征收重税!

有专家分析称,像网络主播偷逃税案例中,常见的一种手法正是为了躲避工资薪金、劳务报酬的个税,通过设立独资合伙企业,将收入性质转换为经营所得个税,然后通过核定征税方式,大幅降低税负,实现偷逃税。

针对规模比较小的企业,比如常见的个人独资企业或合伙企业这类非法人企业,很可能自己没有建账能力,会计核算不健全,雇不起也不愿意花钱雇专业的财务人员甚至都不愿意找个代理记账,基于这种情况,为了方便征管才有了核定征收的政策。

据介绍,核定征收简单的来说相当1个亿的收入税负率一下子从两位数降低到3.5%左右。

而对不少独资合伙企业来说,核定征税的税负相比查账征税税负大幅降低,这也是高收入者避税常见的手法。实际上这些独资合伙企业具备建账能力。

高收入者通过独资合伙企业的核定征税方式来“避税”,并非限于文娱行业。历史上,出现的不少通过独资合伙企业转让股权等权益性投资适用核定征收的方法,来降低股权等权益性投资交易的所得税负

专家分析称,原来很多独资合伙企业,都是采用核定征收,本身就大大减轻了税收负担,而一般像股权转让等权益性投资,收益数额非常大,这种情况下再享受核定征收的政策,显然不利于税收公平,不利于调节高收入人群的收入分配。

今年9月,税务总局发布《通知》,要求进一步加强文娱领域从业人员税收管理,其中要求进一步加强文娱领域从业人员日常税收管理,对明星艺人、网络主播成立的个人工作室和企业,要辅导其依法依规建账建制,并采用查账征收方式申报纳税。

央行等7部门进一步规范金融产品网络营销

12月31日,中国人民银行等7部门就《金融产品网络营销管理办法(征求意见稿)》公开征求意见。《征求意见稿》要求,通过直播、自媒体账号、互联网群组等新型网络渠道营销金融产品,营销人员应当为金融机构从业人员并具备相关金融从业资质。

第三方互联网平台经营者在网站、移动互联网应用程序、小程序、自媒体名称中使用“金融”“交易所”“交易中心”“信托公司”“理财”“财富管理”“财富投资管理”“股权众筹”“贷款”“资产管理”“支付”“清算”“征信”“信用评级”“外汇(汇兑、结售汇、货币兑换)”等金融相关字样或者内容,应当取得相应金融业务资质或金融信息服务业务资质。

其中,征求意见稿有这些重点内容。

1、任何机构和个人不得为非法金融活动提供网络营销服务

任何机构和个人不得为非法金融活动提供网络营销服务,包括但不限于非法集资、非法发行证券、非法放贷、非法荐股荐基、虚拟货币交易、外汇按金交易等;不得为私募类资产管理产品、非公开发行证券等金融产品开展面向不特定对象的网络营销。

2、网络营销宣传不得含有以下内容:

(一)虚假、欺诈或引人误解的内容;

(二)引用不真实、不准确或未经核实的数据和资料;

(三)明示或暗示资产管理产品保本、承诺收益、限定损失金额或比例;

(四)夸大保险责任或保险产品收益,将保险产品收益与存款、资产管理产品等金融产品简单类比;

(五)利用国务院金融管理部门的审核或备案为金融产品提供增信保证;

法律法规、规章和规范性文件禁止的其他内容。

3、分区展示

对于存款、贷款、资产管理产品、保险、支付、贵金属等不同类别、不同风险等级的金融产品,应当分别设立宣传展示专区。

4、营销人员应当为金融机构从业人员并具备相关金融从业资质

通过直播、自媒体账号、互联网群组等新型网络渠道营销金融产品,营销人员应当为金融机构从业人员并具备相关金融从业资质。金融机构应当加强事前审核,指定合规人员审看直播或访问相关自媒体账号、互联网群组;加强营销行为可回溯管理,保存有关视频、音频、图文资料以供查验。

5、这类人不许代言

不得利用学术机构、行业协会、专业人士的名义或者形象作推荐、证明。

金融机构应当遵守金融管理部门有关规定,不得利用演艺明星的名义或形象作推荐、证明。

6、金融相关字样的互联网名称也不能滥用了

第三方互联网平台经营者在网站、移动互联网应用程序、小程序、自媒体名称中使用“金融”“交易所”“交易中心”“信托公司”“理财”“财富管理”“财富投资管理”“股权众筹”“贷款”“资产管理”“支付”“清算”“征信”“信用评级”“外汇(汇兑、结售汇、货币兑换)”等金融相关字样或者内容,应当取得相应金融业务资质或金融信息服务业务资质。

7、禁止骚扰性营销

开展营销宣传不得影响他人正常使用互联网和移动终端。以弹出页面等形式开展营销的,应当显著标明关闭标志,确保一键关闭。不得欺骗、误导用户点击金融产品营销内容。

8、制定《办法》是落实党中央关于反垄断和防止资本无序扩张决策部署的重要举措。

随着数字经济的蓬勃发展,社会生产生活方式正由生产导向转变为需求导向,客户与数据资源成为数字经济时代实施垄断的重要凭借。部分互联网平台企业利用线上场景和触达客户的优势通过参控股金融机构或与金融机构合作开展金融业务,在金融产品营销方面存在一些违规问题,侵害金融消费者权益,排斥和限制公平竞争,亟需制定政策制度规范金融产品网络营销行为。

9、制定《办法》是贯彻以人民为中心理念的必然要求。

从近年来互联网金融监管实践看,向金融消费者销售违法违规的金融产品,或诱导金融消费者购买和其财务状况、风险承担能力不相匹配的金融产品等问题较为突出,侵害人民群众财产安全。防范和处置相关风险关乎金融消费者切身利益,必须从金融产品营销这一源头环节加强对金融机构、互联网平台企业的监管。

10、制定《办法》是完善互联网金融监管制度的迫切需要。

近年来,金融管理部门不断探索加强对金融产品网络营销的监管,相关行为规范和管理措施散见于互联网贷款、互联网保险、互联网基金销售等领域的监管制度中,目前还缺乏相对系统的、统一的管理制度。另外,互联网平台与金融机构合作开展金融业务,主要是提供金融产品营销和客户个人信用信息两方面服务,新出台的《征信业务管理办法》已将个人信用信息服务纳入监管范围,目前需要进一步对网络营销加强监管,完成制度拼图。

原标题:财政部放大招:"资本家"这回颤抖了!持有股票"这类人 一律查账征收个人所得税!央行也动手:不得利用演艺明星推荐金融产品

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。