第一财经消息,过去一周,风险情绪有所回归。随着美元指数涨势缓和,在岸人民币对美元上周五一度飙升近千点,中国央行超预期大手笔下调5年期LPR(贷款报价利率)15个基点,更刺激A股、港股和汇率等中国资产大涨。

截至5月20日16:30,在岸人民币对美元收盘报6.6740,较上一交易日上涨938个基点,周内涨1090个基点。

更值得一提的是,截至收盘,离岸人民币和在岸人民币的价差也收窄到42个基点,早前贬值预期最强之际,离岸市场空头头寸积累,价差一度飙升至400个基点附近。离岸人民币年内最弱曾摸至6.8386,在岸人民币则为6.8127,累计贬值幅度一度为5000基点。

“5年期LPR意外大降15个基点,提振了市场的风险情绪,也提振了人民币。”某外资行外汇交易员告诉记者,“预计后续要继续观察外资流出情况、出口冲击对贸易顺差的潜在影响,以及美元的后续强度。我们认为美元/人民币可能会走出W形。”

瑞银财富管理投资总监办公室最新观点提及,“全国政协召开的‘推动数字经济持续健康发展’专题协商会,释放出积极的监管信号,再次表达了对希望赴美上市公司的支持,对中概股而言是正面信号”。与多数机构类似,该机构也预计政府将会实施更重大的宏观政策支持,包括人民银行年内或再降准一至两次,中期借贷便利(MLF)利率再下调10至20BP,并将增加再贷款和放松信贷。

未来,决定人民币汇率走向的关键因素是经济基本面、贸易顺差的变化、国际资金对中国股债的布局、海外量化紧缩(QE)进程等。

过去一周,北向资金净流入A股150亿元,但年初至今仍呈净流出状态(-124.95亿元)。“虽然风险情绪出现好转,但我们觉得还不够,未来在进一步加仓中国股市前,需要关注政策发力成效。”某大型国际资管机构的投资经理对记者透露。

中金公司首席策略分析师王汉锋近期表示:“市场环境依然有一定挑战,后续更多上升空间则需要更多积极的基本面催化剂。尤其是盈利预期的环比改善可能较为重要,在国内‘稳增长’加码和海外增速下行的背景下,未来重点关注国内基本面的疫后修复力度,重点包括房地产、消费需求等。”

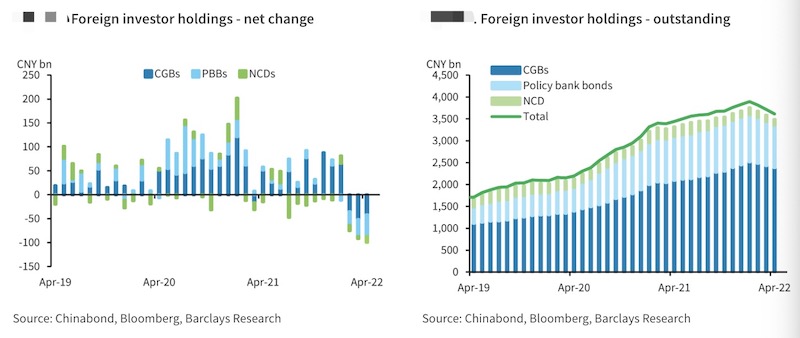

就债市而言,从今年2月开始,境外投资者便持续减持人民币债券。到4月底,累计减持近3000亿元。

虽然数据尚未发布,但多位机构人士对记者表示,这一趋势在5月仍在持续,减持的主要标的是政策性金融债。“5月的前两周,国债和政策性金融债的资金流出总额约为412亿元。”巴克莱中国宏观、外汇策略师张蒙对记者表示。境外投资者卖出的原因可能是“去风险”行为(derisking)。这主要受到一系列因素驱动,包括外汇损失(人民币贬值)、对久期和套息的预期持续减弱等。

来源:巴克莱

“我们预计这一流出速度不会一直在下半年持续,因为大部分的存量反映了储备管理机构、主权财富基金和被动指数的持仓(长期投资者)。富时罗素WGBI指数纳入带来的相关资金流入将继续提供缓冲,截至2024年第四季度,每个季度预计都会有约100亿美元流入中国国债。”张蒙称。

出口方面,以美元计,4月份出口同比增长3.9%(环比下降0.9%),3月为同比增长14.7%,1~2月同比增速为16.4%。进口同比持平,这使得贸易顺差维持在511.2亿美元的高位。未来出口会否继续放缓也备受关注。

目前,在美国通胀居高不下的背景下,外界对于301关税取消的预期亦高涨。美国贸易代表办公室5月3日宣布,四年前依据所谓“301调查”结果对中国输美商品加征关税的两项行动将分别于今年7月6日和8月23日结束。

野村中国首席经济学家陆挺对记者表示,温和的关税减免是可能的,取消关税将对中国出口有利。不过他也提及,更需要关注疫情对于出口的影响。

“最新一波奥密克戎变异毒株导致包括上海在内的沿海地区采取封控措施,并出现部分物流中断,可能会影响出口。”陆挺提及,目前国外的消费从耐用品转向服务,耐用品需求有所下降。同时,主要经济体财政刺激力度减弱,对其他地区的新出口订单减少。个人防护装备(PPE)和在家办公(WFH)产品是过去两年中国出口强劲的主要推动因素,目前势头开始减弱。在PPE相关产品方面,纺织纱线和面料产品(包括口罩)和医疗器械(包括呼吸机)4月同比增速分别为0.9%和-10.2%,3月分别为22.2%和4.9%。

此外,4月美国CPI同比增速8.3%,时隔8个月首次环比下行,显示通胀见顶回落,但通胀压力缓解幅度仍不及预期。市场酝酿较多加息提速预期。

不过,美联储鹰派代表、圣路易斯联储主席布拉德上周五接受采访时表示,美联储处在未来几次会议上加息50个基点的轨道上。他再次重申不久前支持一次性加息50个基点对抗通胀的立场,而非此前声称的大幅加息75个基点。这对市场来说是一个明确的信号,美元指数升势受阻。

截至20日收盘,美元指数报103.0334点,较近日高点104.7536点有所回落。

原标题:人民币暴力拉升近千点,交易情绪大逆转?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。