上海证券报消息,开年首周,基金发行遇冷,基金公司自购频率却在加大。

数据显示,按2022年已公告自购的基金来看,累计金额已达数亿元,其中有不少明星基金经理的身影,包括汇丰晋信基金经理陆彬、上投摩根基金经理杜猛等。

发行遇冷 基金经理纷纷自购

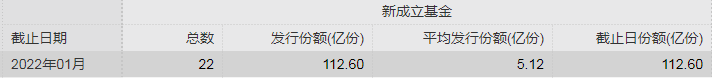

新年伊始的市场调整,令基金发行蒙上了一层阴影。Wind数据显示,按成立日计算,截至1月10日,今年来已成立的基金总募集额为112.6亿元,不到去年同期的十分之一;同时,平均发行额度也仅有5.12亿元,与去年同期约45亿元的水平相去甚远。

“市场总是好发不好做,好做不好发。今年开市就遇上大跌,基金发行转难,去年绩优的一些明星基金经理发的新基金也没有想象中那么火,一些耳熟能详的名字,首发当日甚至只募到几亿元。”有渠道人士透露。

然而,在不佳的发行环境下,公私募基金对未来投资的信心似乎不减。私募排排网最新数据显示,2022年1月融智·中国对冲基金经理A股信心指数环比提升2.55个百分点,私募基金经理信心指数继2021年1月后再创新高。

“A股市场已经三年连阳,如今先跌出些空间,反而有利于后续新基金的入场布局。”沪上某基金经理说。

在发行遇冷叠加基金经理信心不减的情况下,基金开年来频频自购,目前自购额已达数亿元,不少明星基金经理也下场力挺新基金发行。

比如,汇丰晋信基金近日发布的公告显示,2020年的股基冠军陆彬及其投研团队自掏腰包600万元认购新发基金汇丰晋信研究精选,同时,汇丰晋信基金公司的管理团队(不含陆彬)也出资720万元自购该产品,合计1320万元。

同样发起自购的,还有上投摩根沃享远见一年持有的拟任基金经理杜猛、中邮兴荣价值一年持有拟任基金经理国晓雯等等知名基金经理。

自购基金能否跟风买?

那么,明星基金经理自购的基金就一定适合投资者吗?

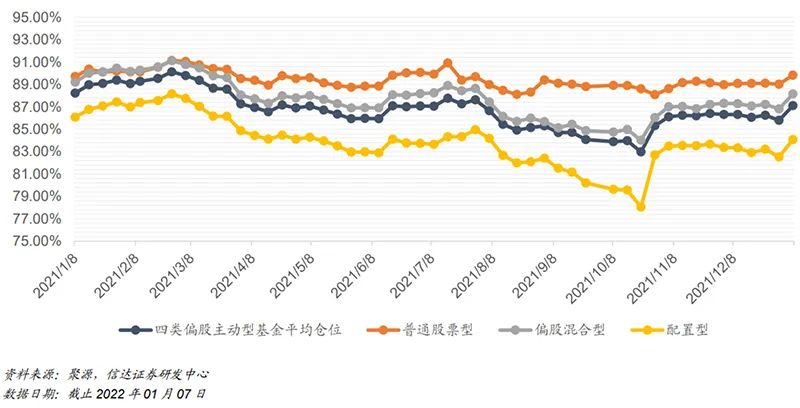

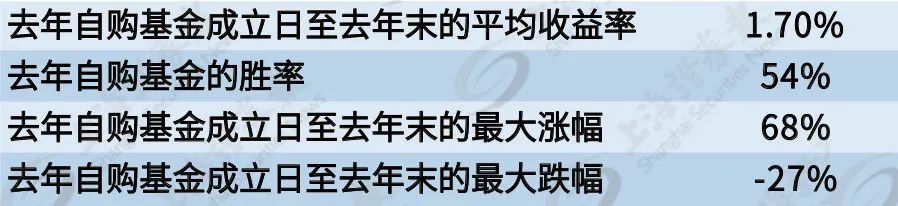

Wind数据显示,去年成立并被自购的次新基金中,成立日至去年末的平均收益率为1.7%,自购基金获得正收益的占比为54%,其中,收益率最高达到了68%,亏损最多的为27%。

去年成立的自购基金情况 图片来源:上海证券报

基金业人士提示,自购行为释放出的“信心”信号,可供投资者作为一种决策参考,但投资者还应结合基金经理的风格和过往业绩等相关因素综合考虑,不能简单认为自购基金就一定能赚钱。

明星基金经理后市依然乐观

一些近日宣布自购的明星基金经理直言,对今年的市场依然乐观。

上投摩根基金公告显示,基于对中国资本市场长期健康稳定发展和公司主动投资管理能力的信心,本着与广大投资者风险共担、利益共享的原则,杜猛拟于募集期内出资500万元认购该基金。

杜猛表示,波动是资本市场的常态,他对今年股市仍然是相对乐观的,短期的调整或带来高景气板块中优质个股的长线布局良机。同时,他认为,今年市场机会预计会更加均衡,除了新能源之外,半导体、消费、医药甚至港股中的互联网公司都会有自下而上的机会。

国晓雯也认为,目前流动性政策整体依然偏宽松,且在经济数据较差的背景下,宽松程度有望超预期,也非常有利于股票估值的扩张。总体看,虽然今年市场难以出现大的整体性机会,但也不存在大幅下跌的风险,她会继续重点关注高景气投资方向。

对于未来的投资方向,陆彬表示,将从四个方向寻找机会。首先是核心资产,这方面仍以电动车为代表的新能源行业投资机会为主,同时需密切关注估值风险;其次是指数权重股中的低估值价值类,包括估值和机构配置处于历史低位大金融、大地产行业;再次是PEG成长类标的,尤其是高端装备、新材料和TMT中部分细分领域为代表,比如计算机、环保设备、汽车电子、新材料和具有技术壁垒的军工偏民用企业等;最后是周期类,后续机会或主要来源于“碳中和”和“农业”。

原标题:猛砸数亿元!陆彬、杜猛、国晓雯等明星基金经理出手自购了……

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。