财联社消息,近期主要发达经济体宏观政策转向触发全球资产价格震荡调整,而人民币资产的避险资产属性日渐强化。数据显示,今年1月,境外机构净增持我国主要品种债券超过500亿元,国债仍是配置首选,1月末外资持有量已超2.5万亿元。

“全球央行和国际投资者将继续增持中国债市,预计2022年外资流入中国债市的规模将在7000-8000亿人民币左右。”渣打银行中国宏观策略主管刘洁表示,中国债市表现将继续优于全球其他债券市场,主要源于三大原因:一是中国债券收益率仍然相对较高;二是中国相对宽松的货币政策;三是中国强劲的国际收支带来的人民币稳定的货币展望。

近期,中美10年期国债利差从前期走阔转向收窄,是否影响我国人民币资产吸引力引发关注。业内人士认为,外资持续加码我国债市的主要驱动力仍是优秀的经济基本面,叠加货币政策较海外央行趋于宽松,预计利差收窄对于外资配置热度的影响基本无虞。

境外机构国债持有量突破2.5万亿

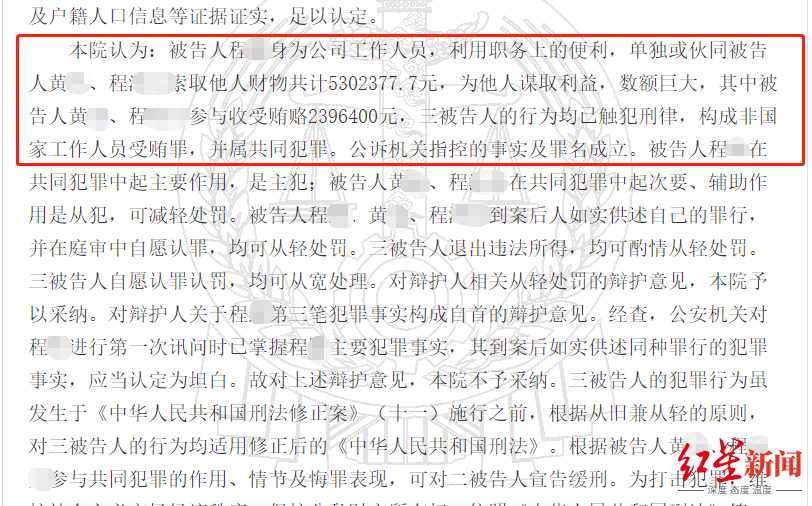

中债登披露数据显示,截至2022年1月末,境外机构合计持有我国主要品种债券超过3.7万亿元,较上年末净增持500.89亿元。其中,国债持有量约为2.52万亿元,较上年末净增持656.82亿元,在境外机构合计持有量中的占比上行至67.99%。

恒生银行(中国)首席经济学家王丹对财联社记者表示,由于中国与其他发达经济体在经济、金融周期上有所错位,中国金融市场相对比较稳定。同时,中国国债市场比较稳定、体量大,宏观经济预测前景远好于其他新兴市场国家,是全球资产配置中非常好的分散风险标的。

“在全球货币政策分化的背景下,一些全球投资者,特别是多头策略为主的投资者,正在把资产从G10市场转向中国市场。”刘洁认为,持续增持的主要驱动力包括去年以来中国债市的出色表现、市场对于中国债市表现持续优于其他市场的预期、以及中国债市逐步纳入富时全球政府债券指数(WGBI)所带来的被动资金。

王丹亦表示,国际金融机构逐步将中国证券纳入全球指数,直接拉动了资本流入,因为境外资管公司跟踪指数进行被动配置是最主要的投资方式。迄今为止,全球三大主流固收基准指数和主要股指均已纳入中国证券,并逐步提高中国权重。

刘洁补充称,另一个相对较小的积极因素在于特别提款权(SDR)的货币权重将于今年7月进行重估。由于人民币计价贸易的活跃和中国占全球贸易份额的提升,预计国际货币基金组织(IMF)在此次SDR货币权重的调整中会提高人民币的权重,这将进一步提升人民币作为全球储备货币的地位,并使一些根据SDR权重进行资产配置的机构(比如多边国际机构)提高对人民币资产的配置。

外资视角:股市或迎复苏 债市持续优异

财联社记者注意到,近段时间看多我国股债两市的外资机构不在少数。

贝莱德最新一期全球投资周报显示,将继续适度超配中国股票,原因在于政策有望稍微放宽,预计监管将会持续,但力度不会加强。同时,由于中国货币政策有望放宽,加之利率相对稳定及可提供潜在收益,预计将提升中国国债吸引力,因此也将超配中国国债。

“在中国看到更多乐观的理由,各行业普遍复苏的迹象显而易见。固定资产投资的再次加速特别强劲,尤其是制造业与基础设施方面的投资支出正在回升,信贷情况也在持续改善。”瑞士百达资产管理公司(Pictet AM)首席策略师Luca Paolini近日撰文指出,该机构2月投资观点显示,对A股市场的评级上调为“增持”,中国国债则是唯一“增持”的固定收益类投资标的。

Luca Paolini的核心观点是:“A股将在虎年复苏(Chinese revival in the Year of Tiger)。”他分析称,虽然A股市场经历了具有挑战性的2021年,但随着步入虎年,市场前景与领先指标正在持续改善,尤其是中国信贷脉冲(即信贷增量占GDP的比例)的提升非常重要,因为这一指标往往预示着经济增速的加快。

从债市来看,Luca Paolini表示,美联储应对通胀持续上升的强硬态度,以及接近充分就业的迹象表明,债券收益率正面临上行压力,使得所在机构对于固收类投资标的的配置比重普遍较低,但由于美联储政策“踩下刹车”,而中国央行的政策正变得愈加宽松,因此目前仍在增持中国国债。

“不应低估监管层稳增长的决心,A股市场有望迎来金融,周期和交通运输等低估值板块的估值修复。”渣打中国财富管理部首席投资策略师王昕杰对财联社记者表示,近期回调的高端制造板块,如新能源汽车,半导体等,有望在大跌之后迎来结构性反弹的机会,但仍需静待“信用数据的企稳”与“美联储加息路径逐渐清晰”两大因素。

瑞银全球金融市场部中国主管房东明此前表示,“海外流动性进入A股市场是大势所趋,无论是通过QIFF,还是沪深港通,或者从相对比较低频的数据来看,都在支撑这个趋势。我们初步预估2022年外资流入A股可能达3000亿元,若维持去年稳定的开放节奏以及资本市场的整体运作较好,最终很有可能超出这个数字”。

中美国债利差收窄对外资配置影响有限

近期,全球多个主要央行加快紧缩步伐,10年期美债收益率攀升至2%大关,而10年期国债中美利差由2021年11月末的150BP回落至当前的80BP至90BP区间内。

星展银行投资策略分析师倪嘉洁认为,美国利率上升主要因素在于通胀。继2008年次贷危机之后,全球央行积极采取量化宽松政策。此后,全球债券收益率在长达10年的时间里连续下降。在疫情期间,为保持市场流动性,利率仍维持低位,直至疫情过后经济开始复苏,通胀开始高企,利率逐渐走高。

王丹表示,从微观市场来看,美联储采取加息,除中国以外的市场,风险资产和无风险资产都出现大幅下跌,而且预期该下行趋势会震荡持续全年。

“预计中美利差收窄会抑制一部分套利行为,同时中美的通胀率会在第二、第三季度影响中美长债收益率上行,从而影响债券资产价格。”首都银行(中国)金融市场部相关负责人对财联社记者表示,因此在债券投资策略上,建议及时运用利率和汇率衍生品做好利率风险及汇率风险的对冲,同时关注债券投资组合中久期调整策略的灵活变化。

国泰君安固收首席分析师覃汉认为,中美利差并不是影响外资购债行为的唯一因素。全球政府债券利率飙升的背景下,人民币债券反而可以起到分散美元、欧元等外币资产估值风险的作用。

原标题:外资巨头“超配”人民币资产热情不减 中美利差收窄无碍其继续看好中国股市、债市

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。