东方财富网消息,今日(3月2日)沪深两市全线低开,盘初迅速下挫,呈现脉冲式下行态势,随后维持低位震荡格局,弱势一览无遗。

从盘面上来看,轻指数重个股行情延续,行业与概念板块涨跌不一,油气板块霸气护盘,港口、中药等板块涨幅靠前。在港口航运板块方面,截至发稿,锦州港涨停,厦门港务、安通控股、辽港股份等涨幅靠前;在中药板块方面,紫鑫药业涨停,康缘药业、陇神戎发、华润三九等多股纷纷跟涨。此外,房地产、农业、煤炭等标的也表现突出,局部赚钱效应仍存。

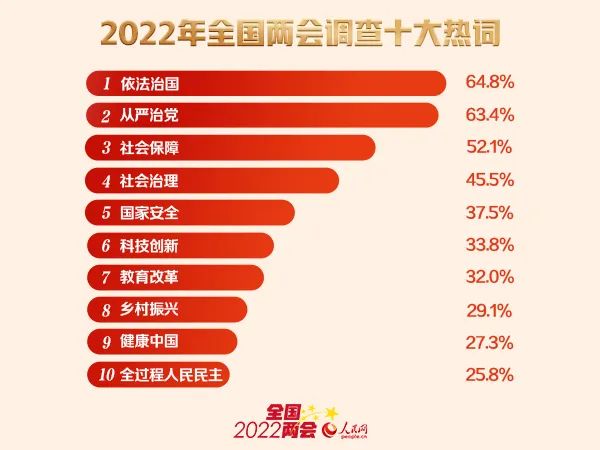

中原证券表示,未来俄乌局势对A股市场的影响可能会逐步弱化,投资者讲更加关注国内因素的影响,全国两会召开在即,建议投资者密切关注政策面、资金面以及外盘的变化情况。

在当前A股热点分散,板块轮动加剧背景之下,隐藏了可能的投资机会,精选部分机构研报,我们来一起看看到底有哪些主题,可供参考。

【主题一】中药

长城国瑞证券指出,估值处于历史底部区域,当前医药行业投资价值凸显,建议加大行业的配置比重,关注六个方面的投资机会:一是2021年年报、2022年一季报业绩披露在即,关注年报和一季报业绩有望高增长或超预期的优质标的;二是随着《“十四五”医药工业发展规划》正式发布,在医保控费的大前提下,创新和国际化将是未来行业的核心主线,建议关注创新驱动型公司、具有国际化能力的制药企业;三是CXO行业,CXO行业近期出现深度调整,估值处于历史底部,逆势关注订单充足且当前估值合理的公司;四是目前估值较为合理、企稳回升的药店连锁公司;五是关注消费性医疗板块,在医保控费的大背景下,具有消费属性的眼科、医美等医疗子行业拥有政策免疫性,消费升级将带动其发展;六是关注中药板块,《关于医保支持中医药传承创新发展的指导意见》的发布,表明国家对中医药传承、创新发展的决心,将给中医药行业带来积极的作用。

国盛证券表示,医药已经进入中长期的布局区间,中短期仍然是自下而上,更重“业绩估值筹码”三因素。医药调整到现在,“双高问题”得到了一定消化,虽然有很多资产短期估值难言极度便宜且短期担忧难以证伪,但从中长期来看已经进入到了配置区间。而从中短期来看,其实没有系统性的解决方案,最近整个市场筹码结构又出现了问题,我们的思路仍然是自下而上去选择个股,总结下来有三点:1)选择具备“基本面常识性估值超跌折价”的个股,换句话说,就是跌到了非理性估值区间的二阶导。2)选择“内需政策免疫”、“外需偏刚性”细分领域,这个是考虑到当下地缘政治环境和医药政策环境的综合的豁然影响,尤其是情绪上的影响。如成人二类疫苗、自主可控、国内新冠治疗药产业链、中药、康复、CDMO 等。3)因阶段性交易混沌度高,抄底时要充分考虑筹码因素。

华安证券提到,考虑到的医药行业的背景,一方面,今年集采政策持续推进落地(耗材集采、国采、联盟采等)带来的不确定性,另外,短期医药行业板块暂没看到明确的利好政策/变化,短期无上涨动力。风物长宜放眼量,很多医药公司的估值都已经到了非常合理的区间,政策带来的变动不确定性让很多投资者无从下手。我们建议今年全年的方向配置:中药(政策友好+低估值)+医疗设备(医疗基建)+科研试剂和上游等+其他方向自下而上寻找标的。

【主题二】港口航运

中邮证券表示,俄乌冲突对航运板块有提振影响,重点看好油运板块。鉴于欧洲地区对俄罗斯能源依存度较高,目前约有230万桶/天的俄罗斯原油通过管道网络向西流向波罗的海和黑海的出口终端,冲突的恶化将加大欧洲从非俄地区引入石油,加大运输成本。

另外,东证期货指出,港口是供应瓶颈所在,背后是对美国供应链问题的反映。港口问题形成的原因包括:需求暴增、劳动力紧缺和运输设备不足。劳动力紧缺和装置不足的问题短期难有好转,供应链恢复和运力改善只能静待需求回落。需求回落幅度和下降速度决定了供应的改善节奏。供应恢复过程将会非常缓慢,经测算,预计港口问题的解决至少需要半年以上时间。

此外,天风证券认为,2021年港口费率已经小幅回升,2022年有望继续回升。货物进出口需求回升,带动港口费率回升,2021年上半年上航集团和唐山港的单箱(吨)收入回升。2021年底,宁波港、上海港、广州港公告2022年开始上调集装箱费率。考虑到部分港口公司的估值较低,已经具备投资价值。推荐高股息的唐山港和盈利大幅增长的上港集团。

【主题三】油气行业

民生证券表示,地缘政治、奥密克戎影响减弱和原油库存下降是导致近期原油价格上涨的短期催化因素。其中,俄乌冲突影响市场对于全球原油供给减少的预期:俄罗斯与乌克兰的冲突由来已久,近期俄乌再次进入冲突边缘的紧张关系。由于俄罗斯在世界原油市场中占据的重要地位(据OPEC世界,2021Q4俄罗斯日均原油产量为10.8百万桶/天,占世界总产量的10%以上),市场担心俄罗斯因俄乌冲突而受到经济出口制裁,进而影响原油市场供给。其中,俄罗斯原油出口占产量占比在42%-45%左右,若俄罗斯原油出口受到制裁,则对于全球原油市场供给的影响幅度将大于5%。

光大证券认为,原油供需基本面偏紧的格局仍在持续,地缘政治局势波诡云谲,原油短期地缘政治风险溢价上升。多年来受疫情和低油价周期影响,全球油气勘探开支维持低位,我们坚定看好油气行业长期景气提升。后续重点关注OPEC+增产执行情况、俄乌对峙局势、伊核协议谈判进展、奥密克戎毒株扩散态势、疫苗接种和新冠特效药开发进展等。

中信证券指出,短期油价仍需密切关注俄乌局势及其他地缘政治因素,若俄罗斯原油、天然气出口被制裁,且伊朗原油暂未回归市场,全球油气可能陷入供应危机,油气价格不排除大幅冲高的可能性。

【主题四】农业种植

民生证券提到,USDA预测,21/22年度国际小麦的供应将仍存在缺口,全球玉米及小麦的库存消费比连续第5年下降,分别至25.0%及35.8%。此外,俄、乌两国地缘政治冲突进一步加剧了国际市场对粮食供应紧张的担忧,CBOT小麦价格创2009年来历史新高;我国谷物进口依赖度虽然较低,但仍一定程度上会通过进口成本传导的方式对国内价格形成支撑。我国高度重视粮食安全问题,转基因商业化进程正在提速。建议关注科研实力领先、具备转基因先发优势的优质种子企业(隆平高科、荃银高科)和转基因技术公司(大北农),未来将充分受益于“周期”与“成长”双重红利,市占率有望进一步提升。

中航证券表示,坚定看好民族种业前景、看好相关种业企业基本面提升。种业振兴大旗下,行业的迭代和重塑是自上而下不断落地的,是确定性很高的。“迭代”就是生物育种技术的迭代,1月转基因及基因编辑相关政策落地,支持相关品种高效审定,显示政策决心和力度。“重塑”就是行业格局的重塑,11月24日,全国种业企业扶优工作推进会中再次强调“做优做强一批具备集成创新能力、适应市场需求的种业龙头企业,打造种业振兴的骨干力量”,科研优势龙头种企会越来越突出。“自上而下”就是种业振兴大旗下从政策、制度到监管执法的落地兑现,整体行业基本面会越来越好。

交易上,我们认为虽然行业业绩兑现存在时间周期,但种业振兴是持续且确定的。兑现周期必然会带来“浮躁”资金了结,引起波动,但同时也给“长期”资金带来了逢低配置的机会。退去短期高预期的“浮沫”,并随着风格压制走向尽头,将迎来较好的交易机会。重点推荐:拥有转基因性状储备的种业龙头【隆平高科】,转基因技术领先、多条业务向好的【大北农】。

国信证券指出,2022年全球粮食市场仍将保持供需紧张,全球粮价或将继续保持景气上行,一方面利好种植及种子板块,另一方面饲料原材料成本的抬升或将加速养殖亏损,猪价周期反转蓄势加速,看好生猪板块的投资机遇。

原标题:研报精选:锦州港4连板 港口航运板块的投资逻辑曝光!抄底中药股的时机到了?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。