上海证券报消息,大手笔回购股票、债券,一众房企正用真金白银“表达”信心和决心。

据上证报记者不完全统计,今年以来,已有包括万科、碧桂园、金地集团、新城控股、旭辉集团、大名城、碧桂园服务、融创服务等超过30家涉房企业主动“护盘”——通过回购股票或债券,提振资本市场信心。其中,仅股票回购涉及资金已超过40亿元。

真金白银,房企大手笔回购股份

4月5日晚间,大名城公告称,基于对公司未来发展前景的信心和对公司投资价值的认可,为增强投资者信心,维护公司价值及股东权益,公司拟回购不低于2亿元且不超过4亿元公司股份,回购价格不超过5.76元/股,所回购股份将用于注销及出售。

此前大名城刚刚完成5447.5万股股份的回购,占公司总股本的2.2%,交易总金额约2亿元(不含交易费用)。

3月31日,万科发布公告称,公司拟自董事会审议通过回购股份方案之日起3个月内,回购不低于20亿元、不超过25亿元的公司股份,回购价格不超过18.27元/股。本次股份回购旨在维护公司价值及股东权益,回购的股份将全部用于出售。

同日,新城控股也发布公告称,公司拟以自有资金回购不低于1亿元,且不超过2亿元的公司股份,回购价格不超过41.39元/股。本次回购后的股份将注销减少公司的注册资本。

港股方面,今年1月6日至1月19日,碧桂园服务斥资逾6000万港元累计回购149.3万股公司股份,并于3月25日注销。

融创服务于今年1月4日至1月6日回购的130万股公司股份已于1月20日注销。

“此次回购公司已策划很久。”万科董秘朱旭在公司业绩推介会上表示,今年3月,公司股价在短短9个交易日内从19.5元跌到14.4元,出现了非理性下跌,当时公司就决定要启动回购以维护股价稳定,但碍于有关规定,公司只能将回购预案跟随年报提交董事会审议,在回购预案里约定股价是在董事会审议之日前30个交易日的均价,这也是为避免股价非理性下跌所作出的决定。

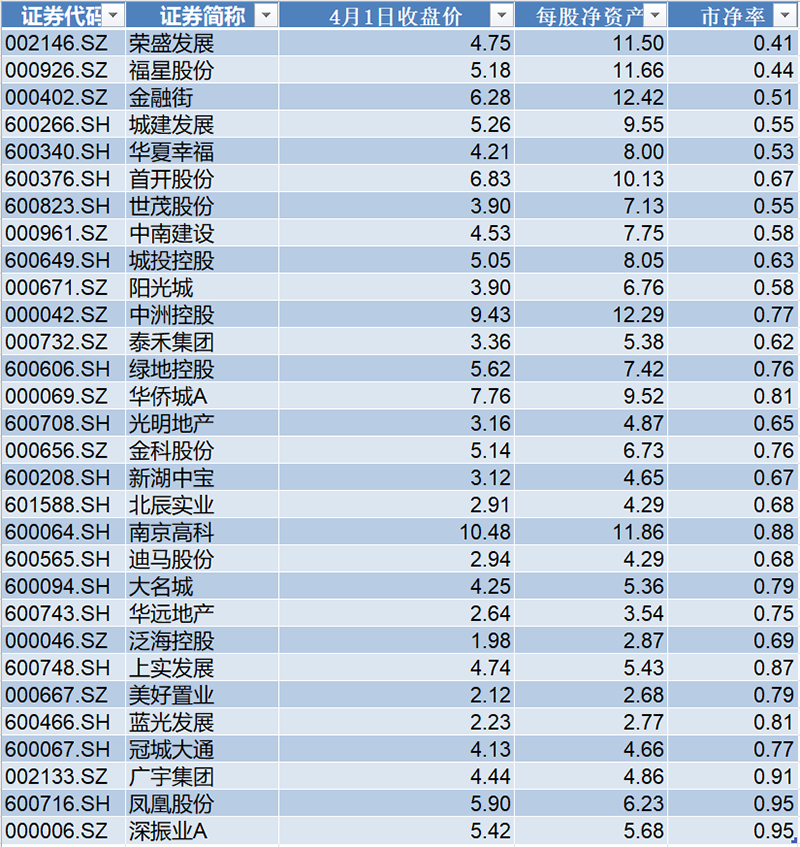

值得一提的是,当前不少地产股已经“破净”。

广东省住房政策研究中心首席研究员李宇嘉认为,对房企而言,一旦市场认为企业信用可能存在风险,就会导致公司境外融资渠道关闭,包括企业在售项目也会受到波及。

因此,房企往往通过回购股票或债券的方式向市场和投资者表达公司自身的价值以及对公司未来发展的信心。

自掏腰包,高管自购债券热情高涨

相较于公司回购股份,一批房企高管选择自掏腰包,主动回购债券,向市场传递信心。

3月26日,金地集团发布公告称,为积极维护公司债券价格的稳定,切实保护投资者利益,公司部分董事和核心管理人员将按照交易所交易规则,以市场化方式在二级市场购买本公司债券。购买主体为公司董事长凌克及部分核心管理人员,购买总规模不超过2000万元。

在金地集团之前,碧桂园、新城控股、旭辉集团等房企已抢先发力。

3月17日,碧桂园全资附属公司碧桂园地产集团有限公司公告披露,计划由公司董事莫斌、监事王增瑞以市场化方式在二级市场购买公司债券,总规模不超2000万元。

3月23日,碧桂园地产集团有限公司再发公告,公司全体董事、监事及高级管理人员将按照交易场所交易规则,以市场化方式在二级市场购买总规模不超过1亿元(含此前已公告的2000万元)公司债券。

3月19日,新城控股发布公告,公司部分董事和高级管理人员将按照交易场所交易规则,以市场化方式在二级市场购买新城控股发行的公司债券,购买总规模不超过2000万元。

3月21日,旭辉集团股份有限公司公告称,公司董事陈东彪、杨欣将按照交易场所交易规则,以市场化方式在二级市场购买公司债券,购买总规模不超过3000万元。

提前赎回,多家房企积极偿债

部分房企通过提前赎回境内外债券或票据等方式向市场传递积极信号。

自2021年12月30日至2022年3月13日,碧桂园已累计购回优先票据本金总额4570万美元,该等票据原本分别于2022年、2023年及2026年到期。

3月9日,旭辉集团公告,公司用于偿还“18旭辉01”8亿公司债的本金及累计至到期日的利息已悉数存入中登公司指定银行账户。该笔债券将于2022年3月21日到期,本次公司债偿付提前到账后,旭辉2022年公开市场需偿付的债券仅剩4月23日到期的一笔人民币境外债券。

此外,2月24日,保利发展控股集团股份有限公司、北京首都开发股份有限公司、珠海华发实业股份有限公司、重庆龙湖企业拓展有限公司、碧桂园控股有限公司等沪市房企债券发行人发布公告,披露企业近期经营状况及对未来的应对准备等信息。

“此次集中披露的房企涵盖国企、民企,虽然从披露内容看,增量信息相对有限,但不可否认,这是一种机制上的积极尝试,重在信息披露理念和形式的建立与完善,有助于提振市场信心、稳定投资预期。”一家大型债券投资机构人士说。

原标题:豪掷数十亿!一众房企高调回购股票,高管更自掏腰包买债券,看好前景还是苦“破净” 久矣?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。