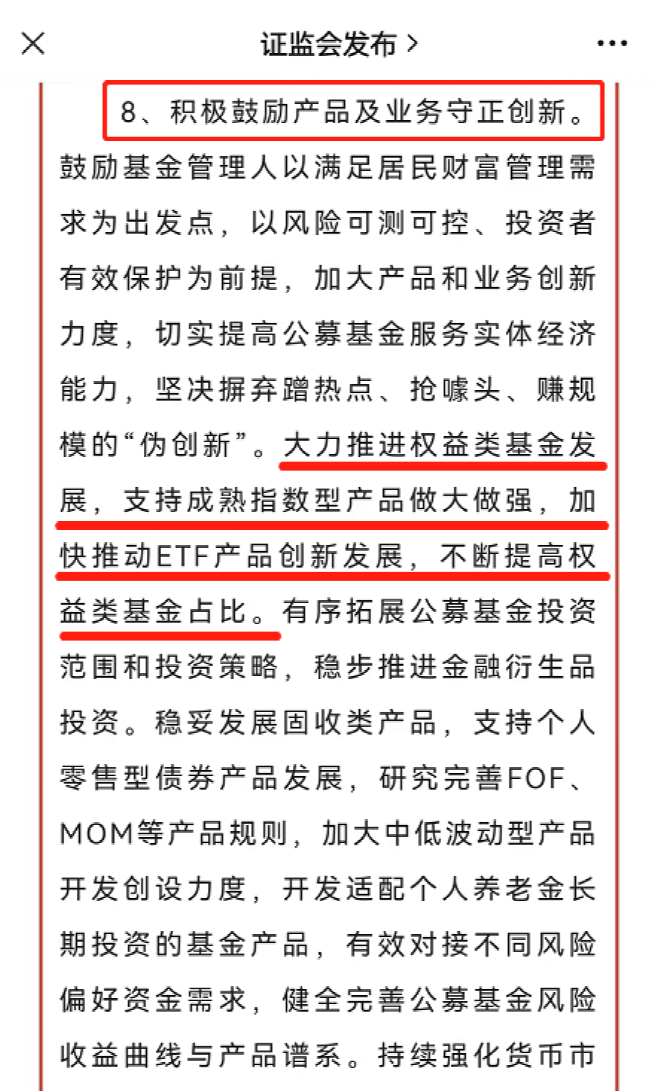

中国基金报消息,近日,证监会发布《关于加快推进公募基金行业高质量发展的意见》(以下简称《意见》),明确提出,“支持成熟指数型产品做大做强,加快推动ETF产品创新发展”,进一步激发了权益类ETF市场发展热情。

《意见》刚刚发布不久,各方就积极行动起来,基金管理人积极布局权益类ETF产品线,投资者利用ETF大举抄底,《意见》发布3个交易日更是有25只权益类指数产品获得受理或批复,这些都表明后市值得期待。

多位基金业内人士表示,“越涨越卖,越跌越买”是股票ETF产品的重要交易特征,也是机构投资者“逆向操作”的重要投资工具。随着我国以股票ETF为主力的指数型基金产品不断发展壮大,该类产品将充分发挥资本市场“稳定器”和“压舱石”功能,在平抑市场波动、维护资本市场稳定中扮演更为重要的角色。

基金公司积极布局

今年净流入资金1760亿元

近日,证监会发布《关于加快推进公募基金行业高质量发展的意见》。《意见》提出,要全面强化公募基金专业能力建设,其中提到“积极鼓励产品及业务守正创新”,并对发展权益类基金和指数型基金提出了明确要求,“大力推进权益类基金发展,支持成熟指数型产品做大做强,加快推动 ETF 产品创新发展,不断提高权益类基金占比。”

事实上,基金管理人早就积极行动起来了,据记者统计,截至4月28日,今年以来新申报的指数型基金数量就达到160只。而近期监管部门的支持力度也很大,据多家基金管理人反映,仅《意见》4月26日发布以来,就有14只权益类指数产品获得受理,11只权益类指数产品获批。

而大力发展指数基金业务,也成为多家公募基金的公司发展战略。

北京一家公募基金量化投资总监表示,无论公司的股东还是管理层,对指数业务在中国资本市场的长期发展前景都非常看好。

该总监分析,无论从海外市场指数产品的发展演变,还是国内资本市场效率提升、配置型机构资金入市,以及市场对工具性产品的需求来看,指数业务条线都是国内公募基金重要的发展方向。

而对于现阶段而言,他说,今年A股市场震荡回调,公募基金在低点发行指数型产品,可以为投资者提供“抄底工具”,新基金在市场的相对低点建仓和发行,对投资者是很好的介入时机。

而从资金的流向看,股票ETF作为指数型基金中重要投资工具,在股市大幅波动中,一直承担着平抑市场波动、维护市场稳定的功能。

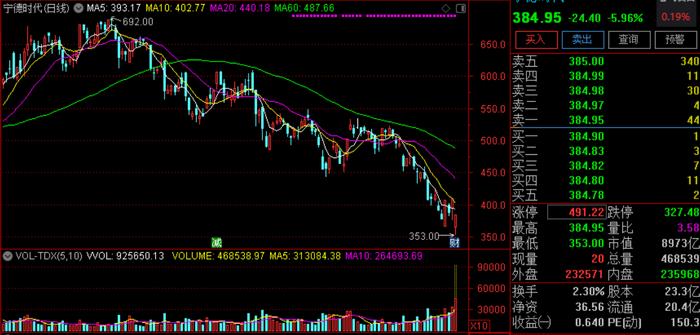

以今年为例,截至4月27日,2022年以来沪指从3600点跌到2900点,区间跌了近700点,跌幅18.72%,但是股票ETF市场却是“越跌越买”。

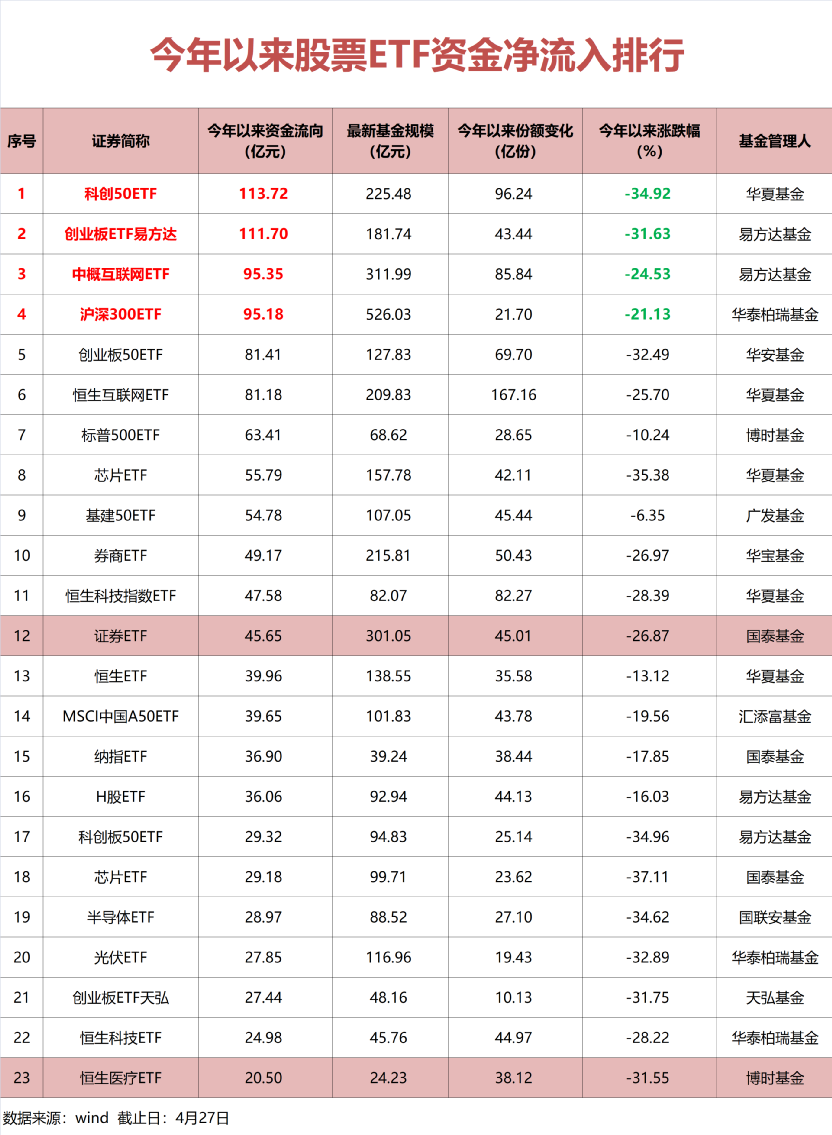

Wind数据显示,截至4月27日,全市场581只具可比数据的股票ETF产品(统计股票ETF和跨境ETF),今年以来基金份额增加1778.53亿份,按照区间成交均价测算,今年净流入资金已经多达1760亿元。

从具体投资标的看,股票ETF市场是“越跌越买”。截至4月27日,今年跌幅接近35%的华夏科创50ETF吸金最多,今年净流入资金达到114亿元;同期跌幅近32%的易方达创业板ETF,也获得112亿元资金的净买入。

另外,今年跌幅超过20%的中概互联网ETF、沪深300ETF,同期也赢得95亿元的资金青睐,在指数大跌期间受到资金的净流入。

充分发挥“稳定器”“压舱石”功能

ETF成为机构“逆向投资工具”

多位公募人士告诉记者,“越涨越卖,越跌越买”是股票ETF产品的重要交易特征。由于该类产品具备简单透明、交易便捷、分散投资等优点,往往也成为机构投资者和各类聪明资金“逆向操作”的投资工具。

针对股票ETF的上述交易特点,华南一位公募投研人士表示,股票ETF作为指数型基金的重要组成部分,也是机构投资者配置较多的品种,一直是聪明资金跟踪市场的重要投资工具。比如在2018年下半年股市大跌期间,股票ETF也是“越跌越买”,半年净流入资金达到千亿体量;而在牛市期间,该类产品也容易“越涨越卖”,出现资金的净流出,这一交易特征可以起到平抑市场波动的作用。

“今年市场大幅波动期间,国内权益 ETF持续出现资金净流入的现象,为维护资本市场稳定发挥了积极作用。”该投研人士称。

北京一位股票ETF基金经理也认为,股票ETF的交易机制,可以帮助该类产品充分发挥市场的“稳定器”和“压舱石”作用:一是股票ETF具有较强的资金承载能力,特别是股市大跌期间,可以降低集中卖出行为对个股的流动性冲击;二是股票ETF二级市场交易,并不直接影响个股的市场供需,可以为投资者提供具有流动性和有效价格的市场工具;第三,从国内市场来看,股票ETF在促进国内权益类基金发展,推动养老金等长期资金入市、落实资本市场服务实体经济战略等方面发挥了积极作用。

“对于银行理财、保险资金、养老金等专业机构资金来说,股票ETF 产品仓位透明、交易便捷、风险分散、费率较低,是配置权益类市场的较好投资工具,也是吸引中长期资金入市、提升机构投资者占比的重要产品载体。”上述北京股票ETF基金经理称。

另外,近年来央企创新驱动ETF、国企改革ETF、科创板ETF、碳中和ETF等产品相继申报和发行,在引导资金投向实体经济重点发展领域、支持国家战略落实等方面发挥了积极作用,权益类ETF也成为服务实体经济的重要工具。

而从指数型基金在权益类基金占比看,截至2022年一季度末,被动指数型基金和增强指基总规模为1.36万亿元,在权益类基金中占比为18.46%。然而,在25万亿的公募基金市场,占比也仅为5%左右。

“虽然经过了2018年至今的大发展,但目前国内指数型基金市场仍处于发展初期,ETF 规模整体偏小,成交金额也较低,而指数基金相比A股总市值约为1%,对比美国市场大约10%的占比,我国指数型基金发展仍有很大的空间。”上述北京股票ETF基金经理称。

原标题:“抄底工具”来了!3天25只权益类指数产品受理或获批,今年已经狂买1760亿

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。