券商中国消息,刚刚,又有重磅利好!

据中国证券登记结算有限责任公司17日消息,为贯彻落实国务院金融委专题会议精神,降低市场资金成本,服务实体经济健康发展,中国结算配合正在推进的货银对付(DVP)改革,自2022年4月起将股票类业务最低结算备付金缴纳比例自18%调降至16%。

有券商分析师表示,假设客户备付金均为股票类业务产生,且券商此前按照最低结算备付金缴纳比例缴纳,此次调低缴纳比例有望释放近400亿元。

2019年11月15日,中国证券登记结算有限责任公司亦对《结算备付金管理办法》进行了修订。将第九条“债券以外的其他证券品种按20%计收”修改为“债券以外的其他证券品种按18%计收”。在那之后,市场曾迎来一波非常可观的结构性行情,特别是半导体走势强劲。

在前述之消息挂出之后,券商股曾一度狂拉。A股和香港股市再现集体大涨。那么,这个利好有多大呢?分析人士认为,从此前的情况来看,这只是其中的一个动作,后续可能还有一些值得期待的利好。有券商研究机构认为,当前仍有降准降息空间,券业的转融资费率是否会再次下调,也值得观察。

刚刚,券业重磅迎来利好

据中国结算网站今日午间消息,为贯彻落实国务院金融委专题会议精神,降低市场资金成本,服务实体经济健康发展,中国结算配合正在推进的货银对付(DVP)改革,自2022年4月起将股票类业务最低结算备付金缴纳比例自18%调降至16%。

同时,为支持受新冠疫情影响较大地区经济加快恢复发展,中国结算自2022年4月起减免两网及退市公司股份证券登记费、B股及债券非交易过户费、封闭式基金分红派息手续费等部分登记结算费用,并免收注册地在天津市、内蒙古自治区、吉林省、上海市、山东省、河南省、陕西省、深圳市等地区的发行人2022年登记结算费用。

这是自2019年11月之后,又一次下调结算备付金。当年的11月15日,中国证券登记结算有限公司官网挂出一份文件。中国证券登记结算有限责任公司表示,已对《结算备付金管理办法》进行了修订。那次修订的主要内容包括调整债券以外的其他证券品种的最低备付金计收比例规定,将第九条“债券以外的其他证券品种按20%计收”修改为“债券以外的其他证券品种按18%计收”。其他调整还包括完善最低结算备付金差异化收取条款、补充全国中小企业股份转让系统市场相关结算备付金收取相关规定等。

在那之后,市场走出了一波非常可观的结构性行情,科创板和半导体的涨幅在随后的两个月较大。那么,这个利好究竟有多大呢?

结算备付金是作为结算参与人存放于其在中国证券登记结算公司开立的资金交收账户中,用于完成证券交易及非交易结算的资金,在保障资金交收顺利完成和防范结算风险等方面发挥着重要作用。从WIND资讯的数据来看,上市券商的结算备付金总体规模应该在3000亿元以上。在上述消息发出之后,券商股一度大幅拉升。

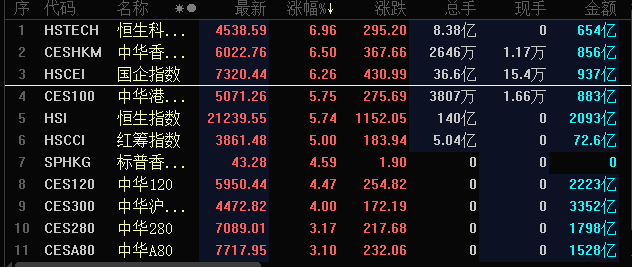

中国资产集体飙升

中国资产集体飙升

其实,近两个交易日暖意不断。中国资产更是迎来了罕见的连续两日大涨。A股三大指数集体大涨。个股亦是集体上涨,两市上涨个股一度超过4000只。

久经调整的港股涨幅更大一些,在周三大幅拉高之后,周四的涨幅仍十分惊人,腾讯、阿里等权重股依然非常强势。

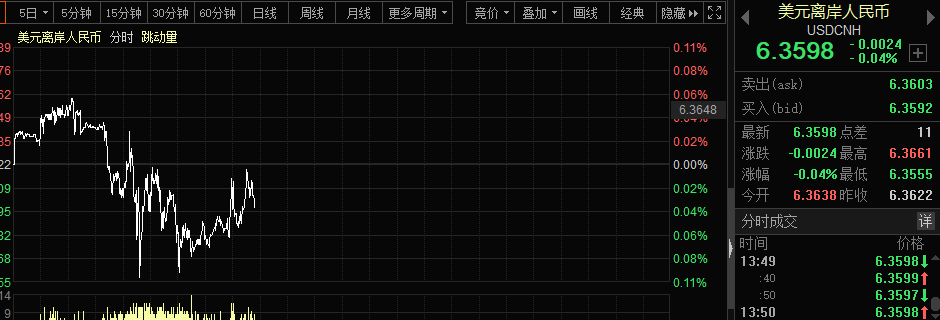

人民币汇率亦趋于稳定。

特别值得一提的是,房地产板块。融创中国午后继续拉升,现涨幅扩大至超60%,续创历史最高盘中单日涨幅,成交额近40亿港元;融创服务涨超41%。

高层会议提出,关于房地产企业,要及时研究和提出有力有效的防范化解风险应对方案,提出向新发展模式转型的配套措施。另据新华社3月16日的消息,近日,新华社记者就房地产税改革试点问题采访了财政部有关负责人。有关负责人表示,房地产税改革试点依照全国人大常委会的授权进行,一些城市开展了调查摸底和初步研究,但综合考虑各方面的情况,今年内不具备扩大房地产税改革试点城市的条件。

分析人士认为,随着政策的落实,房地产可能由此转向健康成长的道路,估值亦可能实现回归。

行情能够持续多久?

很多投资者可能会要问,这样的行情能够持续多久?分析人士认为,从目前的情况看,主要盯紧两大指标:

一是美元走势,近期美元有见顶回落的意思,但趋势并未形成,后续仍要紧密关注。因为,这个指标既能体现避险,又能反应资金的宽松程度;

二是外资的流向,这意味着增量资金对于中国资产的看法。从今天的情况来看,已经出现明显的逆转,结束了此前的大流出。从这两点来看,行情暂时并无太大问题。

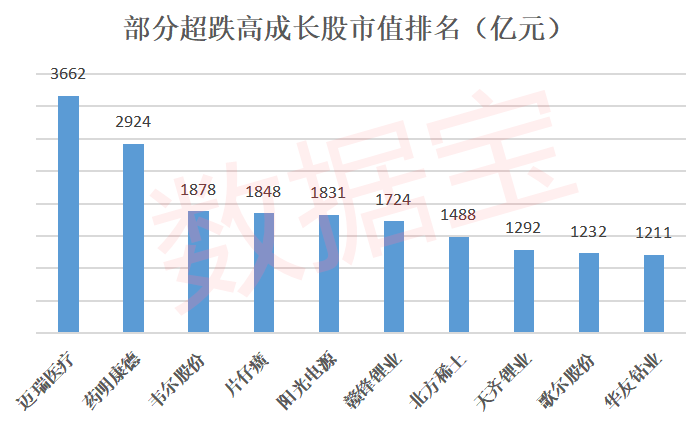

中信建投陈果昨日表示,反弹行情已经如期展开,预计本轮反弹的力度与持续度将超过春节后到两会前的上轮反击,且本轮反弹成长风格占优,一季报业绩是核心。中观数据上,2月新能源车销量数据亮眼,光伏一季度需求好于预期,半导体/军工仍在高景气区间,加之12月以来居前的跌幅及目前相对合理的估值分位,看好其后续相对收益表现。同时,当下出现的积极信号还包括值得继续期待的货币政策及疫情防控政策的调整。

中金公司王汉锋则认为,在近期连续的市场回调后,市场情绪持续转弱,根据历史经验,市场短线反弹的可能性也相应增加。市场短线仍可能有反复,但类似前期大幅下跌的阶段可能已经结束,后续市场可能逐步进入磨底阶段。后续根据内外部形势,包括地缘局势、滞胀情况演绎、中美关系、中国稳增长及地产行业情况、疫情进展综合来把握结构性机会、选股更加重要。中国市场中期有望展现相对韧性,逐步更加关注结构成长。

原标题:利好“组团”来了!证券业刚刚“降准”,影响有多大?外资流向大逆转,中国资产集体飙升,行情能否持续?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。