9月27日晚,金科股份(000656.SZ)公告,控股子公司金科服务(09666.HK)收到THEMATIC BRIDGE提出自愿性有条件全面现金要约,以收购金科服务全部要约股份。THEMATIC BRIDGE作为要约人,是金科服务第二大股东博裕资本所控制的主体。

据了解,要约人拟全部要约收购金科服务39694.3525万股,12.00元港币/股,较金科服务停牌前股价9.02港元的收市价溢价约33.04%,最高现金代价为47.63亿港元。

博裕去年12月成二股东

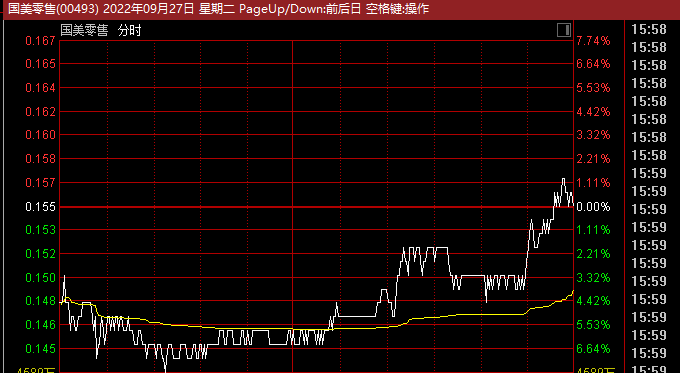

金科服务自今年9月8日因重大事项待披露停牌,9月27日中午公告该要约收购事项复牌,报收11.96元港币,涨32.59%,换手率9.98%,动态市盈率7.23,总市值78.08亿元港币,而金科股份报收2.22元,涨3.26%,换手率2.84,动态市盈率亏损,总市值118.54亿元。

资料显示,要约人是一家于新加坡注册成立的投资控股有限责任公司。博裕则成立于2011年,是一家拥有综合协同平台的另类资产管理公司,公告显示,博裕的管理人包括Yixin, Ltd.(童小幪为唯一股东和唯一董事)和JH Capital Holdings Ltd.(张子欣为唯一股东和唯一董事),其中张子欣是中国平安集团前总经理。

2021年底,金科股份将引入博裕资本作为金科服务的战略投资者,并向博裕资本旗下投资主体Broad Gongga转让所持金科服务约1.44亿股H股,约占金科服务总股本的22%,股份交易转让金额约为37.34亿港元,即每股转让价格为26港元。

当时交易完成后,金科股份持有金科服务30.33%股份,仍为金科服务第一大股东及控股股东。

希望维持金科服务上市地位

此次收购可能导致控股权发生变更。

原因在于,博裕资本及其关联方合计持有金科服务14810万股股份,约占金科服务总股本的22.69%。

倘若自愿收购要约完成,可能导致博裕集团持有金科服务股份比例,超过金科股份所持有金科服务的股份比例,金科服务将易主。

金科服务2022年上半年收入为25.65亿元(人民币,下同),同比下降0.89%;其中,来自空间物业服务、小区增值服务、本地生活服务及数智科技服务的收入分别占总收入约79%、11.1%、8.5%及1.4%。公司实现毛利6.79亿元,同比下降约19.3%;毛利率为26.5%;净利润为3.72亿元,同比下降30.6%;公司拥有人应占净利润为3.57亿元,同比下降31.9%。截至2022年6月30日,金科服务拥有现金及现金等价物约39.36亿元。

金科服务表示,要约人希望公司在要约结束后,维持金科服务于港交所主板的上市地位。

上游新闻记者 刘勇 实习生 张碧澜

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。