“十一”国庆节过后的第一周,银行理财市场迎来新变化,一批“1万元即可认购”的银行公募理财产品密集登陆市场。

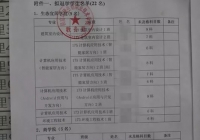

记者走访了解到,受节前发布的理财新规影响,本周以来,中国农业银行、中国银行、中国建设银行、交通银行等国有大行纷纷将旗下部分理财产品的销售起点下调至1万元;同时招行、兴业银行、广发银行、浦发银行等股份行也迅速跟进。据不完全统计,截止到10月11日,我市已有12家银行向投资者下调申购门槛,推出“万元起购”的理财产品多达146款。

业内人士分析,近段时间货币基金收益持续下跌,相对银行理财收益更高,加上投资门槛的降低,或吸引一部分投资者将手中的活钱回流银行。

理财投资门槛从5万元降到1万元

9月28日,银保监会发布《商业银行理财业务监督管理办法》,作为《关于规范金融机构资产管理业务的指导意见》(简称“资管新规”)配套实施细则公布,自公布之日起施行。公募理财产品的投资门槛由此前的不低于5万元大幅下降到不低于1万元。

延续现行监管要求,个人首次购买理财产品时,应在银行网点进行风险承受能力评估和面签,但不强制网点面签。同时,规定银行应对理财产品进行风险评级,对投资者风险承受能力进行评估,并根据风险匹配原则,向投资者销售风险等级等于或低于其风险承受能力等级的理财产品。

正式落地的“新规”还引入了投资24小时冷静期的规定。冷静期内,如投资者改变决定,银行应当遵从投资者意愿,及时退还投资者全部投资款项。

10月11日,银保监会相关部门负责人在接受新华社采访时进一步透露,在将要出台的理财子公司业务规则中,将不再强制要求个人首次购买理财产品面签,理财产品销售起点也有望进一步降低。对于市场机构反映的进一步降低理财产品销售起点等内容,拟在在理财子公司业务规则中予以采纳。

重庆12家银行下调部分理财产品起售点

“新规”设定单只理财产品销售起点从目前的5万元降至1万元,也就是说1万元就可买理财产品,让更多的普通投资者可以方便地购买银行理财产品。

记者走访获悉,在重庆设有分支银行的金融机构中,本周以来,已经有中、建、农、交等4家国有银行以及招商、光大、兴业、浦发、中信、广发、恒丰、浙商等8家股份行相继调整认购门槛,纷纷将部分理财的起投点下调至1万元。

建设银行是首个按照新规降低理财产品购买门槛的银行,将乾元-惠享(季季富)开放式净值型理财产品的首次购买金额调整至1万元起售;中国银行和农业银行也发公告称,部分理财产品首次购买门槛下调至1万元。交通银行公告称,10月8日起下调部分理财产品销售起点金额至1万元;招商银行则从10月9日起批量下调部分理财产品认购门槛至1万元;光大银行在10月10日、17日分两批对部分理财产品的销售起点金额进行分批次调整等。

据不完全统计,本周重庆地区首批降低申购起点金额的理财产品有146款,其中最多的为交行和农业,分别有47款和41款产品。农行其中还包括两款美元理财产品,起点降低至0.2万美元。

净值型发行居多、预期收益型卖得快

值得关注的是,本周降低申购起点的产品,约8成为开放式净值产品。这对于风险偏好偏低、更习惯于保本保收益的银行理财产品客群,在市场接受度上一直不如预期收益型产品。

从这周申购来看,虽然多家银行密集下调了申购金额,投资者仍对净值的波动容忍度较低,对收益率呈现刚性。比如交通银行10月8日下调申购金额的23款理财产品,有两款投资期限分别为83天、120天的预期收益型产品,募集规模分别在30亿元和4亿元。10月9日开始购买,次日手机银行上最早显示售罄。

在招商银行本周下调销售起点的朝招金系列理财产品、日日盈系列理财产品、日日鑫理财产品,相比传统产品,这类开放式理财产品的购买、赎回较灵活。“购买当天就会计息,工作日下午4点之前赎回,本金及利息当天即可到账,快速赎回也非常方便。”招商银行两江支行理财经理告诉记者,符合条件的投资人在手机操作即可购买。

从收益情况来看,以招行日日盈理财计划的8166/8169等数款产品,7日年化收益率在3.35%~3.55%。记者对比看到,作为开放式银行理财产品,收益率相比互联网理财的宝宝类产品优势并不十分明显,不过从投资时间点来看,互联网宝宝类产品一般在工作日15:00前买入、第二个工作日起计息,而开放式理财产品工作日当天买入即可计息,隔夜收益优势凸显。

门槛降了 银行理财该如何买?

在不少业内人士看来,银行理财门槛降低,普通投资者的机会多了,可以扩大到更多的投资空间。并且发行低门槛产品,有利于投资者尝试并适应净值型理财产品,从而推动银行理财产品净值化的转型。

那么,在理财新变局之中,投资者如何购买理财产品呢?

普益标准研究员魏骥遥表示,相较于过去银行理财产品的低风险、中等收益,可以覆盖多数投资者的风险偏好。在理财新规落地后,投资者需要更多根据自身风险偏好、流动性需求、可投资金量等条件选择对应的理财产品。也就是说,投资者在理财产品选择上必然会根据产品特点的不一样进行分散投资,根据自身可承受的风险程度,搭配出符合自身需要的投资组合。

“今后不再像以往一样全部刚兑,因此在选择时一定要看清理财产品的风险评级。”魏骥遥提醒理财产品投向不同导致产品风险差异扩大,尤其是在公募理财产品可以间接投向股票市场之后,投资者更应衡量自身风险承受力,选择对应风险等级的产品。

同时,由于《办法》对于银行理财的披露要求提升,能够帮助投资者更多地了解产品信息。魏骥遥建议投资者多关注产品的投资范围、投资标的等披露信息,以避免购买与自己实际承受能力不匹配的产品。

■新闻链接

今年最后两期电子国债开售 三年期年利率4%

记者从多家银行获悉,今年最后两期电子式储蓄国债于10月10日起发售,其中第九期期限3年,票面年利率4%;第十期期限5年,票面年利率4.27%。

两期国债发行期均为10月10日至19日,10月10日起息,按年付息,每年10月10日支付利息。

据了解,今年3月份发行的首两期储蓄国债中,3年期国债票面利率较上期提高了0.1个百分点,至4%;5年期提高了0.05个百分点,至4.27%。自此,储蓄国债票面利率已连续7个月未变。对比目前银行利率,3年期基本在3.5%左右,因此,本次发行的储蓄国债利率比同期银行存款利率高0.5%。

提前支取方面,此次两期国债支持投资者提前兑取。具体计息上,从10日开始计算,投资者持有两期国债不满6个月提前兑取不计付利息,满6个月不满24个月按发行利率计息并扣除180天利息,满24个月不满36个月按发行利率计息并扣除90天利息;持有第十期满36个月不满60个月按发行利率计息并扣除60天利息。

记者对比发现,就这两期国债产品的收益而言,已经可以“比肩”银行理财产品了。据东方财富Choice数据显示,刚刚过去的9月份,银行理财预期收益率平均在4.53%左右,一个月以内的产品算,其平均预期收益率在4.37%。

对于国债和银行理财产品,投资者该如何选择呢?融360理财分析师刘银平指出,国债和银行理财两者各有各的优劣势,具体要看适合什么样的人群。国债的优势在于安全性更高,缺点在于期限太长;银行理财的优势在于期限偏短,随时都能购买,缺点在于风险略高于国债,且大多为封闭式理财,不能提前支取。

“对于中老年人或保守型投资者来说,银行理财打破刚性兑付、保本理财逐渐退出之后,购买国债更加合适;对于年轻人或有中短期理财需求的人群来说,购买银行理财更加合适。”刘银平建议道。

上游新闻·重庆商报记者 郭欣欣

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。