本土第一家理财子公司即将入场。日前,重庆银行股份有限公司(以下简称重庆银行)发布《关于投资设立理财子公司的公告》披露,为了满足监管机构最新要求,实现理财业务风险隔离,该行拟投资设立理财子公司。公告显示,此次拟设立的理财子公司暂定名为渝银理财有限责任公司,注册资本不低于10亿元。

在市场人士看来,银行理财子公司无疑是一张“超级牌照”,具有“信托+公募+私募”的业务范围,这将极大拓展的业务和客户范围,未来银行理财和公募基金的竞争势必更加激烈。

先行出资 后续引入战略投资者

公告中称,在股权安排上,优先考虑该行作为控股股东发起设立,该行投资比例不低于51%。在具体进度上,考虑该行先行出资,后续引入战略投资者。本次投资设立理财子公司仍需待相关政府部门的批准、登记及备案等程式履行完毕后方能正式成立。

对于成立原因,重庆银行方面称,是为了满足监管机构最新要求,实现理财业务风险隔离,促进理财业务健康发展,以及优化组织管理体系。

年中报显示,今年以来,重庆银行代理理财收入出现了较为明显的变化,今年1~6月,代理理财业务手续费收入人民币2.79亿元,较上年同期减少人民币1.66亿元,降幅37.3%。对于这部分下降的原因,年中报称是受资管新规实施的影响所致。

年中报提到,纳入该集团合并范围的结构化主体为保本理财产品。数据显示,截至2018年6月30日,该集团管理及合并的理财产品金额共计73.64亿元,较2017年末的131.65亿元减少约58亿元。

超级牌照 拓展业务和客户范围

对于普通市民,未来随着理财子公司这一新生事物入市,会对投资理财会带来什么具体影响?

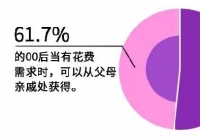

据《理财子公司管理办法》,理财子公司将不再设置销售起点,公募理财产品最低1元就可购买,投资门槛大幅降低,可以覆盖到更多低净值人群。同时,投资者无需面签,首次购买理财产品,既可以在营业场所做风险评估,也可以通过电子渠道做风险评估。

市内一家大型商业银行个金部负责人告诉记者,银行理财部门发行的理财产品,只能通过银行本行或其他银行渠道销售。而理财子公司的销售渠道会有所放宽,既可以通过银行渠道销售,也可以通过银保监会认可的其他机构代销。“也就是说,在获得银保监会的代销许可的前提下,到互联网理财平台,都可以网购到理财产品,”她认为这必然有利于银行吸收更多的年轻客户。

值得注意的是,也对投资者赋予了更多自负盈亏的责任。理财子公司公募可直接投向股票,投资非标债权等等方面,由于产品投向不同,优先级不同,部分产品风险也相对较高。这就要求投资者需要具备更高的风险意识,不能光看收益不考虑风险问题。

在市场人士看来,银行理财子公司无疑是一张“超级牌照”,具有“信托+公募+私募”的业务范围,这将极大拓展的业务和客户范围,未来银行理财和公募基金的竞争势必更加激烈。

■新闻链接

多家银行将设立理财子公司

自今年4月份到12月份,资管新规、理财新规以及《商业银行理财子公司管理办法》相继出台,为满足监管最新要求,推动理财业务回归资管行业本源,多家银行相继发布了设立的理财子公司动向。

按照理财子公司管理办法规定,注册理财子公司需要达到10亿元资本金“门槛”,而这意味着有实力达此条件的银行除了国有大行、股份制银行外,只有资产规模、盈利能力等综合指标靠前的地方银行才能达标。

从目前披露的公告看,这些银行中,工农中建交五大国有银行已全部聚齐,且出手力度最大,注册资本金分别为160亿元、120亿元、100亿元、150亿元和80亿元。

而12家股份制银行中,招商银行、华夏银行、光大银行、平安银行、民生银行、浦发银行、兴业银行、中信银行和广发银行等9家股份制银行也已拟设立理财子公司。注册资本在20亿元至100亿元之间。

记者注意到,在设立理财子公司的热潮下,参与银行类型也在迅速扩展,除了大部分在A股上市的银行,H股上市银行也在不断入局。从目前来看,除了重庆银行,目前,在H股上市的,还有徽商银行、邮储银行、青岛银行均有打算设立理财子公司。

上游新闻·重庆商报记者 郭欣欣

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。