券商中国消息,全球滞胀局面下,哪类投资最佳?哪类大类资产表现最好?

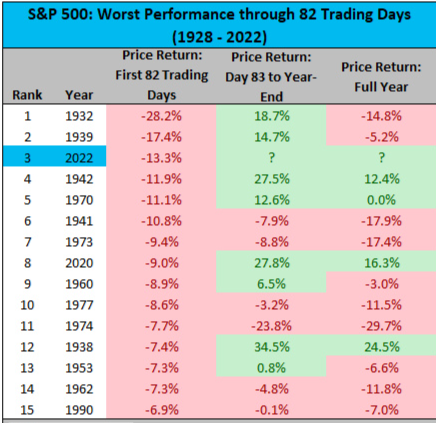

梳理公开发布的ETF基金情况来看,在中美两大资本市场上,大类资产的表现差异显著。数据显示,今年前4个月,全球权益市场跌幅明显,美国今年前4个月,标准普尔500指数下跌了13%,这是自1939年以来最糟糕的开局。欧洲市场同样跌幅惨淡,MSCI欧洲指数跌幅达13.65%。

在债券市场上,美国债券市场告别了40年牛市,开启熊市之路。前4个月,也创下1980年代以来最差开局。但国内债券市场仍然保持强劲,可谓一枝独秀,仍然保持正收益。

相较于前两者,商品市场成为大类资产最大赢家,跟踪标普GSCI商品指数的ETF——代码GSG,在今年前4个月上涨38.4%。但是到中美两国来看,商品类ETF区别较大,美国天然气ETF涨幅最大,国内豆粕ETF涨幅居第一。

全球 “三高时代”到来

进入2022年,全球动荡加剧,供给侧限制因素突出,欧美市场通胀高企。近期美欧两大经济体公布今年一季度GDP数据,一个年化季环比低于超预期的-1.4%,陷入负增长;一个环比增长0.2%,几乎零增长。再结合3月份美国CPI同比增长8.5%、欧元区4月份增长7.5%来看,可以说,美欧均已经陷入典型的“滞胀”。

美国第一季度的GDP平减物价指数上涨8%,创下1981年以来最大季度涨幅,而且GDP平减物价指数连续4个季度上涨,均在6%以上。上一次出现这种情况是在上个世纪80年代的滞胀时期。

当时的滞胀,同样来源于能源危机——欧佩克(OPEC)集体减产,这些国家停止出口原油到西方国家,限制了能源的供应,推动了欧美发达经济的长期通胀高企。这一次,同样的供给侧因素再度上演。由于俄乌冲突、疫情扩散、去全球化等推动下,全球能源供给侧的冲击时间,越拉越长,常态化趋势已然成型。

这种高利率、高通胀、高波动下的局面,可以简称“三高”时代,而在这种局面下,哪类投资最佳?哪类大类资产表现最好?

债券市场永远不会说谎,美国告别40年债券牛市

众所周知,市场利率升高的结果,最直接的后果,是债券市场暴跌。

从去年11月份,美联储开始大幅转鹰,下定打压高通胀决心之后,鲍威尔等多名官员频频向市场释放加快收紧的政策信号。自今年3月起开启加息25个基点后,鲍威尔日前暗示,美联储可能在5月初的货币政策例会上加息50个基点。鲍威尔说,美联储致力于用手中工具把通胀率降至2%的目标。

这已经推动美国乃至全球市场利率出现大幅抬升。其中,10年期美债收益率由年初的1.5%升至近3%,大幅提升了近150基点;30年期按揭贷款利率由3.1%升至5.37%,累计升幅超过200 基点;投资级企业债收益率由2.35%升至4%左右。

当前,全球1.5万亿美元公司债市场的“负收益率盛宴”结束了。债券价格暴跌,将许多大型经济体的债券收益率推至多年来的最高水平。今年一季度,美国公司债市场创下自上世纪80年代以来最差季度表现,欧洲投资级债券市场表现为新冠疫情爆发以来最差。

以美国债券ETF市场来看,以资产规模排序,综合计算,今年前四个月平均跌幅在7%以上。

其中,规模最大的安硕核心美国综合债券基金(代码:AGG),总规模达到830亿美元,今年前四个月跌幅达到9.43%。该ETF基金拥有64%资产用于政府证券和抵押贷款支持证券,是跟踪全美债券市场走势的基准。

其次是,先锋全面债券市场ETF(代码:BND),总规模为814亿美元,今年前四个月跌幅达到9.74%。

相比美国持续收紧金融环境,中国则在边际放松。相对于美国债券市场暴跌,国内债券市场利率基本保持平稳。根据Wind数据来看,10年期国债收益率,在今年年初时报价2.8214%,至4月底报价2.8488%,基本保持平稳。

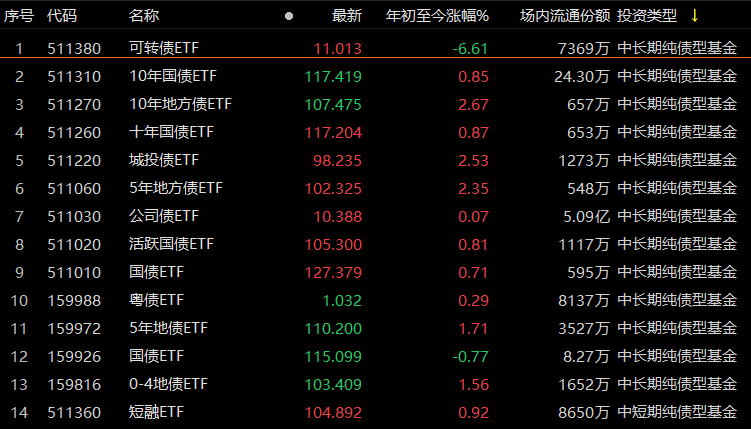

在国内债券ETF市场上,除波动性较大的可转债和份额较小的国债ETF之外,其余债券类ETF均取得正收益。

全球权益市场普遍下跌

对于权益市场来说,市场利率升高的结果,必然是估值收缩。

美国权益市场上,今年前4个月,标准普尔500指数下跌了13%,这是自1939年以来最糟糕的开局。但道琼斯工业平均指数下跌9.2%,是2020年以来最糟糕的情况。而纳斯达克综合指数,今年前四个月下跌17%,是有记录以来最糟糕的一年的开始,可以追溯到1971年。

在美国权益ETF上,机构投资者持仓占比约为六成,相关ETF表现可以说代表了多数机构投资者的走势情况,平均跌幅在12%以上。下图为,按照资产规模排序的结果。

其中,全球最大ETF,管理规模达3740亿美元的道富环球旗下的SPY,主要跟踪标普500指数,在今年前4个月,跌幅达到12.99%。其次,管理规模为2964亿美元的贝莱德基金旗下的IVV,同样跟踪标普500指数,在今年前4个月,跌幅达到13.01%。

在中国权益市场上,ETF基金跌幅也不小。在按照预估规模排序统计来看,排在前面的沪深300ETF,今年前4个月,跌幅达到18.58%。

商品成为赢家:中国豆粕ETF排名第一,美国天然气ETF排名第一

在全球 “三高时代”,大宗商品无疑成为最大赢家,但是具体到商品品类上,还要具体分析,中美两国的商品类别表现区别较大,其中美国能源市场涨幅最大,国内豆类涨幅居前。

在美国市场上,涨幅最大的商品类ETF是天然气ETF。在欧洲地缘危机情况下,欧盟对俄石油禁运,而美国看准时机,趁机向欧洲输送石油和天然气,使得美国天然气产品受益良多。美国天然气ETF(代码:UNG),在今年前4个月,涨幅达到了100.16%。排名随后的产品,都是和原油相关的ETF产品。

相对美国能源ETF的飙升,国内涨幅最大的商品ETF,则是豆粕ETF(代码:159985),4个月31.61%的涨幅,它今年的涨幅几乎是排名第二的煤炭ETF(16.62%)加排名第三的能源化工ETF(15.90%)的总和。今年以来,豆粕ETF涨幅最高达到39.7%。

豆粕ETF今年涨幅,之所以能排名冠军,成为所有ETF的第一,是因为今年全球市场价格的持续飙升,包括大豆、大豆油及棕榈油等价格均出现前所未有的快速大幅上涨。而我国在大豆供应上十分依赖国外市场,美国、巴西、阿根廷都是我国进口大豆的主要来源国。

随着国际市场通胀居高不下,资金寻求对冲高通胀风险,现金纷纷涌入大宗商品市场。此前,花旗银行估计,大宗商品行业的零售和机构资金规模接近7000亿美元,至少是2007年以来的最高水平,这也可能进一步推动价格上涨。

原标题:欧美股债迎最差开局,美国债市告别40年牛市!这类资产成最大赢家

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。