证券时报消息,从业人员违规炒股向来不是新鲜事,虽三令五申但屡禁不止。海通证券从业人员长达7年的违规炒股,在A股史上较为罕见。

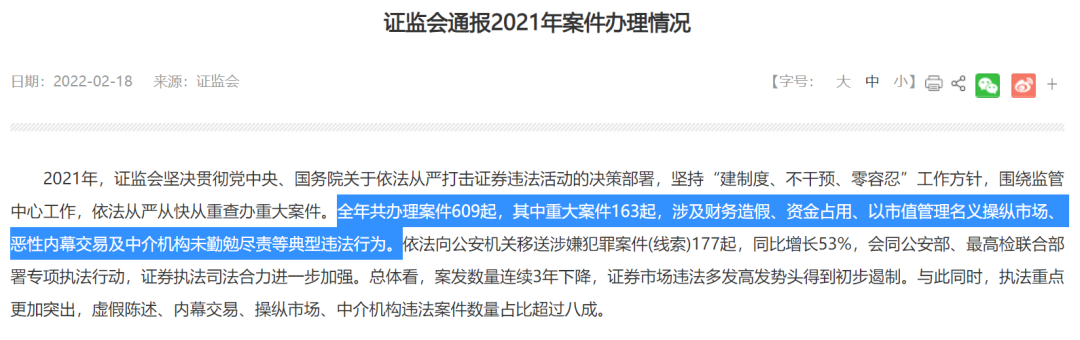

2021年办案总数下降近两成

财务造假案同比上升

据证监会官网披露,2021年全年办理“从业人员违规买卖股票”案例多达16起,涉案人数90余人。2020年全年新增资管从业人员利用未公开信息交易立案案件2起;2019年从业人员案件9宗,涉及申万宏源、海通证券、国元证券等多家机构。

近年来,证监会坚决贯彻党中央、国务院关于依法从严打击证券违法活动的决策部署。办理案件总数量有下降趋势,2021年合计办案609起,较2020年下降近两成。其中办理操纵市场110起,同比下降26%;办理内幕交易201起,案件数量连续三年下降。

不过上市公司财务造假依然是“顶风作案”,有增无减,2021全年办案75起,同比增长8%。

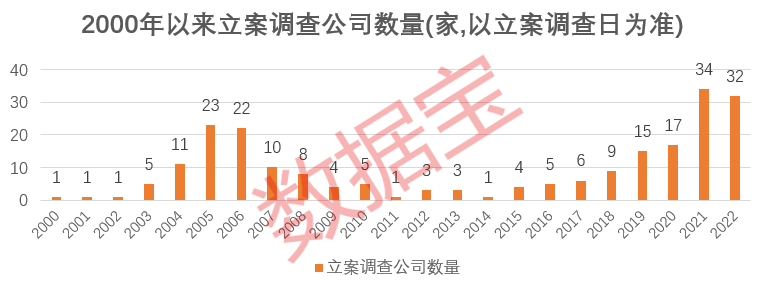

立案调查公司数量或创新高

证监会办理案件中,违规主体是上市公司的案件占绝大多数,由于违规处罚成本低,不少公司钻空子违法违规。

2020年3月新《证券法》正式实施,大大增加了对上市公司违规的处罚力度,尤其是加大了对财务造假的惩处力度,对于上市公司信息披露违法行为,从原来最高可处以60万元罚款,提高至1000万元;同时强化对违法主体民事、刑事责任追究力度。在监管不断趋严的背景下,被立案调查公司数量逐渐增加。根据公开信息显示,2021年立案调查公司多达34家,较上一年翻倍,透露出监管依法从严打击证券违法活动“零容忍”的决心与态度。

证券时报·数据宝统计,截至6月末,2022年以来立案调查公司多达32家,极有可能超过2021年的数量,也就是说今年被立案调查公司总数或创新高。往前看2009年至2016年这八年间,立案调查公司数量均未超过5家。

信息披露违法违规是立案调查主因

数据宝统计,从这些被立案调查的公司看(2000年以来的数据),立案原因五花八门,有信息披露违法违规,有内幕交易,也有涉嫌操纵证券市场等,其中信息披露违法违规公司数量占比超过八成。

10余家未按规定披露信息,占比也较高。比如*ST辅仁今年5月12日被立案,公司未在规定期限内披露 2021 年报;本钢板材2003年8月被立案,公司未按时披露年报。

虚假信息披露公司超过5家,比如深信泰丰,2005年7月立案,公司涉嫌信息披露虚假记载、重大遗漏等违反证券法律、法规;酒鬼酒2006年因“涉嫌大股东违规占用上市公司资金、虚假信息披露等违反证券法律法规”被立案调查。

涉嫌内幕交易公司有数知退、田中精机等;涉嫌操纵证券市场公司包括天邑股份、*ST宜康等,甚至有公司涉嫌行贿。

小市值公司居多,业绩增速较差

这些被立案调查公司中,部分已退市或即将退市。数据宝统计,从行业来看,房地产、有色金属、基础化工、综合等6大行业是上市公司违规的“重灾区”,其中房地产行业共有21家公司(含重复)被立案。

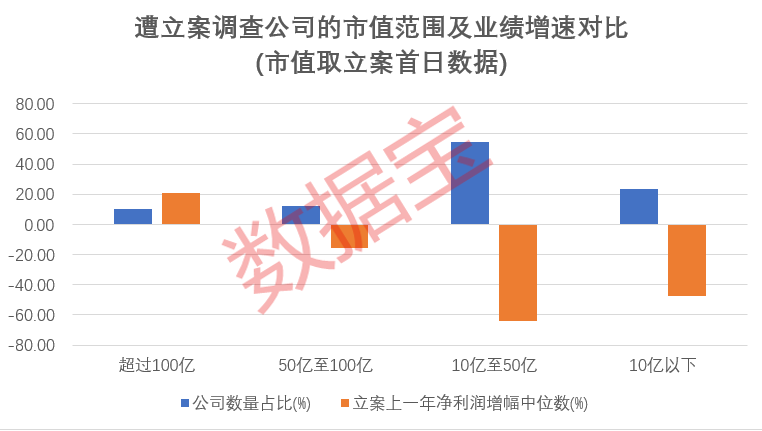

从公司规模(以立案调查开始日来计算)来看,百亿市值股占比近一成,位居首位的紫金矿业立案开始日市值超过1200亿,公司彼时涉嫌信息披露违法违规;五粮液、上海电气等超500亿市值公司均在内;50亿以下公司数量占比近八成,其中10亿至50亿公司数量占比超过五成。可见立案调查公司中,小市值公司数量占大多数。

从业绩来看,这些公司在立案起始日的上一年度,净利润增幅(中位数)-29.24%,净利润增幅大于0公司数量占比低于四成,涉嫌信息披露违法违规公司净利润增幅中位数近-20%。

市值超过100亿的公司业绩较为理想,净利润增幅中位数超过20%,其余类型公司增速均较差,其中市值位于10亿至50亿公司,净利润增幅中位数低于-60%,这意味着大多数公司在立案的上一年度业绩均呈下滑甚至亏损状态。

18只小市值且业绩大幅下滑股

存在信息披露违规行为

从市场表现来看,这些公司被立案调查后下跌风险较高。自公告后5日平均涨跌幅中位数为-3.66%,下跌股数量占比超六成,近三成公司跌幅超过10%。其中,涉嫌操纵市场,信息披露违法违规类型的公司,公告后5日跌幅较高。因此投资者选股时,应尽量谨慎。

数据宝统计,以公告日期看,2022年以来,存在“信息披露违规”行为且市值低于50亿元,今年一季度净利润下滑或亏损幅度超过100%的公司有18家,包括维科技术、香雪制药等,其中晓程科技、勤上股份今年一季度亏损幅度较大。自公告日以来,18家公司中*ST紫晶、航新科技、天房发展跌幅超过10%;鼎龙文化、派生科技涨幅超过20%。

原标题:监管执法“零容忍”持续生效 被立案公司数量或创历史新高

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。