6月24日,证监会就《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》向社会公开征求意见。

《暂行规定》共6章30条,主要规定以下三方面内容:一是明确基金管理人、基金销售机构开展个人养老金投资基金业务的总体原则和基本要求;二是明确个人养老金可以投资的基金产品标准要求,并对基金管理人的投资管理和风险管理职责做出规定;三是明确基金销售机构的展业条件要求,并对基金销售机构信息提示、账户服务、宣传推介、适当性管理、投资者教育等职责做出规定。

根据《意见》分步实施、选择部分城市先试行1年再逐步推开的实施安排,在个人养老金制度试行阶段,拟优先纳入最近4个季度末规模不低于5000万元的养老目标基金;在个人养老金制度全面推开后,拟逐步纳入投资风格稳定、投资策略清晰、长期业绩良好、运作合规稳健,适合个人养老金长期投资的股票基金、混合基金、债券基金、基金中基金和中国证监会规定的其他基金。

2022年4月21日,国务院办公厅印发《关于推动个人养老金发展的意见》(以下简称《意见》),为个人养老金制度建设提供指引。日前有媒体报道称,券商未来有望参与代销个人养老金金融产品,多家头部券商或被确定为首批试点机构之一。不过,这一消息最终是否落地仍待监管公告。若进展顺利,则意味着个人养老金可以通过券商系统购买金融产品。知情人士表示,只是口头通知,让公司撰写提交相关试点方案。最早通知的有3家券商,第二次开会沟通的时候有6家券商。

A股哪些板块会受益?

对投资者来说,除关心个人养老金对个人养老生活的影响,大概率还会关心制度的推出对当下股市的影响,比如长期利好哪些板块?

从整体层面来看,作为典型的长期资金来源,个人养老金制度的推行利好股市,尤其是利好长牛慢牛格局的形成。举例来说,20世纪80年代,美国大力发展养老保险,并通过401k计划等推动养老金入市,之后的十年中,养老金投资股票的比例快速攀升,美股也迎来了一波长达十多年的牛市。

具体到板块层面,个人养老金属于典型的财富管理业务,利好财富管理赛道。从财富管理的市场参与方来看,可供投资标的主要分布在券商、保险、银行三个行业(公募基金无上市公司)中,具体来看:

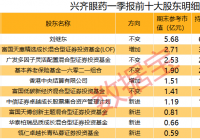

(1)券商。考虑到资本市场将成为财富管理的主要舞台,券商是首要受益方,无论是经纪业务、投行业务、自营业务还是资管业务,都与资本市场直接相关,属于直接受益标的。另外,很多券商还控股或参股基金公司,能够分享基金公司大发展的红利。

(2)保险。保险兼顾保障、投资甚至财富传承等功能,是财富配置的重要一环,市场渗透率与收入水平成正比。当前,我国保险渗透率处于较低水平,随着国民收入水平的持续提升,保险市场还有很大的发展空间。

(3)银行。银行是当前财富管理市场的主要参与者,但随着财富管理从债权市场转向股权市场,以存款理财化、理财权益化为特征,银行业的市场份额将持续受到基金、券商、保险公司的侵蚀。同时,考虑到银行业务的多元属性,财富管理的营收贡献较低,受益程度小于券商和保险。当然,从个股层面看,个别银行的财富管理发展基础好、占比高,仍属于财富管理受益股。

国信证券指出,个人养老金制度的推进效果之一就是将居民的短期储蓄逐步转移至资本市场,变成长期储蓄。这一转变过程离不开资本市场各方的参与,包括商业银行、证券公司、保险公司等金融机构。商业银行在个人养老金市场的核心优势是账户和渠道,另外,在产品和服务上构建了差异化优势的银行竞争力也将显著提升,建议重点关注工商银行和招商银行。证券公司相应的核心优势是完善的投研体系和投顾团队,可以在产品设计、产品代销上发挥优势,从而为养老金参与者提供更专业、全面的服务。建议重点关注行业龙头券商中信证券和华泰证券。保险公司相应的核心优势是综合服务能力,可以为消费者提供一揽子的养老服务,同时覆盖储蓄需求和保障需求。建议重点关注寿险行业龙头中国平安和中国人寿。

上游新闻综合

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。