财联社4月22日讯,随着市场对美联储未来数月加息步伐的押注愈发激进,隔夜华尔街再度遭遇了新一轮的“股债双杀”:各周期美债收益率的“破3”风暴开始全面席卷,以科技股为代表的纳指则重挫逾2.1%。

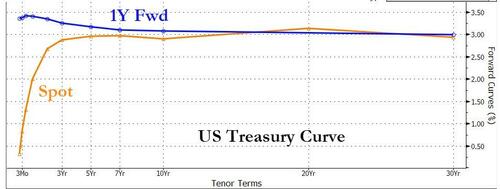

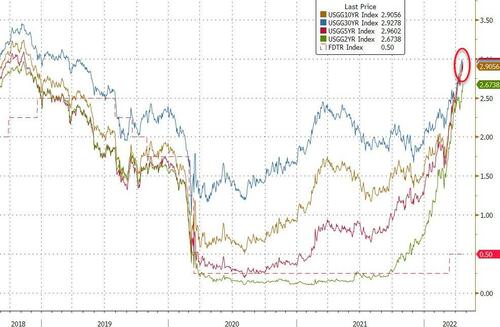

行情数据显示,继此前20年期和30年期美债收益率升穿关键的3%心理关口后,美国5年期和7年期国债收益率周四盘中也一度短暂触及该“红线”。至此,从3年期到30年期的美债收益率目前均已处在了3%关口上下约10个基点区间的窄幅范围之内,整条中长期收益率曲线几乎完全趋平。

与此同时,以1年远期合约衡量,从6个月期国库券收益率算起,整条远期收益率曲线几乎完全陷于倒挂状态。

由于对美联储激进加息路径的担忧助长了国债抛售,美债收益率隔夜全线大幅上涨。其中,指标10年期美国国债收益率从周三的2.836%跃升近8个基点至2.916%,为2018年12月以来最高水平。30年期美债收益率上涨5.6个基点报2.931%。

中短期美债收益率的基点涨幅更是普遍超过了两位数:2年期美债收益率涨10.7个基点报2.695%,3年期美债收益率涨10.4个基点报2.895%,5年期美债收益率涨11.3个基点报2.981%。

在国债抛售加剧后,美股隔夜午盘前后也抹去早盘涨幅大幅下挫。标普500指数下跌65.79点,跌幅1.5%,至4393.66点。道琼斯指数下跌368.03点,跌幅1%,至34792.76点。纳斯达克综合指数下跌278.41点,跌幅2.1%,至13174.65点,延续周三因奈飞业绩不佳导致科技股走低的跌势。

5月利率决议前最后讲话:鲍威尔支持“加息前置”

在美联储5月议息会议前的最后一场对外讲话中,美联储主席鲍威尔周四不出意料地提到了“加息前置”策略存在的益处,并暗示将支持进一步大幅收紧货币政策以遏制通胀。

鲍威尔当天在国际货币基金组织(IMF)主持的一场与欧洲央行行长拉加德的小组讨论会上发表了上述讲话。鲍威尔称,“5月份会议上将对加息50基点进行讨论,我们致力于利用工具来将通胀率拉回到2%的目标水平”。

鲍威尔表示,如果时机合适,“加息前置”策略有一定益处,升息50基点一事是个讨论的方向。

鲍威尔表示,他认为以比美联储最近加息速度稍快的步伐提高利率是合适的。美联储3月会议纪要显示,许多官员支持进行至少一次规模50基点的加息以给通胀降温。但他拒绝对市场定价发表评论。

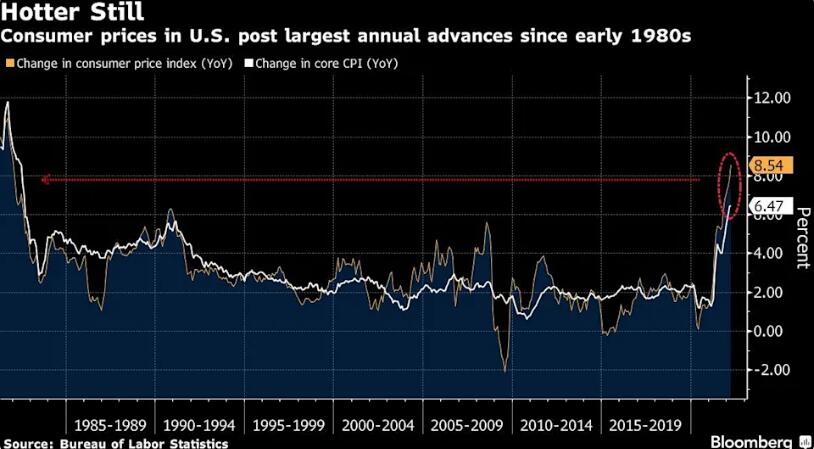

本月早些时候公布的数据显示,美国3月消费者价格指数(CPI)同比上涨8.5%,为1981年以来最大升幅。随着俄乌冲突不断大幅推升食品和能源价格,加之亚洲主要经济体的疫情封锁令供应链重新陷入混乱,各国央行行长眼下都在努力应对1980年代以来最极端的通胀风险。

在就业市场方面,鲍威尔承认就业市场紧张,他认为现在劳动力市场太火,美联储有必要使其降温。“对于劳动者来说,这是一个非常非常好的市场,我们的工作是让它进入一个供需更为接近一致的状态,”鲍威尔表示。

美联储未来3月可能猛然加息175基点?

尽管美联储主席鲍威尔昨夜在美联储缄默期前的“压轴”讲话,本身并没有流露出太多令市场感到意外的鹰派信息。但利率市场的交易员们,周四依然在持续加大对美联储年内紧缩力度的押注。

与美联储会期相关的OIS合约显示,交易员当前已押注美联储5月、6月和7月会议每次都至少将加息50个基点。市场还开始押注5月或6月政策会议加息75个基点的可能性。

根据芝商所著名的FedWatch工具,期货交易员眼下预计美联储在7月会议上将利率提高至2.00%-2.25%的概率为53.3%。这表明,市场相信美联储在未来三次会议上,有超过一半的概率将进行两次50个基点和一次75个基点的加息!

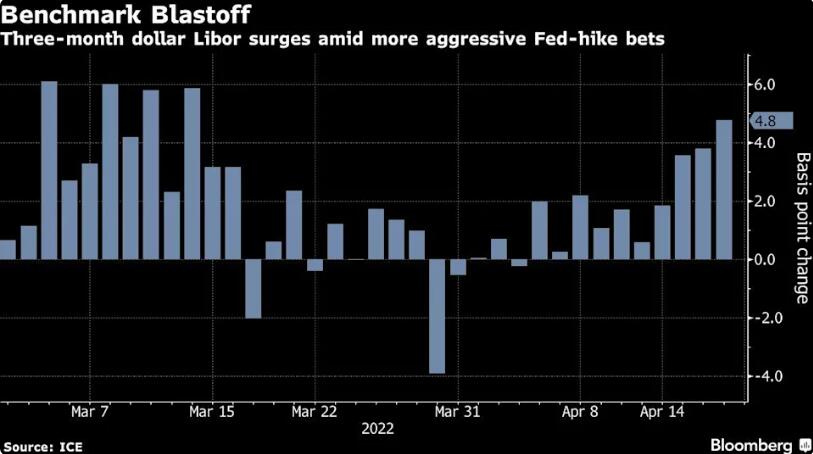

而由于货币市场交易员上调对美联储货币政策紧缩步伐的预期,3个月期美元伦敦银行同业拆息(Libor)近期也延续强劲涨势。周四美元Libor连续第10个交易日上涨,触及1.184%,而4月7日时还不到1%。在多位美联储官员发表鹰派讲话的背景下,该利率本周的上涨尤其抢眼。

瑞信集团的利率交易策略主管Jonathan Cohn说,“美元Libor飙升的同时,被交易员用来押注联邦基金利率前景的隔夜指数掉期也呈现出类似的大涨走势。这表明Libor飙升主要反映了投资者对政策利率的预期、而非对信贷风险的预期有所上升。”

市场本周骤然浮现出对美联储未来单次加息75个基点的押注,很大程度上与圣路易斯联储主席布拉德的鹰派表态有关。这位美联储内部如今的“鹰王”周一向美国外交关系协会发表视频讲话时表示,美联储需要迅速采取行动,通过多次50个基点的加息让利率在今年底之前达到3.5%左右,并且不排除未来一次性加息75个基点的选项。

在美联储政策变动的历史上,上一次出现单次50个基点的加息还要追溯到2000年5月。而上一次单次加息75个基点,则更要追溯到格林斯潘时代的1994年。

债市暗流涌动:美债收益率恐进一步飙升?

值得一提的是,在市场对美联储紧缩预期不断加码的同时,美债市场眼下似乎也正浮现出一股“新暗流”:一系列期货大宗交易正押注美债抛售将继续。

在过去两个交易日,有多达11宗10年期国债期货大宗交易以每次5000张合约的规模抛售,总计约有55000份合约成交,以现货计基点风险约400万美元,相当于抛售当前总值50亿美元的10年期现货国债。

仔细观察不难发现,这些国债抛售的高峰普遍发生在伦敦市场早盘,同时纽约时段早盘也会出现一些。而在周三的卖盘涌现后,10年期美债期货未平仓合约增加超过30000份,这表明这些交易可能来自于交易员新建立的美国国债空头仓位。这与上周的市场活动不同,当时大宗交易被用于在低流动性的市场解除空头头寸。

此外,大多数大宗交易的价格水平在119-04+和119-08之间,相当于在收益率介于2.85%至2.87%左右的情况下做空10年期美国国债。

大宗交易是一种大数量的、私下议价的交易,因为倾向于在同一个价格以很快方式完成大量交易,所以大宗交易对市场价格敏感性很低。大宗交易受到市场密切关注,因为其能显示大仓位预判的市场变动方向。

而债市频繁的大宗价格卖盘涌现,是否预示着眼下美债收益率还有进一步飙升的空间,无疑值得投资者保持高度警惕。无论如何,没有多少人会希望看到作为“全球资产定价之锚”的10年期美债收益率持续出现像近期这样的剧烈波动。

本周四,互联网和其他科技公司在标普500指数中领跌,而纳斯达克100指数下跌了逾2%,该指数的成份股对利率变化特别敏感。与此同时,一篮子未能实现盈利的科技公司股价下跌了近6%,为一个多月来最糟糕的单日表现。

National Securities首席市场策略师Art Hogan表示,“令股市投资者感到不安的不是收益率飙升的事实,而是收益率飙升的速度。每个人眼下都认为10年期美债收益率将达到3%,但没有人想在一天之内达到这个水平。这就是问题所在:如果一天之内债市不断出现7、8个基点的波动,那么所有人都属于走得太远、太快的那一类。”

原标题:美债“破3”风暴全面席卷:美联储未来3月可能猛然加息175基点?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。