财联社消息,经历了此前大幅调整,目前股市暖意初现,基金发行市场,提前结募的基金产品也在逐渐增多,似乎迎来升温的信号。

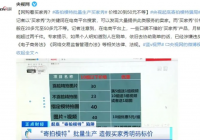

Wind数据显示,截至5月20日,5月以来55只新成立的基金合计发行规模达到486.22亿,平均每只新产品发行份额为8.84亿。而上个月同期,市场52只新成立基金规模合计为366.97亿,均值为7.06亿。也就是说,新基金发行规模均值同比增长超两成。

拉长周期来看,今年1月至4月的月度发行规模均值分别为8.03亿、5.28亿、6.93亿、8.88亿。

值得关注的是,近两月发行规模居前的产品均为同业存单指数基金,比如招商同业存单指数基金在4月下旬发行,仅两个交易日募集超100亿,最终启动比例配售,发行规模控制在100亿元,是今年第二只百亿级新基金。5月以来,华夏同业存单指数基金、平安同业存单指数基金相继成立,发行规模分别为99.82亿元、100.02亿元。

从主动权益类产品的发行情况来看,今年1月至4月的平均发行规模为9亿元、4.28亿元、3.76亿元、3.48亿元。本月以来,11只主动权益类产品的发行规模合计为21.30亿元,均值仅为1.94亿元。这也意味着,当前发行市场“冷热不均”,市场资金避险需求仍较强烈。

基金发行市场“冷热不均”

随着第三批、第四批同业存单指数基金在本周相继获批,新的一场发行大战也正在酝酿当中。基金公司扎堆布局的背后,是同业存单指数产品热度的日渐攀升,年内不乏爆款产品。

5月19日,平安基金发布新基金成立公告,平安同业存单指数7天持有基金大卖100亿元,成为今年以来全市场首发规模第二大的新基金,也是第三只发行规模在百亿体量的同业存单指数基金。此前该基金因募集规模超百亿上限触发末日比例配售机制,5月16日认购申请的配售比例为55.51%。

华夏基金旗下的同业存单指数产品也在本月成立,发行规模达99.82亿元。随着同业存单指数产品的相继成立,基金发行市场也似乎感受到一丝暖意。Wind数据显示,截至目前,本月以来新成立基金的发行份额均值为8.84亿,环比上个月同期增长25.21%。

具体到每只产品的发行情况,主动权益类产品和债券类产品却是“冷热不均”。除了上述提及的2只同业存单指数产品以外,本月还有5只基金发行规模超20亿元,均为债券型产品,包括兴银基金、中金基金等2家公司旗下的同业存单指数基金,以及财通证券资管、华泰证券(上海)资管、中银基金等3家公司旗下的中长期纯债基金。

而以主动权益类产品的口径来看,本月普通股票型和偏股混合型的基金合计成立11只,平均发行规模为1.94亿元。跟备受市场热捧的同业存单指数产品相比,本月仍有不少基金公司主动降低产品成立门槛,发行了多只发起式基金。

比如,金鹰品质消费在5月19日成立,发行规模为7647.5万元。公开资料显示,作为一只发起式基金,该基金的募集规模不得少于1000万元,首募规模上限为6亿元。

除了金鹰品质消费,富国沪港深优质资产、富荣量化精选、中金景气驱动、瑞达策略优选等本月成立的产品均为发起式基金。

延募产品环比减少

从募集期调整情况来看,提前结募的产品占比环比有所攀升,延长募集期的产品则有所减少。

5月20日,4只产品同时宣布调整募集期,其中3只将提前结募,1只则是延长募集期。其中,自4月8日开始募集的中银远见成长,募集截止日由5月31日提前至5月20日。民生加银中证企业核心竞争力50ETF的募集期由3月16日起至6月15日,调整为3月16日至6月7日。国联安上证科创板50ETF联接基金的募集截止日由原定的6月27日提前至5月20日。兴业中证500指增产品的基金募集截止日则由5月20日延长至6月2日。

截至目前,5月以来,有29只产品宣布调整募集期,其中提前结募的产品则有24只,占比超八成,另外5只产品则是延长募集期。

此前4月份56只调整募集期的产品中,37只为提前结募,占比为66.07%,延长募集的则有19只。3月调整募集期的102只产品中,提前结募有60只,占比为58.82%,延募产品有42只。

而在本月剩余的7个交易日,仍有35只产品即将进入首发。截至目前,第三批获批的6只同业存单指数产品均已披露发行计划,中欧基金、国泰基金、广发基金、银华基金等4家公司旗下的同业存单指数7天持有产品,以及博时基金旗下的博时月月乐同业存单30天持有产品均在下周一开卖,认购期最短的产品仅有3天。

除了这5只产品以外,还有13只产品也将在同日开启认购,包括金鹰基金、申万菱信基金、万家基金、百嘉基金、信达澳亚基金、西藏东财基金、华泰柏瑞基金等基金公司旗下的偏股混合型基金。可以预见,下周一市场将迎来新的一轮发行混战。

而同期获批的产品中,易方达基金旗下的同业存单指数7天持有基金则是在下周四开始认购,计划到5月底结束募集。

原标题:5月新基发行似见升温信号:提前结募产品增多,延募减少,债基再现百亿级爆款逆周期受宠

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。