中国基金报消息,本周港股经历惊险一幕,恒生指数、恒生科技指数连续两天暴跌后强势反弹,单周涨幅分别为4.18%、5.60%。300多只港股基金本周净值反弹,录得正收益;同时多只投资港股的ETF本周出现涨停,获得资金净买入。拉长时间看,今年华夏恒生互联网科技业ETF、易方达中概互联ETF被资金越跌越买,净流入资金量均达百亿左右。

本周港股经历惊险一幕,恒生指数、恒生科技指数连续两天暴跌后强势反弹,单周涨幅分别为4.18%、5.60%。300多只港股基金本周净值反弹,录得正收益;同时多只投资港股的ETF本周出现涨停,获得资金净买入。拉长时间看,今年华夏恒生互联网科技业ETF、易方达中概互联ETF被资金越跌越买,净流入资金量均达百亿左右。

基金经理认为,当前港股估值水平已处于近十年最底部水平,在这个位置卖出港股是不理性的行为。看好高成长、低估值的公司,比如物业、新能源运营商等,部分互联网科技龙头也可以布局。对于投资者来说,投港股基金,要注重长线投资、分散投资,作为资产配置的一部分。

港股估值处于历史极低水平

这个位置卖出港股是不理性的

关于本周港股走势,创金合信港股通成长股票基金经理李志武分析,上周美国对5家中概股提出警示,引发市场对中概股退市的担忧,美股上市的中概股集体暴跌,进而传导至港股市场;而某知名互联网公司也爆出利空传闻,进一步加剧市场恐慌情绪。

此外,地缘冲突大幅影响了风险偏好,出于避险情绪,投资者往往会抛售权益资产;美股加息在即,导致部分资金回流美国,港股流动性不足,因而出现大幅下跌。“此次下跌的低点位置对应恒指的PE已经低于9倍,处于历史极低水平,基本相当于危机模式,市场出现极不理性的下跌,已经超出了基本面的范畴,恐慌情绪蔓延。16日,国务院金融委会议召开,市场情绪得到较大修复,港股有了较大反弹,在当前估值水平下,我们看好港股市场的投资机会。”

汇丰晋信海外投资部总监程彧认为,本周初港股遭遇大幅调整,主要原因来自于交易层面,大跌的个股多数是近期成交相对活跃、流动性较好的个股。一是由于全球新兴市场基金面临赎回压力,导致海外投资者被动卖出港股;目前俄罗斯股票仍暂停交易,无法卖出变现,也可能引起部分投资者以港股替代来降低仓位和筹集资金。

其次,由于离岸中国股票波动加大,不排除近期一些国内投资者也有加速赎回港股基金的趋势,亦引起了交易的负反馈。第三,ADR退市不确定性,中概股遭遇大幅下跌,由于港股和美股的套利机制相对完善,导致在港上市的相关个股亦遭做空。另外,俄乌冲突持续以及本周召开FOMC会议,也产生影响。

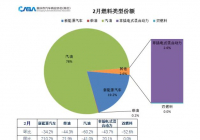

国海富兰克林基金表示,港股由于各种负面因素,例如乌克兰局势、国内2月份信贷数据不及预期、油价高企、全国疫情再次反复、中概股拖累,以及对中美关系的担忧等在短期内集中爆发,导致集中卖出,造成剧烈波动。

目前来看,会议信号显示政策托底的力度较强,体现了对香港金融市场稳定的爱护,“红灯、绿灯都要设置好”也体现了对促进平台经济平稳健康发展的期望。“我们认为短期走势虽较难判断,但从基本面出发来评估,港股的投资性价较好,个股的上涨空间大于下行风险。目前港股的估值已处于底部,几乎跌到了一个极致的水平,在这个位置卖出港股是不理性的行为。短期非理性的因素较难预测,但总体来说,前期杀跌的互联网、中概股成长性依然比较高,疫情的冲击也更偏向于是短期因素。综上,我们认为目前大概率是逐步稳健布局的良机,可以积极关注,多一些信心,也多一些耐心。”

港股基金强势反弹、ETF吸金

投资者宜从长线投资港股基金

当前如何布局港股,李志武表示,基金主要配置方向为高成长板块,虽然近期港股市场的成长板块出现剧烈调整,但依然存在高成长、低估值的标的,配置上注重安全边际,规避互联网板块,选择有业绩支撑的高成长行业和个股。

“当前我比较看好物业管理和新能源运营商的投资机会。物业管理行业处于市场需求增长和集中度提升的双重拉动阶段,对于母公司依赖度较低、市场化外拓能力强、管理水平高的物业公司来说,反而是加速扩张份额的好机会,经过半年多下跌,龙头公司动态市盈率仅为10倍左右,对应却有30-50%的高成长,属于严重低估板块。2022年,新能源运营商的利润表和资产负债表均有望得到修复和改善。双碳政策下大力推进大型风光电基地的建设规划,确定性较强;而煤炭长协价的管控对于火电运营商的成本具有较大帮助,电价的上浮为盈利增加了弹性,此外,2022年可再生能源的历史补贴也有望得到解决。”

程彧认为,港股市场经过这几天的大跌之后,当前的估值水平已经处于过去十年最底部水平,并且风险溢价达到了极值,反映出极度的恐慌的投资情绪。虽然短期市场何时能企稳反弹有赖于交易负反馈周期的结束,实难预测。但从历史经验看,当估值处于底部同时风险溢价处于顶部的时候,市场有较强的均值回归、价值修复的倾向,因而市场在情绪企稳后将有望逐步向中长期的价值中枢回归。

“站在当前时点,我们看好港股市场在未来6-12个月估值修复的机会。未来一两个月,如发生俄乌战争的结束、大宗商品价格的回落、疫情的好转、美联储加息落地或中美审计协议的达成,都会有利于投资情绪与市场估值的明显修复。因此,我们在当前会正确承担风险,并且利用市场波动的机会去精选配置中长期价值更大的核心资产。看好TMT行业中的互联网龙头、地产行业中经营稳健的地产龙头和物业龙头公司、新能源行业中的电动车产业链(上游锂资源为主)和光伏产业链(组件为主)的龙头公司和新消费行业。”

Wind数据显示,截至3月18日,全市场300多只港股基金(不同份额分开计算),今年以来平均亏损达到14%、15%左右,部分基金甚至亏损接近30%,但本周多数录得正收益。记者也发现,多只投资港股的ETF本周表现强劲,单日出现涨停,并且获得资金净买入;拉长时间看,华夏恒生互联网科技业ETF、易方达中概互联ETF今年资金净买入均达百亿左右。

对于基民如何投资港股基金,李志武有三方面建议:一是长线投资,港股市场波动较大,以长线角度进行投资可以有效平复心态;二是分散投资,港股基金可以作为资产配置的有效补充,作为组合投资的一部分,分享不同市场的收益;三是选择适合自身风险偏好的基金,港股基金风格各异,有稳健型、价值型和成长型等,收益和风险程度差别较大,应选择和自身风险承受能力相匹配的基金。

程彧建议投资者基于长期投资去配置港股市场,“由于复杂而特殊的投资环境,预计未来港股市场仍可能维持较大波动,但我们会坚持基本面投资,从估值和风险溢价的角度去评判市场的吸引力,只要市场有明显价值并且风险补偿充足,那么反而应当坚持价值投资正确承担风险,在市场波动过程中去捕捉投资机会。”

原标题:强势反弹!部分港股ETF今年流入达百亿,基金经理:这个位置卖出是不理性的!

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。